Indicadores de sobrevaloración-infravaloración del mercado inmobiliario por países (fuente: The Economist).

Los mercados inmobiliarios de cada país cada vez son menos locales y mas globales. Históricamente, un análisis macroeconómico nacional junto a una estimación de oferta y demanda te permitía entender bien el posible comportamiento futuro de los precios inmobiliarios. Hoy en día, la actuación de los bancos centrales prácticamente determina los precios inmobiliarios, pero no solo es determinante el Banco Central nacional, la actuación de otro banco central a 20.000 km. Puede también influir. En Estados Unidos, en el año 2001, tras el atentado de las Torres gemelas, Greenspan bajó los tipos de interés del 6% al 1,5% de golpe y los mantuvo hasta 2004, coincidiendo con una política fiscal enormemente expansiva (bajada de impuestos y aumento de gasto militar) de George Bush. Con ambas políticas monetaria y fiscal, tan expansivas, la economía se recalentó y llegó la euforia en el sector inmobiliario y la gravísima crisis de las hipotecas subprime. Tras la explosión de la crisis en 2008-2009, la FED ha vuelto a aplicar la misma política de tipos bajos, esta vez al 0%, pero como no era suficiente en una economía aun noqueada, lo acompañó con una inyección artificial de dinero mediante los diversos programas de Quantitative easing (QE) o compras de bonos para dar liquidez casi ilimitada al sector bancario-financiero.

Pero esta vez no fue solo la FED, todos los principales bancos centrales del planeta han actuado sincronizadamente, imprimiendo dinero para comprar bonos y impulsando los tipos de interés a tasa nominales negativas, no solo a corto plazo sino incluso en los plazos de hasta cinco años por ejemplo en la mitad de países de Europa. En esta política monetaria, aunque se ha hablado muy poco, el Banco Central Chino ha sido el más agresivo, especialmente a medida que ha visto como la economía china disminuia sus tasas de crecimiento.

El mercado inmobiliario de Londres ha sido uno de los beneficiados de esta política de “tipos 0” en la que sus precios están disparados. Al ser un movimiento global el dinero ha ido a las zonas prime. Los inversores chinos o rusos (estos como efecto refugio del riesgo político) han inundado de ofertas los mejores edificios londinenses.

Los precios de la vivienda en Londres han subido de media un 25% desde inicio de 2013 hasta el primer trimestre de 2015, un 60% para un japonés y un 140% para un ruso por el efecto divisa.

Esta euforia parece haberse parado. Según veo en la cuenta de twitter de @catrealestate la venta casas de más de 2,5 mill€ en Londres ha caído 40% en 2015 según informe publica Lonres.

Recientemente, The Economist ha publicado un interesante cuadro con la evolución de los precios inmobiliarios por países en los últimos doces meses y además su nivel de sobre o infravaloración en base a los salarios y los alquileres de cada país.

Estas son alguna conclusiones:

– En últimos doces meses los perores mercados inmobiliarios han sido los países con mas problemas como los mediterráneos y también aquellos en que su nivel de precios son insostenibles como China o Singapur.

– En relación a la evolución de precios desde marzo 2008, observamos caídas acumuladas de más del 30% en Grecia, Irlanda y España por un lado y alzas enormes en Brasil (+200%), Hong Kong (+119%), Israel (+87%) o Alemania (+32%).

– Los países más infravalorados y por tanto más atractivos son: Japón (tras 25 años de caídas en sus precios), Grecia y Alemania.

– Los países mas sobrevalorados, es decir menos atractivos para invertir, a los precios actuales son: Canadá, Australia, Hong Kong, Bélgica, Gran Bretaña, Suecia y Francia. En España, a pesar del fuerte ajuste en precios, aun estarían algo sobrevalorados si lo comparamos con el potencial adquisitivo de las familias españolas.

Otro dato interesante en este estudio es que en la mayoría de países a nivel global, sus precios inmobiliarios están en general sobrevalorados, lo que no es extraño teniendo en cuenta que los tipos de interés al 0% o negativos impulsan el endeudamiento para comprar viviendas al no existir muchos activos financieros atractivos.

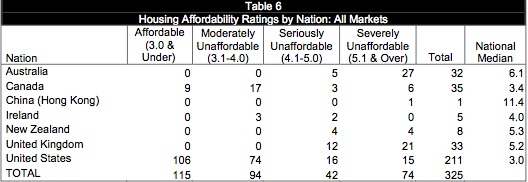

Si os interesa obtener un ranking por ciudades en el mundo, en este post lo encontrareis. En 2011, las ciudades de Hong Kong, las australianas y canadienses, Londres y las ciudades norteamericanas de Silicon Valley eran las más sobrevaloradas del mundo.

dani

Marc el gráfico interactivo de The Economist está mucho mejor para ver las futuras burbujas que se avecinan.

http://www.economist.com/blogs/dailychart/2011/11/global-house-prices

Saludos!!

Marc Garrigasait

Que bueno es el gráfico interactivo Dani. Gracias ¡¡¡¡¡¡