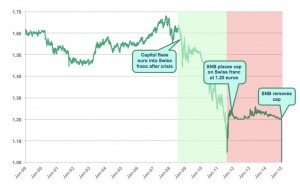

Gráfico con la cotización del Euro vs Franco Suizo a largo plazo (bajada=revalorización), 1999 a 15-ene-2015 (clickar para ampliar).

El banco Central de Suiza tenia fijado de forma no oficial un “suelo” en la cotización del Franco suizo Euro en 1,20. No quería permitir que el Franco Suizo se revalorizase y su tipo de cambio bajase del 1,20. El objetivo era proteger a su industria que es muy exportadora. ¿Porque se vio obligado a hacerlo?. Ser un país pequeño y bien organizado como Suiza ha sido muy positivo históricamente pero en aspectos monetarios Suiza ha sufrido el tener como vecinos a la Eurozona con enormes problemas monetarios. En la crisis de credibilidad del Euro en 2011, los flujos no paraban de salir de los países de la Eurozona, especialmente los periféricos hacia Suiza. Esto no significa que pasaran coches con dinero, se trataba en la mayoría de los casos de transferencias de divisas para comprar, fondos, acciones o bonos en entidades helvéticas. No solo se produjeron transferencias, muchos inversores decidieron invertir en sus propios países en activos en francos suizos desde sus propias entidades europeas. En cualquier caso, la divisa helvética actuaba como moneda o activo refugio por su alta estabilidad. Cuando en verano de 2011 la cotización alcanzo la paridad contra el Euro su banco Central anuncio una compra masiva de Euros vendiendo francos y moviendo en pocos días a su cotización hasta 1,20. En 2007 el Franco cotizaba a 1,65 ya que nadie quería una divisa aburrida y segura y todo el mundo tomaba grandes riesgos.

El pasado jueves día 15 de enero será recordado en la historia. Por sorpresa, un tsunami recorrió todas las salas de tesorería de bancos, brokers, Hedge Funds, Fondos de inversión, fondos de pensiones y Aseguradoras. Y en pocos minutos muchas empresas y particulares conocieron que el Franco suizo había pasado en un minuto de 1,2 Francos por Euro a 0,86, es decir una apreciación del 28% del Franco Suizo y la consiguiente caída del Euro. Finalmente la cotización del día cerró alrededor de la paridad lo que suponía un movimiento del 17%. Contra el Dólar el movimiento fue similar ya que acabo apreciándose un 16% aunque la caída intradía inicial fue del 30%. Pero estos movimientos fueron contra las dos principales divisas del planeta, en relación a las monedas de Europa del Este (Hungría, Polonia, Croacia o Eslovenia) el movimiento inicial fue del 40% en unos segundos para después estabilizarse en un 20%.

En los mercados financieros actuales donde hay muchas ordenes stop por las que electrónicamente se introducen avisos por los que si un precio supera un nivel establecido se lanza automáticamente ordenes de compra o venta según los intereses de cada inversor, un pánico de este nivel provoca que se lancen operaciones con las que cierras tu riesgo pero es imposible asegurar un precio razonable. Y si existe apalancamiento entonces se produce una masacre. La mayoría de brókers de divisas online, en el llamado mercado Forex, permiten operar con todos sus clientes con apalancamientos ya que las operaciones se liquidan por diferencias. Los clientes invierten en un divisas con niveles de apalancamiento de mínimo diez veces. Por tanto una perdida o ganancia del 5% supone perder o ganar un 50% como mínimo. Ante estos riesgos los brókers de Forex suelen establecer ordenes stop. Intentan evitar que un cliente pierda mas dinero del que mantiene en su cuenta corriente como garantía para sus posiciones. Si no corta las perdidas cuando son grandes, deberán pedir a sus clientes nuevos fondos (“margin call”) para cubrir el saldo negativo y si sus clientes se niegan, deberán ellos aportarlo. En el histórico día 15 de enero, los inversores que por suerte tenían posición en francos suizos ganaron mucho, pero como suele ocurrir en estos casos la mayoría de inversores tenían la posición contraria, la mas fácil y a priori obvia, vender francos suizos comprando dólares o Euros. Como la cotización tiene un suelo “no oficial” en 1,20 donde el Banco Central Suizo compraba Euros y vendía francos, impidiendo que rompiera para abajo parecía un dinero fácil. Se acerca de 1,25 a 1,23, compró, que se va a 1,22 compro más, que se va a 1,21 duplico mi inversión. Los brókers no publican las posiciones de sus clientes pero yo pienso que la inmensa mayoría compraban en lugar de vender. Porque vender a 1,22 sino puede caer a menos de 1,20?.

Tras el tsunami del anuncio de retirar el suelo en el mercado, se abrió el abismo. Aquel día se lanzaron automáticamente miles de ordenes de venta por lo mejor para cerrar las posiciones de sus clientes que unas horas mas tarde veían como sin haber ordenado nada, alguien había ejecutado sus posiciones vendiendo sus posiciones compradoras. Probablemente en el pánico, muchas operaciones se realizaron cerca del mínimo del por debajo del nivel de 0,90. La indignación de los clientes fue enorme, pero no pueden alegar nada ilegal ya que sabían que es la forma de proceder autorizada por ellos mismo al operar con un bróker Forex. De hecho todos perdieron. Los clientes perdieron enormes sumas que se cargaron contra toda su liquidez en cuenta, si las perdidas superaban la capacidad financiera del cliente, el bróker es quien la asume.

Este pánico en el mercado de divisas produjo las grandes perdidas en varios brokers. Algunos como Alpari, en Londres, patrocinador del equipo de futbol del West Ham United, ha cerrado sus puertas y ya está en liquidación. Otras como FXCM, un gran bróker cotizado incluso en la bolsa norteamericana se ha desplomado un 99% en bolsa tras el fatídico día 15, a pesar de pactar una inyección de capital de $200 mill. por parte de Leucadia National, una empresa que invierte en entidades financieras

Perjudicados y beneficiados.

Beneficiados:

– Las acciones suizas cayeron un 12% ese día, aunque para los inversores internacionales, su inversión en acciones helvéticas fue provechoso, la revalorización del 20% en la divisa menos un 12% de caída en precios les supuso una ganancia del 8% de media en Euros o dólares en un solo día.

– Los depósitos o fondos de inversión en renta fija en francos suizos por parte de inversores extranjeros se revalorizaron un 20% en un solo día. Aunque la verdad es que existían muy pocos inversores que soportasen estos últimos 3 años con rentabilidades negativas de su inversión. No olvidéis que los depósitos y muchos bonos suizos ofrecían rentabilidad negativa.

– Empresas que exportan o quieren exportar al mercado suizo, es una gran oportunidad. Su capacidad de pago ha aumentado un 20%.

Perjudicados:

Además de los inversores y brókers quebrados o con perdidas elevadas, en la economía los tenedores de prestamos en francos suizos han sufrido grandes perdidas. Uno de los Hedge Funds más prestigiosos, Everest Capital, ha cerrado un fondo de $850 mill. por perder todo el dinero de sus inversores en el fatídico dia 15.

Países europeos con prestamos en moneda extranjera y porcentaje en Francos Suizos (2011, fuente: CHF Lending monitor vía AFI).

Europa del Este:

– Polonia: Tiene nada menos que un 46% de las hipotecas bancarias en la divisa suiza con lo que la semana pasada estas deudas aumentaron en más del 30% en un solo día. El banco Geting Noble polaco ha sido obligado a aumentar capital para cubrir sus desfases en sus coeficientes

– Hungría: en 2009 un 60% de todos los prestamos eran en francos suizos. Tras enormes perdidas y aumentos de la deuda, el Banco Central húngaro prohibió hipotecarse en divisas distintas al Florín. De hecho tras la polémica en septiembre se obligó a cubrir con un swap el riesgo de tipo de cambio. Esta gran decisión parece que llegó a tiempo y a evitado una debacle mayor. El coste del Swap no se quien lo asumió, quizás el Estado.

– Rumania tiene solo un 5% de sus prestamos privados en la divisa suiza gracias a que su Banco Central lleva cuatro años intentando convencer a los bancos y al sector privado a convertir sus deudas de Francos Suizos a Leus.

– Otros países como Eslovenia, Croacia, Serbia, Austria e incluso algo en Grecia tienen a particulares y empresas con un 5 a 10% de sus prestamos en francos suizos.

No puedo entender como los bancos centrales de estos países han aceptado que los bancos ofrezcan hipotecas en divisas y la población se financie a un tipo de interés bajísimo pero que tiene trampa, ya que es una de las divisas mas fuertes del planeta. No solo ocurre en Europa del este, en Peru nada menos que un 40% de los prestamos del país son en dólares y por tanto la revalorización del Dólar versus el Nuevo Sol está creando problemas graves allí.

Claro que nunca aprendemos, el Banco Central de Croacia acaba de anunciar que fijaba su tipo de cambio al del Franco Suizo, debido al endeudamiento en el sector privado croata en la divisa suiza. No estoy nada seguro que esta sea la mejor decisión. Dudo que la economía croata pueda aguantar una nueva revalorización del franco suizo si se produjese. El argumento esgrimido por el primer ministro croata es para proteger a las familias endeudadas en francos suizos. Increíble. Por culpa de quien se ha endeudado en divisas, se fija la política monetaria de un país lo que quizás perjudicará al resto de agentes económicos.

Tras ver la masacre global producida por el Banco Central Suizo, todo el mundo opina que no es bueno intervenir artificialmente en un mercado para alterar los precios resultantes de la oferta y demanda. De hecho, lo ocurrido ahora no es muy distinto al famoso desplome de la Libra Esterlina en la que George Soros tumbó al Banco Central de Inglaterra por obcecarse a un tipo de cambio artificial en 1992.

La clave de porque el Banco Suizo cortase sus perdidas dejando de comprar Euros, proviene que es un banco semi-privado con accionistas a quien rendir cuentas que probablemente ya no aceptaban la situación en la que no se veía ningún cambio. No ocurre igual con el BCE o incluso con la FED que aunque teóricamente lo es, en la practica es un organismo publico

Lo que me sorprende es que la inmensa mayoría de los economistas e inversores financieros están de acuerdo en el error del Banco Central Suizo, que le ha provocado unas pérdidas de unos €50.000 mill. y en cambio opinan que el QE y las compras de bonos a través de la impresión de dinero de los bancos centrales es una operación inteligente y muy apropiada.

dani

Como siempre un placer leerte desde este lado del Atlántico.

Marc Garrigasait

Interesantes estadisticas del Banco Central Suiza:

http://macroymercados.blogspot.com.es/2015/01/posible-auto-margin-call-del-banco.html

Jose

Hola Marc, con respecto al ultimo parrafo de tu excelente articulo no puedo estar de acuerdo sobre todo con la última parte ¿ y que hacemos entonces ? ¿ hay otra opción ?seguimos con los ajustes sin dar ningún medicamento al paciente que alivie un poco el sufrimiento, ese no es el camino, ya se han hechos muchos ajustes, otra cosa es la forma como se han realizado y donde. Menos burocracia y menos impuestos, ya “disolveremos” la deuda con el paso de los años, saludos

Fernando Andrade

Hola Marc, muy buen artículo. Me gustaría invitarte a un panel en México para discutir estas ideas con otros traders e inversionista. Un saludo.

Artículos recomendados para inversores LXXIIAcademia de Inversión – Aprende value investing desde cero

[…] Pánico en el mercado de divisas. Consecuencias del tsunami suizo. (Marc Garrigasait en Investors Connundrum) […]

Artículos recomendados para inversores LXXII

[…] Pánico en el mercado de divisas. Consecuencias del tsunami suizo. (Marc Garrigasait en Investors Connundrum) […]