Sin ser la de mayor tamaño, ¿es la de LendingClub la OPV (IPO) del año 2014?.

La exitosa reciente salida a bolsa de LendingClub, +65% el primer día, pasará quizás a la historia como el primer hito de una nueva revolución en la desintermediación financiera. LendingClub realiza prestamos a particulares y a pequeñas empresas en el sector del llamado Peer to Peer (P2P).

La humanidad ha sido capaz de aterrizar en la luna y de enviar una nave a Marte pero aun no ha conseguido resolver la financiación a particulares y empresas “subprime”, es decir con un cierto riesgo de impago. La burbuja en los precios inmobiliarios en la mayoría de países occidentales hasta 2007 disimuló esta necesidad al permitir la financiación hipotecaria con valoraciones altísimas lo que inducido a prestamistas y prestatarios a una euforia equivocada. La burbuja inmobiliaria ocultó un problema o necesidad no resuelta. De hecho se podría decir que la crisis “subprime” fue la primera etapa en la desintermediación financiera. Los bancos usaron los instrumentos que son mejor conocen, los prestamos hipotecarios. La estructura organizativa de los bancos, sus requisitos de capital y el funcionamiento del sistema financiero están pensados para trabajar con clientes de capacidad financiera contrastada o “prime”. Así esta montado el sistema financiero y los reguladores presionan a los bancos para que continúen así, al penalizarles en términos de capital por tomar riesgos elevados. También los bancos centrales les empujan a ello al ofrecerles liquidez ilimitada a cambio de aportar como garantía bonos del estado o papeles muy líquidos de grandes empresas. Los bancos ocupan el espacio de financiación a grandes empresas y gobiernos, especialmente a partir de la crisis de 2008 y no existen entidades financieras que de una forma relevante ocupen el espacio de prestamos mas “subprime”. Es cierto que existen financieras como Cofidis o Cetelem pero su peso en el conjunto de prestamos privados es pequeño.

Ninguna entidad ha ocupado aun este espacio. Aunque es muy difícil conseguirlo. Se necesitan una gestión de riesgos impecable, generar modelos predictivos de comportamiento futuro en el que se deben incluir variables macroeconómicas, variables individuales, psicología del comportamiento, etc.

En este nuevo espacio recién nacido, LendingClub va situado en cabeza a mucha distancia del segundo y tercero en Estados Unidos. Una de sus claves es tener un buen músculo financiero. Si lo comparamos con otros competidores europeos, la distancia es aun mayor. En España existen proyectos interesantes como LoanBook, de prestamos P2P a empresas y otros como Arboribus, Comunitae, Lendico, Receptum y otros de P2P a particulares.

Quizás el Grameen Bank fue el primero al desarrollar los microcréditos a gran escala en su país, BanglaDesh. Otro caso de éxito es el banco indonesio BTPN. Los micro créditos se otorgan a la escala de mas riesgo dentro de los clientes de categoría “subprime”. Diversas entidades funcionan muy bien en países de rentas per cápita bajas en Asia y Latinoamérica.

El gran crecimiento del famoso “shadow banking” en estos años no es mas que un reflejo de la necesidad de financiación en el mundo que los bancos tradicionales no cubren. China es un ejemplo clarísimo. El alto crecimiento económico chino ofrece una cantidad enorme de posibilidades de negocios a todos sus ciudadanos y por ello buscan nueva financiación. No es extraño la aparición de casos como Creditease. La falta de experiencia en estas nuevas empresas en la otorgación de prestamos está provocando muchas quiebras por impagos. Según algunas estimaciones, más del 80% de estas financieras chinas no sobreviran a los impagos.

Es cierto que tanto la crisis de 2008 como los problemas de bajo crecimiento económico actual son en gran parte debido a los excesos de deudas en los últimos 30 años, y que por tanto probablemente continuaremos viendo un largo y lento proceso de desapalancamiento en los países occidentales. Esto no quita que seria bueno un mercado de financiación más amplio que abarque todas las necesidades existentes y donde entidades como LendingClub convivan con los bancos tradicionales

LendingClub nació apenas unos ocho años atrás y ya está otorgando unos $1.000 mill. en prestamos cada trimestre y creciendo. Aun siendo cifras muy significativas, teniendo en cuenta que el saldo vivo de prestamos al consumo en Estados Unidos es de $1 trillón (anglosajón), el impacto es aun limitado.

LendingClub fue fundado por el francés Renaud Laplanche y tiene como inversores a la propia Google o a Larry Summers, el anterior todopoderoso Secretario del Tesoro norteamericano, a John Mack el ex CEO de Morgan Stanley o a Mary Meeker una de las analistas bursátiles más reputadas de Wall Street. ¿Cual es la clave del éxito de LendingClub? En mi opinión, existe un motivo determinante. Habitualmente, las entidades de prestamos entre particulares (P2P) buscaban poner en contacto a inversores y prestatarios. Y este es su el hándicap principal. Es muy difícil encontrar que tanto las garantías, plazos y cantidades encajen exactamente en las necesidades de ambos, con lo que probablemente mas del 99% de los casos no pueden resolverse. LendingClub lo ha resuelto al realizar el préstamo al prestatario contra su balance y así poder satisfacer a un mayor número de clientes. Otra de sus claves es que luego ofrece en su web a inversores particulares la posibilidad de quedarse con uno o varios prestamos vivos. En estos casos se esta quitando de su balance los riesgos del préstamo, liberando recursos que le permite poder otorgar nuevos prestamos.

Desde 2007 han otorgado unos $6.000 mill. en prestamos a particulares y pymes.

Otra de las claves del funcionamiento en Estados Unidos es que cada consumidor tiene un rating individual o puntuación (“credit score”) que mide su grado de riesgo, su capacidad de repago. Estas puntuaciones permite medir mejor los riesgos a LendingClub así como establecer el tipo de interés aplicable a cada caso en función del riesgo. Según explica la compañía, obtener un préstamo no te empeora tu “credit score”, probablemente porque no lo informan al sistema bancario. De hecho puedes mejorarlo si al consolidar deudas, reduces tu numero de prestamos y tus costes financieros.

¿Como consigue LendingClub otorgar prestamos sin ser un banco?

Esta restricción la resuelve de una forma original. Como LendingClub no es un banco, tiene un acuerdo con el WebBank de Utah que es quien otorga el préstamo al cliente final. Inmediatamente WebBank lo revende a lendingClub y lo mantiene en su balance hasta el fin de la deuda a no ser que lo revenda a su vez a un inversor particular o institucional. Hasta hoy el 100% de los prestamos están intermediados por WebBank, por lo que LendingClub depende de este acuerdo y por tanto es otra fuente de posible riesgo futuro.

Según datos de LendingClub, los inversores obtienen una rentabilidad media un 4,74% y el 7,98% neta de gastos. Estos números incluirían su estimación de impagos. Obviamente si sólo inviertes en un solo préstamo y tienes impagos sufrirías pérdidas muy elevadas. Como LendingClub establece pagos de intereses mensuales, en mi opinión ayuda a reducir los riesgos y a mejorar la confianza entre prestatarios y prestamistas.

Para las pymes, ofrecen prestamos de hasta unos $300.000 al 5,9% hasta el 29% según nivel de riesgo. Para préstamos personales conceden hasta un $35.000.

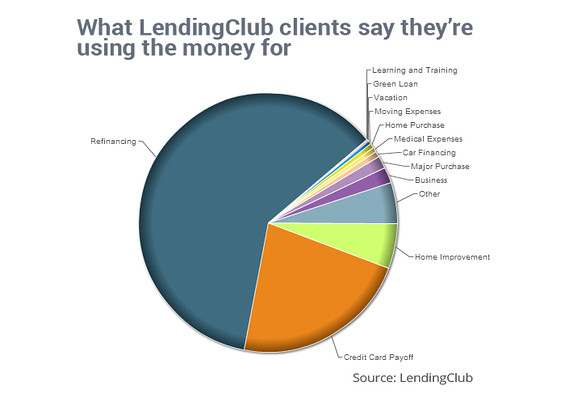

Aquí podéis ver el destino final del dinero obtenido por parte de los clientes (refinanciaciones y pago tarjetas principalmente).

PayPal acaba de anunciar que ha entrado en el sector de prestamos P2P concediendo unos $200 mill. y comprando una cartera de $1.000 mill. en préstamos de GE.

Banco Santander en Gran Bretaña, esta referenciando a sus clientes que no puede financiarlos a que acudan a “Funding Circle”, la segunda mayor operadora de préstamos P2P, lo que demuestra que pueden convivir la banca tradicional con estas nuevas entidades alternativas.

Quizás su mayor amenaza, a parte de no medir bien los riesgos en su concesión de prestamos, es que muchos de estos créditos sirven para consolidar prestamos, repagar deudas de tarjetas de crédito o descubiertos. En España, de 2004 a 2006 nacieron muchas empresas de refinanciación bancaria que ayudaron a retardar de la morosidad pero no estoy muy seguro que la redujese.

Lo que no hay ninguna duda es que LendingClub puede haber iniciado un cambio en el fenómeno necesario de desintermediación bancaria.

Artículos recomendados para inversores LXVIIAcademia de Inversión – Aprende value investing desde cero

[…] ¿Ha comenzado la revolución en la financiación no bancaria? (Marc Garrigasait en Investors Connundrum) […]

Revolución Financiera – Transformación Digital | Trendings Topics – @avilalfredo

[…] https://investorsconundrum.com/2014/12/18/ha-comenzado-la-revolucion-en-la-financiacion-no-bancaria/ […]

Artículos recomendados para inversores LXVII

[…] ¿Ha comenzado la revolución en la financiación no bancaria? (Marc Garrigasait en Investors Connundrum) […]