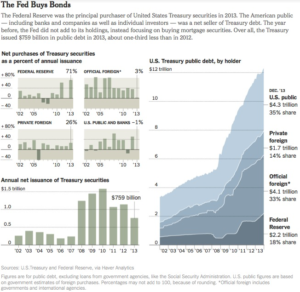

Deuda publica USA, quien compra y quien la mantiene (2002-2013, fuente: NYTimes) click para ampliar.

La clave de la mayoría de equilibrios macroeconómicos y financieros en los mercados son los bonos del Estado norteamericano. La deuda USA es el centro del mayor flujo monetario y financiero en los últimos diez a quince años. El proceso es el siguiente: Estados Unidos emite bonos del Estado para financiar al país, que son adquiridos por los principales países exportadores del mundo que acumulan divisas por sus ingresos internacionales. Estados Unidos, que partía de un nivel bajo de deuda sobre su PNB en los años 80 y 90 puede endeudarse con lo que exporta crecimiento al resto del mundo y cuyos grandes beneficiados son los grandes países exportadores, Japón, Brasil, los países exportadores de petróleo, Rusia y especialmente China que reciclan sus divisas comprando dólares, es decir acumulando reservas de divisas en dólares e importando crecimiento económico que permiten retroalimentar este gran proceso de ida y vuelta. Al comprar dólares estos países están ligando más su divisa local al dólar lo cual las proporciona estabilidad cambiaria y evitar que su divisa se revalorice contra el dólar evitando que se vean afectadas sus exportaciones.

Es como un pacto no escrito, que sepamos, una entente entre países que ha funcionado durante más de un decenio. Probablemente este esquema tan simple es el generador de la mayor parte del crecimiento económico mundial que ha permitido a Estados Unidos crecer el doble que Europa y a los países emergentes crecer el doble o el triple que los Estados Unidos en los últimos 10 o 15 años. El brillante Hugh Hendry lo describe cono neo-mercantilismo por el cual define a Estados Unidos como “donante” y a China como “rehén”. Como cualquier de los pactos o equilibrios macroeconómicos, son estables a corto plazo pero pueden ser muy inestables en algún momento en el largo plazo. Nadie lo define mejor que George Soros con sus teorías de la reflexividad, uno de sus principios básicos de análisis macroeconómico mundial y de toma de decisiones macro.

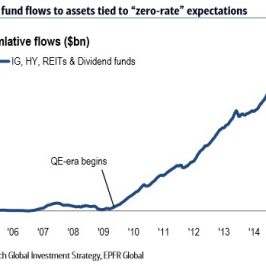

Pero no todo es positivo, este proceso que genera mucho crecimiento mundial sin duda, esta financiado con deuda. EEUU emite deuda y además hace crecer la economía con lo que indirectamente incentiva a endeudarse a bancos, empresas y familias. Si además su banco central, la FED, rebaja los tipos de interés a niveles mínimos históricos como hizo a partir de 2001, los incentivos a endeudarse son imparables. En los grandes países exportadores, esta fuerte demanda USA se ha traducido en importaciones americanas lo que ha aumentado su producción industrial. Como además sus bancos centrales, han copiado la política de la FED de tipos de interés bajos, el recalentamiento económico global ha estado uniformemente repartido. Nunca en la historia económica habíamos vistos tantos tipos de interés reales negativos en la mayoría de países del mundo. Nadie quiere poner palos en las ruedas. ¿Cuál es la consecuencia de este gran crecimiento y de los tipos de interés reales negativos? Obviamente un enorme aumento del endeudamiento privado. El mundo cambia mas rápidamente de lo que nuestros ojos pueden ver. En apenas cinco a seis años, las empresas de países emergentes han pasado a tener mas deuda sus competidoras occidentales.

Pero la crisis de 2008 provocó un alteración, un parón y un gran cambio. En una situación de pánico, en la que el propio Ben Bernanke reconoció hace unas semanas que estuvo en peligro todo el sistema financiero, Estados Unidos hecho el freno. El excesivo apalancamiento había puesto en riesgo, no solo el crecimiento económico, sino también el propio sistema. USA invitó a China a tomar su relevo, a revaluar su moneda y a liderar este proceso de exportar crecimiento. China estaba atrapada en 2009 por un parón completo en todos sus fábricas. Con millones de trabajadores a punto de perder su empleo, los dirigentes chinos decidieron ordenar a sus entidades financieras con carácter inmediato la concesión de prestamos a la economía que multiplicó por tres los niveles anuales hasta entonces. Este ritmo de crecimiento del endeudamiento continua hasta nuestros días, seis años más tarde. En enero 2014, por ejemplo, hemos visto el record en concesión de nuevos préstamos en China. Esta actuación ha podido apenas mantener el mismo crecimiento o incluso unos puntos inferior, en el 7%-8% anual, pero a cambio de excesivos aumentos de deuda que empiezan a provocar los primeros “defaults” o impagos en empresas chinas.

Para entender el mundo, debe analizarse las variaciones en los tenedores de deuda publica norteamericana. Es aquí donde se puede detectar cambios de hábitos y pautas de inversión.

Analizando los números de los tenedores de deuda USA en 2013 podemos ver algunos cambios.

Estados Unidos emitió en 2013 nueva deuda al público por una cifra de $759.000 mill. Como China y Japón ya no compran apenas nueva deuda USA, aunque no la venden, lo hace la propia FED o banco central, que ha comprado el 71% de las emisiones netas de deuda, es decir $543.000 mill.. La FED ha tenido que sustituir la falta de compradores. China sólo ha comprado $48.500 mill. de deuda USA en 2013, unos $20.000 menos que en 2012. Japón ha comprado $71.300 mill., unos $18.000 mill. más que en el año anterior. Estos datos incluyen inversores públicos y privados, aunque en China se estima que son casi todos de sus entidades públicas. Se estima que los inversores privados globales compraron $198.900 mill. en 2013, por apenas $22.200 mill. de los bancos centrales. Si hacemos números podemos ver que muy probablemente, excepto China, los bancos centrales del mundo han sido netos vendedores.

China mantiene $1,27 trillones (anglosajones) de deuda USA, por $1,18 trillones de Japón., el 42% de todos los tenedores internacionales.

En las últimas semanas se ha producido una relevante caída en el saldo vivo de bonos USA por parte de inversores internacionales. Han salido unos $108.000 mill. que podrían atribuirse atribuye a ventas rusas para evitar riesgos de embargos. Hay quien defiende que Rusia puede vender sus bonos USA y perjudicar a los EEUU como castigo si recibe sanciones por su ocupación de Crimea. De ninguna forma ya que Rusia apenas mantiene en total $139.000 mill. cifra que no es muy relevante.

¿Porque es inestable en el largo plazo? sencillamente porque todas estas actuaciones repercuten en ultimo termino contra la deuda de alguien y no es sostenible mantener cualquier estructura en base a un incremento de deuda superior a tus ingresos. No olvidéis que la FED financia casi tres cuartas partes de la deuda USA imprimiendo billetes. Tan fácil como peligroso. Me parece increíble que la gran mayoría de economistas mundiales vean positivamente que los pagos de las facturas de sanidad, educación, ejercito o pensiones sean pagadas con dinero impreso y sin ningún respaldo. No tengáis ninguna duda, no se puede pagar deudas y gasto imprimiendo billetes sin tener contrapartida ni de oro ni de otras reservas, sin que se ponga en peligro la estabilidad mundial. Probablemente la inestabilidad no aparecerá este mes ni el próximo, pero sin duda no es sostenible in eternum.

Resumen del día | Euribor

[…] Quién está vendiendo bonos USA […]

10 artículos recomendados para inversores XXXI

[…] Quién está vendiendo bonos USA (Marc Garrigasait en Investors Connundrum) […]