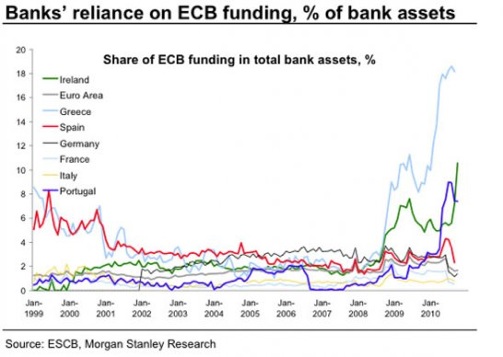

Volumen de préstamos del BCE a los bancos privados europeos hasta nov-10

Solo una estrategia política y económica desastrosa puede conseguir que un país con el 2% del Producto nacional bruto de toda la zona Euro, puede poner en riesgo Europa entera. A fecha de hoy toda Europa baila al ritmo de la música que marca Grecia y sus políticos. Amenazaron con realizar un chantaje a Europa esta semana con el referéndum, pero continuamos en sus manos. Es increíble pero Merkel y Sarkozy deberán aceptar todo lo que pidan los griegos, ya que estamos en sus manos por culpa de darles el poder total de negociación.

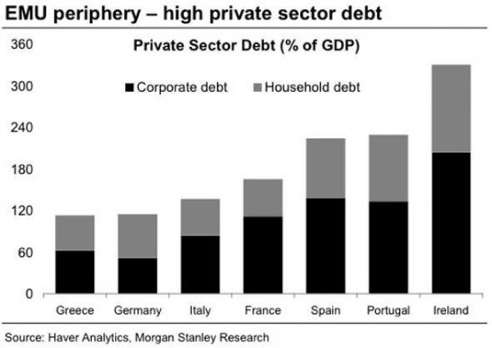

Si la estructura económica y monetaria de la Zona Euro explotase, ni el sistema financiero ingles y americano lo aguantarían. Y cuando digo que no lo aguantaría, no es un afirmación gratuita. Goldman Sachs, JP Morgan, Merril Lynch (grupo Bank of America) y Morgan Stanley en USA o UBS y Credit Suisse en Suiza o los bancos britanicos, no aguantarían el envite de impagos y perdidas cruzadas en miles de activos financieros apalancados, estructurados, credit Default Swap, Swaps, Caps, Floors, productos garantizados. La mayoría de empresas privadas no podrían renovar sus vencimientos de prestamos y créditos bancarios, ni de sus emisiones de bonos.

Deudas del sector privado en relación a su PIB por países en 2009, (fuente: Haver Analytics).

Es lógico que los norteamericanos estén alarmados. La situación financiera norteamericana es muy mala, de hecho en términos relativos es significativamente peor a los problemas financieros y de endeudamiento europeo. Además, Inglaterra está aun peor que los Estados Unidos, pero ellos están ordenando como pueden su casa. En cambio Europa está en un gran desorden, en un caos total entre reguladores y políticos y, empeorando mas sus problemas que en un primer momento estaban localizados en los países mediterráneos y Irlanda. Por culpa de la nefasta gestión de los reguladores nacionales y europeos y de los dirigentes políticos, los riesgos ya la están ya alcanzando al corazón del sistema financiero y bancario europeo. Los bonos de países quebrados como Grecia mas los activos con garantía hipotecaria titulizados por bancos y Cajas que eligen posiblemente los peores préstamos para titulizarlos, son enviados al corazón de Europa, a la calle Kaiserstrasse, 29 en Frankfurt.

Existía una norma clave, para proteger cualquier contagio de activos tóxicos estableciendo una barrera para defender el corazón del sistema. Se creó una norma por la que el Banco Central Europeo (BCE) no podía aceptar en su balance a ningún activo tóxico. ¿Que se consideraba un activo tóxico?, pues inicialmente cualquier activo financiero con un rating inferior al nivel AA. Ahora ya aceptan papel BBB- o peor.

Este pasado 7 de julio 2011, Trichet anunció que aceptará cualquier bono portugués, a pesar que su rating ya se considera “junk” o basura, término utilizado en mercados para nombrar a un activo con grandes probabilidades de impago. Esta suspensión de la aplicación del rating mínimo para los bonos portugueses se comunicó “se mantendría hasta nuevo aviso”. Este cambio de normas del rating o calidad mínimos exigidos a un activo siguió al realizado con los bonos griegos e irlandeses anteriormente.

Actualmente el BCE acepta cualquier activo, sea un estructurado complejo como un ABS (Asset Back Securities) provinente de un banco de Eslovenia, de Chipre de Estonia o de Eslovaquia, o una titulación del préstamo de un deportista de la liga española como hemos visto anteriormente. Por lo que veo en este documento, el BCE incluso acepta ahora activos no cotizados en mercados regulados.

Como ya escribí unos meses atrás, los bancos griegos, portugueses e irlandeses, y en parte a los bancos y Cajas españoles e italianos, al no encontrar prestamista, acuden continuamente al BCE para obtener financiación a cambio de cualquier tipo de activo, por raro o tóxico que sea (leed: “¿Son Cristiano Ronaldo y Kaka activos tóxicos para el BCE?”).

En lugar de cortar una grave infección en el pie izquierdo, se dejó que sangre envenenada vaya circulando hacia el corazón. ¿Y como esta llegando cada semana esta sangre contaminada?, pues por 3 vías:

1. El Banco Central Europeo actúa de prestamista en último termino, prestando a cualquier entidad con ficha bancaria. El único requisito para obtener el préstamo es aportar algún activo. Los bancos y Cajas solían aportar bonos de deuda publica pero a medida que se les acababa y además aumentaban sus necesidades de más y más préstamos han aportado activos menos “ortodoxos”, la mayoría con garantías hipotecarias. En primer lugar se exigía que fueses activos cotizados o regulados aunque el BCE, como veréis mas abajo ya acepta cualquier papel aunque son este ni cotizado ni regulado. Así por ejemplo en 2007 los bancos irlandeses habían recibido prestamos del BCE por un importe de 28.000 mill. Eur en dic-07. A dic-10, la suma de prestamos recibidos del BCE a los bancos privados de Dublín alcanzaba nada menos que 132.000 mill. Eur. Los peores activos son claramente los bonos griegos, públicos y privados, así como las emisiones con derivados complejos o con garantías hipotecarias privadas.

2. Pero no solo el BCE recibe activos tóxicos. Los gobiernos de todos los países europeos acordaron una decisión que se recordará durante decenios en mayo 2010. Prestar adicionalmente 110.000 mill. a Grecia para pagar sus nominas, vencimientos de deuda y demas gastos. La verdad es que no puedo entender como Grecia, una economía de un tamaño de unos 220.000 mill. Eur. se ha gastado ya 102.000 mill. Eur. en poco mas de 12 meses (solo queda por enviarles 8.000 mill. Eur). Creo que deberían enviar a un equipo de auditores para explicar a toda Europa, el desglose exacto de todos los pagos realizados. Para situaros, os doy algún dato mas; Grecia solo tenia unos 4.500 mill. Eur de reservas de divisas en noviembre 2010.

3. Pero en la maldita cumbre de mayo 2010, los dirigentes europeos y el BCE acordaron también realizar compras de bonos públicos griegos en el mercado secundario. Estas compras se realizaron a precios altísimos, por lo que las pérdidas actuales yo calculo que son de mas de 35%.

Por tanto, los 3 ríos llevan material radiactivo al corazón del sistema, cuyas cifras ya empiezan a ser preocupantes. La última estrategia, mucho menos suicida del BCE es la de comprar solo bonos italianos y españoles. Desde agosto hasta hoy, ya ha comprado 100.000 mill. Eur., tratando el banco central de establecer un cortafuegos muy claro, ya que Europa no tiene dinero para rescatar a España, pero mucho menos a Italia.

El problema mas grave es la política errática del BCE y de los dirigentes políticos estos últimos 4 años, con cambios de opinión continuos, apagando fuegos a medida que se encendían pero sin anticiparse a ninguno de ellos, y sobretodo sin ningún liderazgo en la toma de decisiones.

Mientras esta semana y mientras los focos están en Europa, en silencio las autoridades norteamericanas han tenido que inyectar nuevamente $6.000 millones a Freddie Mac, uno de los dos entes claves en el mercado hipotecario USA, con lo que la suma del rescate o “bailout” solo en Freddie Mac alcanza los $72.200 mill menos $14.900 mill retornados como dividendo. En breve se conocerán los números de Fannie Mae, que tambien vive con respiración asistida.

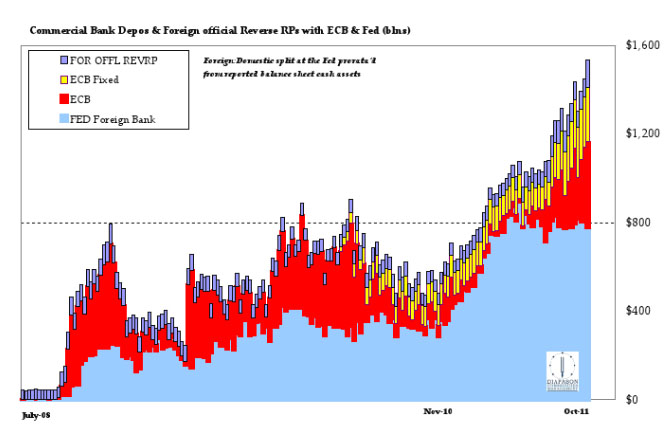

Volumen total depositado en el BCE y en la FED por parte de los bancos privados (fuente: zerohedge.com)

Por último desde este agosto que el miedo recorrió todos los mercados financieros y la desconfianza se extendió por toda Europa, los inversores y los propios bancos han empezado a desconfiar del vecino, no atreviéndose a prestar a ninguna otra entidad o incluso a depositar dinero en otro banco, por lo que miles de millones de todas las entidades han salido de los bancos y empresas privadas para depositarlos en los bancos centrales, la FED y el BCE. Muy recientemente, la suma de los depósitos de los bancos comerciales en la FED y el BCE ha subido hasta los casi $1.600 billones anglosajones, prácticamente el doble que en la gran crisis de Lehman Brothers. Se trata pues de la mayor retirada de liquidez del sistema nunca antes visto, lo cual acrecienta las tensiones en el sistema financiero.

Ante esta situación sólo veo una salida a la situación actual, y es que el BCE acepte aplicar una política monetaria que hasta hoy se había negado o solo realizado en cantidades menores, que es bajar los tipos de interés a casi el 0% y mantenerlos bajos por mucho tiempo, y por otro lado realizar inyecciones masivas, es decir un Quantitative Easing (QE) de grandes proporciones. El QE trata de inyectar masivamente dinero al sistema mediante la compra de bonos de deuda publica y quizás algunos tipos de bonos privados para devolver el dinero al sistema. Claro que lo que no debería hacer nunca el BCE es comprar más bonos griegos, o al menos hasta que no se realice la quiebra ordenada y ordene su casa, ni comprar bonos basura y además ilíquidos que en caso de una crisis más grave pondrían en problema al sistema financiero europeo entero.

Europa no ha querido aplicar el QE que los Estados Unidos llevan aplicando durante mas de 3 años, y deberán aplicarla hoy, mucho mas tarde y en peor situación económica y financiera. No veo otra solución, la mala gestión europea nos lleva a esta única salida. De no hacerlo en breve, el riesgo de explosión del sistema financiero seria demasiado elevado. El nuevo gobernador del BCE, el italiano Mario Draghi ha empezado con la primera medida necesaria, bajar los tipos, pero deberá acometer la segunda por culpa de la horrible herencia recibida de Jean Claude Trichet, que pasará a la historia por ser uno de los personajes que ha puesto en riesgo la Zona Euro entera.

Mas en http://twitter.com/ – !/marcgarrigasait

Para seguir las inversiones y cambios en la cartera de Koala capital sicav, sigue http://twitter.com/#!/KOALASICAV

yomismo

Menudos goles le estarán colando los bancos al BCE.

Mejor dicho menudos goles nos estaran colando los bancos a nosotros los contribuyentes europeos.

Espero que el BCE monte pronto una central térmica para sacar algún rendimiento de todo ese papel, tambien puede venderlo al trapero de mi pueblo que paga a 0.03€ el Kg de periodicos y cartones para hacer papel higienico de colorines.

Y como siga comprando activos asi, nos va a salir mas barato lipiarnos el trasero con billetes de 500€ que comprar el papel higienico ese.

Marc Garrigasait

Noticia de hace unos minutos publicada en marketwatch.com:

Los depsoitos a 1 dia de los bancos en el BCE en máximos del año, por las incertidumbres actuales:

http://www.marketwatch.com/story/banks-ecb-overnight-deposits-hit-2011-high-2011-11-07?dist=beforebell

Resumen del día | Euribor

[…] Ya sólo le queda una única opción a Europa ante esta crisis […]

ciclo bajista

Yo no acabo de ver cual es la diferencia entre el QE europeo que propones y comprar deudad soberana por parte del BCE que criticas, al fin y al cabo ambas cosas consisten en crear dinero de la nada ¿no?

Make74

Yo veo otra solución, que hace unos meses veía imposible pero que cada vez me parece más probable: el Euro de dos velocidades.

Van a hacer un paquete con los países de la periferia, nos meterán en el mismo saco que Grecia e Italia y nos devaluarán un 20-30%. Y ala, como Argentina en los 90s.

Vistas las alternativas y como le fué a Argentina, cada vez me parece menos mal.

PROS: solución políticamente aceptable para Alemania (parece que esto es lo único que cuenta), los países de la periferia ganaríamos competitividad, podríamos exportar para compensar la deuda…

CONTRAS: La vergüenza que debería darles esta solución a todos los políticos europeos, Alemania pierde gran parte de su mercado europeo (adiós al “milagro” alemán), la inflación que provocará a corto en los países de la periferia…

Además, hoy el ministro de finanzas alemán ha dicho que el rumor que corre que están negociando la europa de dos velocidades “es totalmente falso”. Ya sabemos lo que significa…

iAhorro comparador bancos

Una vez más, una explicación excelente y fácil de entender de lo que está pasando en estos momentos, más medidas concretas para aliviar las caótica situación.

Muy interesante, como siempre :)

aTg

exacto, solo hace falta ver en las noticias como salen uno por uno desmintiendolo para que quede claro lo que va a pasar, berlusconi tambien salio ayer por la mañana desmintiendo que dimitia y por la tarde ya era un cadaver. Lo que no entiendo es como hacer un euro a dos velocidades, eso implicaria cambio de moneda, ya que no se puede devaluar la misma moneda dependiendo de la zona. Si significa sacar a algunos paises del euro yo ya voy poniendo el dinero en frankfurt por si acaso nos encontramos mañana con un corralito.

bullspread

Make74, Argentina repuntó también por el contexto de bajas tasas y la suba de los commodities. Muchas variables se juntaron.

Marc Garrigasait

Noticia de esta mañana. El CEO del banco italiano Unicredito se reúne con el BCE y le pide mas liquidez aportando activos aun de peor calidad. Esto significa que ya no tiene mas papel a descontar lo que deja a este banco italiano y a todo el sector en una situación de mucho riesgo, y deja al BCE en una dificilisima decisión, aceptar aun peor papel del que ya ha estado aceptando hasta hoy:

http://www.reuters.com/article/2011/11/16/unicredit-ecb-idUSL5E7MG1ZJ20111116

QE en Europa | La Cebolla

[…] Conundrum – Ya sólo le queda una única opción a Europa ante esta crisis VN:F [1.9.20_1166]please wait…Rating: 0.0/10 (0 votes cast)VN:F [1.9.20_1166]Rating: 0 (from […]