Tipos de interés reales en los países emergentes. Algunos son negativos y en la mayoría casi 0 (fuente: FT).

El fuerte crecimiento económico en la practica mayoría de países considerados emergentes, esta provocando un recalentamiento económico que se está traduciendo en subidas significativas en sus tasas de inflación. También se debe a los recientes fenómenos metereológicos, como las graves inundaciones en Colombia que han tensionado el precio del café hasta máximos en muchos años o las inundaciones en Australia, que han presionado al alza el precio del carbón, por ser la zona de Queensland, una de las mayores productores de la región.

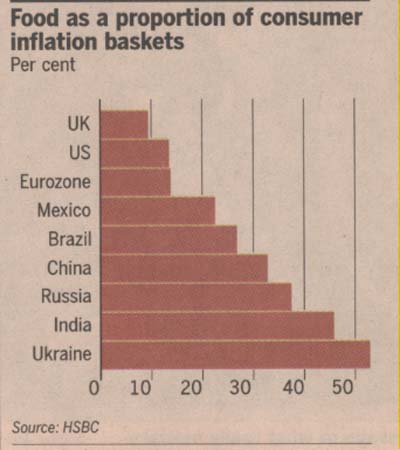

También contribuye decisivamente a ello, que la cesta de la compra y por tanto la distribución del cálculo de su índice de precios al consumo (IPC), el peso de la alimentación y de los productos básicos es de entre un 20% al casi 45% según los países emergentes. En cambio en los países desarrollados, el peso de los alimentos es solo alrededor del 10%-13%. En la India por ejemplo, los alimentos suponen nada menos que el 45% de su cesta de la compra y por tanto de su índice de inflación. Solo en Ucrania es superior con un 52%. En Rusia es del 38% del total, en China es del 32% y en Brasil del 26%, en México supone el 22% de su IPC. Por tanto las fuertes subidas de los alimentos básicos están trasladándose a un fuerte aumento del nivel de vida medidos por su IPC. No hay mas que ver el impacto de estas subidas en países como Argelia, la India y especialmente en Túnez, donde una parte de las protestas se debe la subido de precios básicos.

En la India se publico hace tres días el IPC de diciembre, y su tasa de inflación en los últimos 12 meses, ya ha alcanzado nada menos que un 8,43%, y este jueves se publicará la inflación china del 2010, en noviembre ya fue del 5,1% debido a que los precios alimentarios chinos subieron el doble. En el caso chino de momento no es aun nada peligroso teniendo en cuenta que en 2010 su economía habrá crecido cerca del +10% y se estima que en 2011 sea algo superior al 8%.

Según un reciente análisis de Morgan Stanley, es muy probable que 17 de los 23 países considerados emergentes se verán obligados a subir sus tipos de interés en 2011, incluidos los 3 importantes, China, Brasil y la India. No estarían aquí incluido por ejemplo, Mongolia ni Vietnam ni Colombia, que se consideran “frontier markets” ya que ni su economía ni sus mercados financieros son aun suficientemente desarrollados, maduros y transparentes.

Peso de los alimentos en la cesta de la compra y en el IPC por países, (fuente:FT).

Lo que mas me sorprende es que en los países emergentes aun mantengan tipos de interés nominales tan bajos, ya que en la mayoría de ellos suponen tasas de interés reales negativas, ya que el tipo de interés es menor a la tasa de inflación. Esta política económica tan expansiva no suele ser aconsejable mantenerla por mucho tiempo, ya que puede generar excesos y burbujas, y ya sabemos los occidentales lo malas que son las burbujas, especialmente las inmobiliarias Los países con los tipos de interés reales mas negativos, y por tanto con mayor probabilidad de subidas de tipos inminentes son la India, la Republica Checa, Corea del Sur, Indonesia, Rusia y México. La lista de países con tipos reales prácticamente 0 son la China, Turquía o Singapur, por lo que también deberán subir los tipos de interés. Quizás el único país que no tiene presión y seguramente no deberá hacerlo, o al menos en una cifra considerable, sería Brasil, que ha mantenido tipos de interés cercanos al 10% todos estos años lo que no ha imposibilitado un fuerte crecimiento económico, pero seguramente mas sano.

La ortodoxia económica suele aconsejar unos tipos de interés reales de algunos puntos por encima de la inflación, normalmente suelen ser entre 2 y 3 puntos superiores. De cumplirse esta relación, en la India debería ver en 2011 subidas de mas de 4 o 5 puntos en sus tipos de interés, en Corea de 3 puntos, en México, Rusia o Indonesia entre 2 y 3 puntos, en Singapur, China y Turquía unos 2 puntos. Únicamente en Sudáfrica y especialmente en Brasil, y solo analizando esta variable económica, sus tipos de interés ya estarían suficientemente altos. Con unos tipos de interés reales de entre 2 y 5 puntos, no debería tener mucha presión a nuevas subidas de tipos de interés, a no ser que fuese por otros motivos. Claro que Brasil, enmarcada en una agresiva política para desincentivar a los inversores internacionales a comprar reales brasileños, para evitar mayores apreciaciones en su divisa, no creo que quiera subir aun mas sus tipos de interés ya que atraería aun mas flujos de capitales internacionales. Estas amenazas en las economías emergentes, son una de las razones por las que pedía cierta prudencia en mi visión de “donde invertir en 2011”, en emergentes, especialmente en relación a la bolsa India, a la mexicana o a la de Indonesia.

Solo hay un factor que creo disminuye un poco esta presión a subidas de los tipos de interés en emergentes. Esta aceleración de la inflación, esta inducida en su mayor parte por los alimentos y también algo por el combustible, y en cambio, la inflación subyacente, sin alimentos ni combustible, es en general significativamente mas baja.

En cambio en los países occidentales, los principales países desarrollados, excepto un leve repunte en sus IPC generales por el petróleo y alimentos, la inflación subyacente es prácticamente nula. Es un poco preocupante la tasa de inflación del 3% de España en 2010, aunque se estima que entre 0,5% y 1% se deben a la subida del IVA y del tabaco. Crecimiento 0 con tasas de inflación por encima del 2% o del 3% mantenidos en el tiempo es un fenómeno, leve estanflación, muy malo.

En resumen, y de momento, tenemos elevada inflación en emergentes y casi-deflación en los países desarrollados, lo que refuerza la teoría que estamos en un planeta con dos mundos contrapuestos

Por último destacaría un fenómeno muy curioso. Los países emergentes se están occidentalizando en términos de su política monetaria. Están manteniendo tipos de interés exageradamente bajos tal y como hacen en los Estados Unidos, en Europa o en Suiza por ejemplo. Claro que la reciente crisis y sus miedos, también ayudan a alargar los periodos con tipos bajos para potenciar el crecimiento económico. Pero claro los occidentales hemos descubierto el gran peligro de mantener tipos de interés bajos, como en el periodo de finales 2001 hasta hoy, y las burbujas y excesos que suelen acompañarles.

Mejor que los emergentes no se miren tanto en el espejo occidental, si se fijan con atención, verán que esta roto.

PD: Artículo publicado en cotizalia.com, sección de economía de Elconfidencial.com.

Mas en http://twitter.com/ – !/investorsconund

Para seguir las inversiones y cambios en la cartera de Koala capital sicav, sigue http://twitter.com/#!/KOALASICAV

Benjamin Graham

Es la situación prevista cuando la moneda mundial es el dólar. EEUU está en serio riesgo de deflación. Primero genera inflación en los países emergentes, obliga a que suban los tipos de interés y finalmente logra generar inflación en su economía.

bullspread

Marc, no es un planeta con dos mundos, es todo parte del mismo problema. Algo de lo que dice el anterior comentario. La unica manera que tienen los desarrolados de salir del pozo, es encarecer a los emergentes. Hoy ya vale mas caro vivir en Argentina que en España… saludos

Marc Garrigasait

Benjamin, es una estrategia a pensar.

Bullspread, me ha comentado un amigo empresario con filial en Argentina que esta sufriendo el continuo aumento de los costes salariales, por culpa de la inflación real, la no oficial supongo no.

Que bueno es un poco de inflación y que mala es una inflación elevada.