La grieta solo ha alcanzado levemente al banco por ahora.

Ramón Aragones que escribe en Invertia.com, y del cual ya he citado en algún otro artículo muy bueno suyo, publicó hace un tiempo un artículo que describe perfectamente como funciona un banco central.

Lo mas importante es que los bancos centrales no utilizan el dinero de los contribuyentes, o al menos en primera instancia. El dinero que los bancos centrales prestan a los bancos comerciales sale de sus reservas. Estas reservas provienen de los bancos que en cada estado ingresan obligatoriamente como un pequeño porcentaje de los depósitos que reciben de sus clientes. Por ejemplo, yo ingreso 50.000 Euros en un deposito con Bankinter, y automáticamente Bankinter aparta 1.000 Euros equivalente a un 2% del deposito del cliente, y los transfiere al Banco de España. Des de la introducción del Euro y del Banco Central Europeo (BCE), el Banco de España transfiere este importe al BCE o ECB en inglés

Otra fuente de financiación de los Bancos Centrales son la venta de oro de sus reservas históricas. De hecho esos últimos 5 años han sido alguno de los principales vendedores en el mercado de oro.

¿Y como funcionan las subastas famosas del BCE a los Bancos y Cajas?, pues bien son prestamos a muy corto plazo que el BCE concede a los bancos y Cajas a cambio de recibir una garantía, por ejemplo Deuda Del Estado.

Pero, que está cambiando últimamente debido a la fuerte crisis de crédito. Pues bien, en primer lugar los vencimientos de estos prestamos se alargan en el tiempo, en segundo lugar el importe total se ha multiplicado enormemente (ver mi post de hace unos días), y en tercer lugar, los Bancos centrales aceptan que si los bancos y Cajas no les queda Deuda del estado les entreguen “otros activos”. ¿Que son los “otros activos”?, pues por ejemplo títulos hipotecarios o similares en principio de rating alto. Pero ha sido la propia FED americana que ha empezado a aceptar activos subprime o similares, lo que para muchos expertos es cruzar una línea demasiado peligrosa.

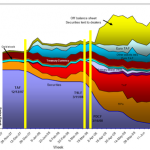

(Clickad para ampliar). Esta es una foto en movimiento del balance de la FED americana.

Mirad este interesante gráfico donde se ven las tripas de la FED americana y veréis como cambia enormemente su balance a partir del inicio de la crisis subprime en verano 2007 y especialmente a partir del 2008. Se observa el incremento del riesgo en el balance de la FED. En amarillo los activos fuera de balance, es decir mas raros o con mas riesgo.

Carlos Suarez

A ver si he entendido el ejemplo.

Supongamos que partimos de cero. El BCE imprime 50.000 euros que acaban en mis manos (50.000 de pasivo para el BCE en billetes y 50.000 de activo para mi). Yo deposito ese dinero en un banco comercial (50.000 de activo para mi, 50.000 de pasivo para el banco comercial). El banco comercial deposita en el BCE el 2%: 1.000 euros como pasivo en el BCE en forma de deposito con el banco comercial y 1.000 euros de activo en el banco comercial). El BCE recibe el dinero y lo guarda en una caja, su pasivo es 49.000 en billetes y 1.000 en un deposito con el banco comercial. Pero eso no para ahí… el banco comercial hace un préstamo de los 49.000 a mi amigo Juan, cliente de otro banco comercial que a su vez guarda en el BCE el 2% de 49.000 y presta el resto. Al final… el BCE tiene en una caja 50.000 dolares y en depositos con los bancos comerciales 50.000 euros (mientras que en la economía circulan 50.000 * 1/2% = 2.500.000 euros en depositos con los bancos comerciales).

Llegados a este punto el BCE, va a inyectar liquidez… tal y como se comenta en el artículo “El dinero que los bancos centrales prestan a los bancos comerciales sale de sus reservas”… bueno el BCE entonces coge la cajita con los 50.000 euros y compra bonos del Estado… es decir monetariza bonos del Estado. Supongamos que compra 50.000 euros en bonos al vendedor de bonos Juan. Juan recibe este dinero y lo coloca en un banco comercial… que de nuevo guarda el 2% de 50.000 en el BCE y presta el resto. Al final… el BCE tiene en una caja nada y 100.000 en depósitos con los bancos comerciales (en la economía circulan 100.000 * 1/2% = 5.000.000 euros en depósitos).

El hecho de monetarizar los bonos del estado ha provocado que la cantidad de dinero se haya multiplicado por dos para el mismo número de bienes… esto me suena a inflación monetaria. Y si hay inflación, ¿quién pierde en el juego?… aquel que es el último en oler el nuevo dinero inyectado… los asalariados, jubilados, etc. (el vendendor de bonos Juan se va a poner las pilas comprando con el dinero del BCE bienes antes de que suban de precio).

¿Algún error en mi razonamiento?

Un saludo,

Carlos

PD: Si lo de monetarizar deuda del Estado es algo negativo, monetarizar deuda hipotecaria debería ser de juzgado de guardia. Aunque no lo parezca (igual ese por ese aire de ‘semidioses de la economía’ del que hacen alarde), a partir del momento en el que estamos obligados a usar su dinero, el BCE somos todos ;)

elartistamadridista

Es erróneo sugerir que el BCE ha empezado a admitir otros colaterales distintos de la Deuda Pública a partir del credit crunch, siempre lo ha hecho. Quizá el autor se confunde con la Fed, que sí ha ampliado el espectro desde exclusivamente Deuda Pública a ráiz de la crisis.

Por otro lado, creo que es equivocado equiparar activos fuera de balance con subprime, es posible (e incluso probable) que los activos que la Fed esté admitiendo sean los de más calidad procedentes de las titulizaciones. Dudo mucho que esté admitiendo subprime diga lo que diga Ramón Aragonés, hay activos fuera de balance (la mayoría, creo), de alta calidad que el mercado temporalmente rechaza y tiene sentido que los bancos centrales los admitan con un doble efecto: suministrar liquidez al sistema y darles un cierto respaldo institucional para que el mercado reconsidere.

Saludos

javier

Por fin encuentro una explicación simple de como funciona, pero tengo algunas dudas;

Según he entendido el dinero del BC proviene principalmente de porcentajes sobre depósitos, venta de oro y préstamo de deuda a través de derivados.

Si la población (incluyendo todo tipo de corporaciones) empobrece, los depósitos menguan o desaparecen, el oro ¨quien compra paga quien vende acaba¨, y los derivados pocas veces han estado tan mojados que aunque procedan de un BC no dejan de venir de una entidad cuyos ingresos, según esto, van a menos.

Simplificando diría que el gran monstruo financiero global necesita para funcionar ingentes cantidades de dinero y cuando el dinero se acabó, o para que no se acabara, creó tantos derivados que estos superaron el montante general que los garantizaba.

Pongamosle subprime o lo que queramos o sea, pero la realidad es que por algun lado flojeó y SE HA CAIDO ENTERO, y no existiendo confianza en los derivados no va a volver a funcionar hasta que no se resetee y le dejen funcionar con dinero de verdad.

Es como si intentáramos que un mercedes con 8 cilindros funcionara con 1 litro de gasolina, no va a ocurrir, y menos aun cuando el liquido real que pueda quedar se está yendo y quedando en los países emergentes (que de emergentes nada, ya son autenticas potencias).

Creo que la gran pregunta ahora mismo es aquella que Cuba Gooding Jr. hacia por teléfono (cantando rap) a Jerry Mcwire: ¨where is the money??.

Victor

Perdonar,

pensaba que tb los bancos centrales a parte de lo comentado reciben dinerito de las aduanas y aranceles, como es el caso del BCE, que recibe dinerito de impuestos de las importaciones a Europa.

Si alguno lo tiene claro que me corrija.

Un saludo.

kiyupow

Esto es falso. O peor… no es del todo cierto.

Empezad preguntandoos por qué no os enseñan estoen la universidad (economicas, empresariales, ADE) o incluso en el instituto.

Saludos

kiyupow

Informe sobre el funcionamiento del sistema monetario.

Intentando aclarar las tinieblas.

Saludos

http://trinityeyes.wordpress.com/2009/04/09/informe-verdad-sobre-sistema-monetario/