Balance de la FED y del BCE de 2008 a 2013, (fuente: Yardeni.com).

En los últimos años, los cinco principales bancos centrales del planeta han estado aplicando, coordinadamente o no, las políticas monetarias más agresivas en la relativamente corta historia de su existencia. En los últimos 25 años, los ciclos económicos en Estados Unidos, Inglaterra, Europa, Japón y China no convergían con lo que las dinámicas y actuaciones monetarias nunca coincidían. A partir de la crisis que explota en 2008 y especialmente desde 2009, estos cinco bancos centrales están realizando el mayor experimento de la historia económica del último siglo. La competición por imprimir billetes en occidente y de otorgamiento de nuevos prestamos bancarios y no bancarios (“shadow banking”) en China continua sin descanso. En este entorno, las cotizaciones de las principales divisas han tenido realmente poca volatilidad si tenemos en cuenta, la sufrida en los mercados de renta fija y variable. Únicamente, el BCE ha sido mucho mas conservador en los últimos dos años. Tras la masiva inyección de los LTROs en verano 2012, a medida que los bancos retornaban pausadamente parte del trillón de Euros, Draghi los retiraba del mercado. Desde verano de 2012, la FED ha inyectado $1,5 trillones y el BCE ha retirado cerca de 1€ trillon, lo que explica la apreciación del Euro y caída del dólar hasta mayo de 2014.

Escribí este post (“La FED y el BCE están empujando el Euro/Dólar a los 1,40 a 1,45”) en abril de 2013 con el Euro/Dólar en los 1,30. Un año mas tarde, en mayo 2014 el Euro/dólar prácticamente alcanzo los 1,40 tras doce meses de apreciación en el Euro. La evolución de los balances de la FED y del BCE son el nuevo indicador clave para seguir el mercado de divisas. Como la FED no paraba de inyectar dólares al mercado y el BCE retiraba Euros, no era nada extraño deducir que el dólar se depreciaría y el Euro se fortalecería como así fue. Como no iba a depreciarse el dólar si lleva cinco años con tipos de interés reales negativos.

Pero la situación ha cambiado a partir de mayo 2014 con el anuncio del BCE de nuevas inyecciones a los bancos y de tipos de interés negativos para desincentivar a mantener el dinero parado. Este anuncio no ha cambiado aun nada los balances del BCE ya que empezará a aplicarse después de verano pero el mercado ya ha empezado a descontar este cambio de actitud. La FED está empezando a decelerar sus inyecciones y a insinuar que n algún momento iniciaran una subida de tipos de interés. También el Banco de Inglaterra, un paso por delante en el ciclo que los Estados Unidos, habla repetidamente de subidas de tipos de interés.

Vamos a empezar una nueva fase global con políticas monetarias que pueden llegar a ser divergentes lo que repercutirá en una mayor volatilidad en el mercado de divisas. Esto explica el fuerte movimiento de la cotización del Euro/dólar que ha pasado de casi los 1,40 en marzo y mayo de este año a los apenas 1,31 actuales.

Con la inflación europea cayendo en picado y la reciente debilidad económica europea, parece claro que la tendencia a la baja del Euro continuará más tiempo. Cuantos mas datos económicos se publican mas débil es el crecimiento europeo y mas países están entrando en recesión como Italia, o casi como Finlandia o Alemania. O crecimientos 0 como Francia. Solo en Irlanda y en parte España, demuestran un crecimiento minúsculo tras sus grandes caídas.

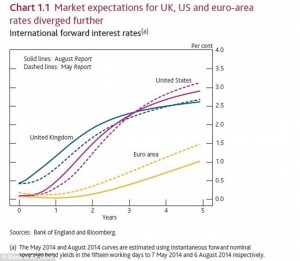

La clave del Euro/dólar son los dos siguientes gráficos, especialmente el gráfico de los tipos de interés que el mercado hoy descuenta dentro de 1, 2, 3, 4 y 5 años.

Expectativas en los mercados de los tipos de interés futuros en Inglaterra, Europa y USA (fuente: Bank of England y Bloomberg).

El mercado cotiza que dentro de 3 años los tipos de interés básicos de la FED y del BOE se situaran en un +2,5%, por apenas un +0,5% en Europa. Este cambio de perspectivas es el que está presionando la subida del dólar y la depreciación del Euro. Esta tendencia, dejando de lado el ruido a corto que puede generar Draghi este jueves, probablemente continuará en los próximos trimestres.

Gráfico de la inflación a cinco años dentro de cinco años.

Os adjunto también el gráfico del indicador que habló Draghi como muy relevante para el BCE en el reciente encuentro en Jackson Hole este agosto. Las expectativas de inflación a cinco años dentro de cinco años (es decir a diez) han caído por debajo del 2%, cifra muy inferior a la de los Estados Unidos y Inglaterra. En Italia por ejemplo la inflación ya es del -0,2%, la menor desde 1959 y en España tenemos inflación negativa del -0,5%, con lo que cada vez la situación económica en Europa se parece cada vez más a Japón.

Marc Garrigasait

“Guia para entender las medidas del BCE”, con todos los nombres, deficiones y volumens aplicados hasta hoy:

http://www.elconfidencial.com/mercados/inversion/2014-09-06/sopa-de-letras-monetaria-guia-rapida-para-entender-el-galimatias-del-doctor-draghi_186076/