El emperador y todo su equipo de consejeros económicos llevan cuatro años meditando como conseguir una formula que les permita no tener que asumir sus deudas ante sus acreedores. No es nada sencillo, tiene que ser una formula, una combinación tal que los acreedores no se den cuenta que en realidad les están impagando lentamente sus deudas. En caso de no encontrarla, deberan aplicar la solución dura, impagar directamente. Después de muchos años de excesos en sus gastos, pero sobretodo en sus inversiones fallidas financiadas con deuda, la corte del emperador ya sabe hace años que sus ingresos corrientes no permiten pagar sus deudas y sus activos, además de ilíquidos no pueden cubrir la enorme deuda contraída.

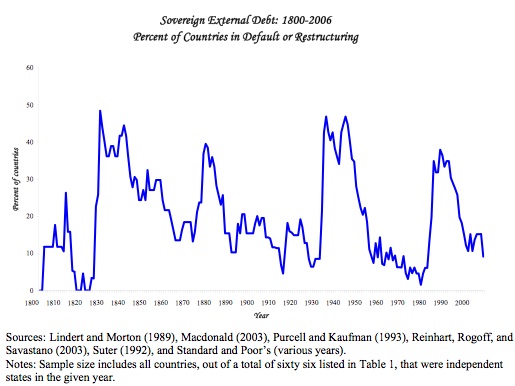

Porcentaje de países mundiales en “suspensión de pagos” o “default” del 1800 al 2006, (fuente: Rogoff y Reinhart).

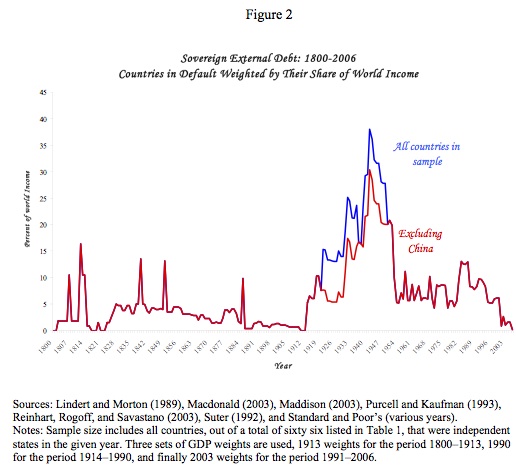

Porcentaje de países mundiales en suspensión de pagos o “default” en términos de su peso económico mundial (1800-2006, Fuente: Rogoff y Reinhart).

Como repite continuamente Kenneth Rogoff, para mi la mayor autoridad mundial en crisis económicas, que estuvo recientemente por Madrid, los impagos o quiebras o “defaults”, termino anglosajón, de la deuda soberana o deuda externa son la “norma”, no la “excepción” en la historia aunque a nosotros nos parezca un acontecimiento muy raro y catastrófico. Y ha sido la norma habitual en los países latinoamericanos y asiáticos, pero también en los países europeos.

En cuatro ocasiones desde el año 1800 hasta la actualidad, la mitad de los países del mundo han estado en “default” todos al mismo tiempo, sin poder afrontar sus deudas. Como podéis ver en el gráfico del libro “This time is diferent” de Kenneth Rogoff y Carmen Reinhart, del 1830 al 1840 entre un 40% y 50% de todos los países del mundo estuvieron quebrados, también en 1880 otra vez, y del 1935 al 1950, y los mas recientes en los años 80 y 90 con los “defaults” de los países emergentes cono los países latinoamericanos y asiáticos. Es cierto que la mayoría de los episodios coinciden con guerras aunque quizás podríamos concluir que las guerras las provocan las deudas. También es cierto que habitualmente estos “defaults” que afectaban a muchos países, en términos del peso económico sobre la riqueza mundial no solían ser superiores al 10%-15% de los ingresos mundiales (ver el segundo gráfico de Rogoff y Reinhart). Únicamente en la II Guerra Mundial el total de “defaults” alcanzó a países que suponían nada menos que la tercera parte de la riqueza mundial.

En mi opinión, la situación actual es única ya que no creo haya existido en muchos siglos de historia económica, un momento histórico en que casi todas las 10 mayores economías del mundo se encuentran con graves problemas económicos sincronizadamente, todos al mismo tiempo, lo que complica cualquier solución.

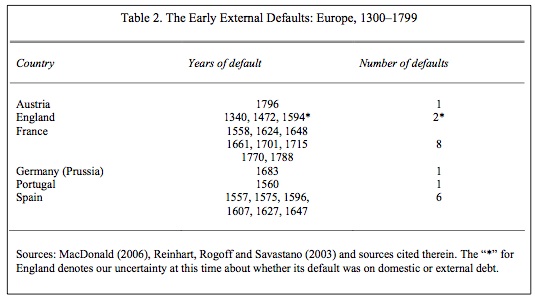

A mediados del siglo XVI con el reinado de Felipe II, el reino de España hizo “default” hasta 4 veces, en 1557, 1560, 1575 y 1596, perjudicando gravemente a los financiadores de la época, la familia alemana de los Fuggers, la familia de banqueros de la época de los Ausburgos. Ya fue uno de los Fuggers, Jacob que en 1519 financió la llegada al trono del rey español Carlos I. Esta deuda estaba garantizada con las minas de oro, de plata y de sal y por los impuestos recaudados en Castilla. Felipe II, nada mas coronarse rey y por culpa de las enormes deudas de su padre Carlos I, se declaró en bancarrota en 1557, fue la primera de la historia en que un país la declaraba y abrió al camino a la declaración de suspensión de pagos de Francia en 1558 y de Portugal en 1560. La situación de entonces como veréis aquí tiene ciertas similitudes con la actual. Quién más perdió entonces fueron los Fugger, al no pagarles el Reino de España al menos la mitad de sus deudas.

Cuadro con todas las “suspensiones de pagos o defaults” en Europa del 1300 al 1799 (fuente: Rogoff y Reinhart).

Una interesante conclusión del gran libro de Rogoff y Reinhart es que los “defaults” de países desde 1900 hasta el año 2006, han estado siempre acompañados de altas tasa de inflación, superiores al 20%. Algunas veces primero llegó la inflación y luego el “default” y otras veces primero el “default” del país y luego la inflación, pero en cualquier caso van ligadas.

Kenneth Rogoff opina que la mejor política para salir de esta crisis sería:

1. Generar una inflación mas alta de lo que estamos acostumbrados, alrededor del 4-6%, para así poco a poco los enormes volúmenes de deuda nominales en todas las economías occidentales irá descendiendo en términos reales. Claro que no es nada fácil ya que según el mismo Rogoff, tras los periodos de fuerte contracción económica tras un fuerte apalancamiento como el actual, se suele producir deflación, no inflación.

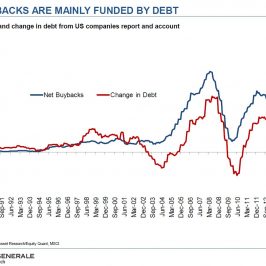

2. Mantener tipos de interés muy bajos, para así con tipos de interés reales negativos, equivale a un impuesto, ya que los Estados se financiaran a tipos muy bajos gracias a los ahorradores. Es lo que llama FINANCIAL REPRESSION.

3. Reestructurar la deuda.

Kenneth Rogoff cree que lo ideal es un poco de cada una para que lentamente vayamos digiriendo tal apalancamiento. Lo que no dice públicamente es que esta solución es muy larga en términos de años.

Rogoff nos explica que “los reyes, emperadores y otros soberanos, a lo largo de la historia han encontrado formulas originales para evitar devolver todas sus deudas”. Especialmente por su claro poder coercitivo ante la población y ante sus acreedores.

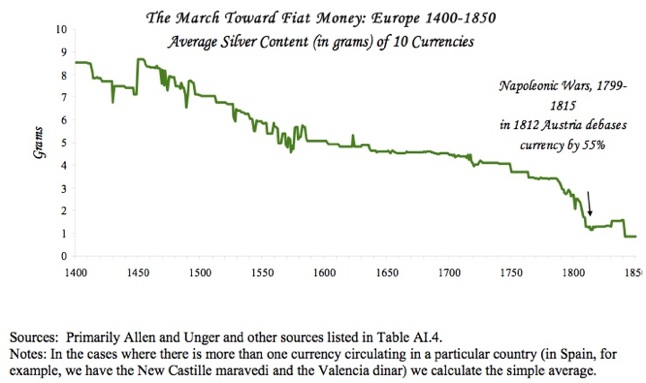

Porcentaje de plata en las monedas europeas del 1400 al 1850 (fuente:Rogoff y Reinhart).

Al igual que hicieron los romanos, Rogoff nos explica que en Europa también se uso la técnica imaginativa y discreta de reducir continuamente el porcentaje de plata en las monedas de curso legal usadas por la población. La gente no se daba cuenta que cada vez tenían menos porcentaje de plata y mas de materiales mas baratos. Rogoff publicó sus cálculos de unas 10 monedas europeas distintas de la época, como los dinares de Valencia o los maravedis de la nueva castilla. De media, a principios del siglo XV las distintas monedas europeas tenían unos 9 gramos de plata cada una. Hacia el año 1600 ya solo mantenían unos 5 gramos de plata autentica, y a principios del 1800 y por culpa de las costosas guerras napoleónicas, se redujo de golpe mas del 50% y apenas si tenían 1 gramo de plata.

Depreciación en términos de % de plata en la moneda del Imperio Romano, el denario (Siglos I al III).

Es justo lo que ocurrió con el denario romano, la moneda del imperio romano, cuyo porcentaje en plata disminuyó del 90% a mediados del siglo I d.C., hasta apenas un 5% de contenido en plata a finales del siglo III d.C.

Quizás hoy en día, tu mismo mantienes deuda o prestamos, o algún tipo de financiación con el emperador, y quizás no lo sabes o no te lo imaginas, pero el equipo de consejeros económicos de la corte del emperador ya están buscando la formula para no tener que pagarte sus deudas. Dios salve al Rey ¡¡¡¡¡¡¡¡

Mas en http://twitter.com/ – !/marcgarrigasait

Para seguir las inversiones y cambios en la cartera de Koala capital sicav, sigue http://twitter.com/#!/KOALASICAV

yomismo

Todos tenemos deuda o prestamos o algún tipo de financiación con el emperador.

En España llamamos a los documentos que acreditan dicha deuda EUROS.

Resumen del día | Euribor

[…] El emperador se está preparando para impagar sus deudas […]

paco

el emperador lleva tanga de hilo

Las diez monedas « La mirada del mendigo

[…] Edito: El emperador se está preparando para impagar sus deudas […]

Alberto

No acabo de entender lo de las deudas que nosotros tengamos con el emperador… Como nos dejara de pagar si somos nosotros quien tenemos que pagar los prestamos, hipotecas, etc…

Si alguien me lo aclara.

Gracias.

bullspread

Los 3 puntos que detallás son los que realizó La Argentina para que hoy su deuda pública no supere el 45% de su PBI.

Resumen del día | Noticias de economía

[…] El emperador se está preparando para impagar sus deudas […]

iAhorro comparador bancos

Una explicación muy original!