Portada del BusinessWeek de la época, con el cerebro del LTCM, John Meriwether.

Entonces nadie nos dimos cuenta, yo el primero, encontré normal el rescate (Bailout) organizado por la FED para salvar al Hedge Fund LTCM, pero seguramente fue el inicio del “too big to fail” que actualmente justifica que los bancos centrales y gobiernos ayuden a muchos grandes bancos y empresas (General Motors por ejemplo), a pesar que hayan destrozado a la empresa y casi a su sector, por la actuación imprudente y a veces deshonesta de sus directivos.

En 1998, varios genios incluso con premios Nóbel de economía montaron un Hedge Fund que tenia cola de inversores. Estaban incluso varios profesores de Harvard o de Stanford e incluso un ex-vicepresidente de la FED, que apuntaba a futuro presidente de la FED. La gente mas influyente de los estados Unidos invirtió con ellos. El Hedge Fund se llamaba Long Term Capital Management, su estrategia básica era el “fixed income arbitrage” es decir arbitraje sobre renta fija, comprado un bono del Estado o privado y vendiendo short otro similar para ganar un pequeño diferencial.

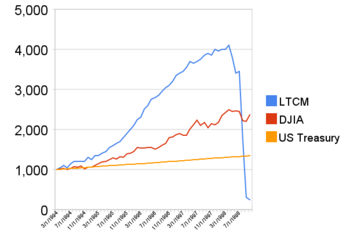

Nadie dudaba entonces de su futuro esplendoroso. Inicialmente los rendimientos fueron excelentes, pero su estrategia de inversiones a principios del 1998, se basaba entre otras, en la convergencia futura entre los tipos de interés de los países que iban a crear el Euro, la moneda única. Como el diferencial entre tipos de interés europeos fue reduciéndose, progresivamente aumentaron el apalancamiento para no reducir la rentabilidad de su cartera hasta que el apalancamiento fue tan grande que cualquier leve movimiento del mercado en sentido contrario podía hundirlos. Y claro como siempre ocurre en los mercados, ocurrió lo que nadie esperaba y mas daño podía suponer a la mayoría. Rusia suspendió pagos en su Deuda del Estado en verano del 1998, y provocó un enorme tsunami global, aumentando la volatilidad y los diferenciales (spreads) de los tipos de interés entre empresas y países con mayor riesgo de los mas seguros, perjudicando enormemente la estrategia del LTCM.

A principios del 1998, el LTCM tenia $4.720 millones de clientes pero tenia invertidos por valor de $124.500 millones, es decir un apalancamiento de 25 veces. Para el 25 septiembre 2008, las enormes perdidas de sus posiciones, redujeron su “equity” por las pérdidas de su cartera, y por efecto de la “delta” de sus posiciones en derivados, su apalancamiento aumentó hasta 250 veces, destruyendo totalmente al LCTM, al obligarle a ir vendiendo todos sus activos inmediatamente y al ser tan grandes provocar mas caídas en sus posiciones. Pero no solo eso, puso en riesgo al propio sistema financiero. Warren Buffet en el vídeo de su ponencia en la Universidad de Florida habló de este caso, como ejemplo de lo que debe y no debe hacerse con los instrumentos financieros. Warren presentó una oferta para quedarse con lo que quedaba de sus activos pero a un precio muy bajo. John Meriwether, el cerebro del LTCM no aceptó, supongo porque prefería la ayuda coordinada de la FED.

Gráfico del comportamiento del LTCM, el índice Dow Jones y los bonos norteamericanos (fuente: Wikipedia).

El 23 de septiembre de 1998, los jefes de “Wall Street” , los CEOs de Bankers Trust, Bear Stearns, Chase Manhattan, Goldman Sachs, J.P. Morgan, Lehman Brothers, Merrill Lynch, Morgan Stanley Dean Witter and Salomon Smith Barney se reunieron en la planta 10 del edificio de la reserva Federal de New York (igual que con Lehman en 2008) para rescatar a LTCM a petición de Alan Greenspan.

Seguramente ese día fue el principio del fin, el día en que los banqueros viendo como se ayudaba a quien tomaba mucho riesgo, solo por su poder o por su tamaño. Quizás ese salvamento en 1998 nos ha llevado 10 años mas tarde a la mayor crisis financiera de la historia moderna ya que el sistema financiero está lleno de muchos LTCM y además todos ellos “too big to fail”.

Fijaos como John Meriwether uno de los cerebros del LTCM, volvió después a crear otro Hedge Fund, JWM Partners explicando que ahora no usa tanto apalancamiento, y ha vuelto a perder dinero de sus inversores otra vez en la crisis del 2008. ¡¡¡¡¡¡¡¡

Abajo os adjunto el texto que publiqué en un post el pasado 12 de noviembre de 2008. El texto es del escritor Arturo Pérez-Reverte y aunque tiene ya 11 años creo que es exactamente aplicable a la situación actual y a Alan Greenspan a Ben Bernanke y a Goldman Sachs o JP Morgan.

“El miedo te hará prisionero, la esperanza te hará libre” (film imaginario, fijaos en los créditos).

“Usted no lo sabe, pero depende de ellos. Usted no los conoce ni se los cruzará en su vida, pero esos hijos de la gran puta tienen en las manos, en la agenda electrónica, en la tecla intro de computador, su futuro y el de sus hijos.

Usted no sabe qué cara tienen, pero son ellos quienes lo van a mandar al paro en nombre de un tres punto siete, o un índice de probabilidad del cero coma cero cuatro.

Usted no tiene nada que ver con esos fulanos porque es empleado de una ferretería o cajera de Pryca, y ellos estudiaron en Harvard e hicieron un master en Tokio, o al revés, van por las mañanas a la Bolsa de Madrid o a la de Wall Street , y dicen en inglés cosas como long-term capital management, y hablan de fondos de alto riesgo, de acuerdos multilaterales de inversión y de neoliberalismo económico salvaje, como quien comenta el partido del domingo. Usted no los conoce ni en pintura, pero esos conductores suicidas que circulan a doscientos por hora en un furgón cargado de dinero van a atropellarlo el día menos pensado, y ni siquiera le quedará el consuelo de ir en la silla de ruedas con una recortada a volarles los huevos, porque no tienen rostro público, pese a ser reputados analistas, tiburones de las finanzas, prestigiosos expertos en el dinero de otros. Tan expertos que siempre terminan por hacerlo suyo. Porque siempre ganan ellos, cuando ganan; y nunca pierden ellos, cuando pierden.

No crean riqueza, sino que especulan. Lanzan al mundo combinaciones fastuosas de economía financiera que nada tienen que ver con la economía productiva. Alzan castillos de naipes y los garantizan con espejismos y con humo, y los poderosos de la Tierra pierden el culo por darles coba y subirse al carr . Esto no puede fallar, dicen. Aquí nadie va a perder. El riesgo es mínimo. Los avalan premios Nóbel de Economía, periodistas financieros de prestigio, grupos internacionales con siglas de reconocida solvencia.

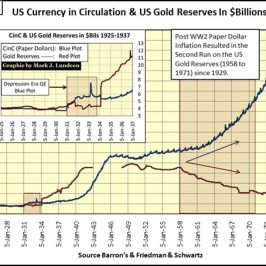

Y entonces el presidente del banco transeuropeo tal, y el presidente de la unión de bancos helvéticos, y el capitoste del banco latinoamericano, y el consorcio euroasiático, y la madre que los parió a todos, se embarcan con alegría en la aventura, meten viruta por un tubo, y luego se sientan a esperar ese pelotazo que los va a forrar aún más a todos ellos y a sus representados. Y en cuanto sale bien la primera operación ya están arriesgando más en la segunda, que el chollo es el chollo, e intereses de un tropecientos por ciento no se encuentran todos los días. Y aunque ese espejismo especulador nada tiene que ver con la economía real, con la vida de cada día de la gente en la calle, todo es euforia, y palmaditas en la espalda, y hasta entidades bancarias oficiales comprometen sus reservas de divisas. Y esto, señores, es Jauja.

Y de pronto resulta que no. De pronto resulta que el invento tenía sus fallos, y que lo de alto riesgo no era una frase sino exactamente eso: alto riesgo de verdad. Y entonces todo el tinglado se va a tomar por el saco. Y esos fondos especiales, peligrosos, que cada vez tienen más peso en la economía mundial, muestran su lado negro. Y entonces, ¡oh, prodigio!, mientras que los beneficios eran para los tiburones que controlaban el cotarro y para los que especulaban con dinero de otros, resulta que las pérdidas, no. Las pérdidas, el mordisco financiero, el pago de los errores de esos pijolandios que juegan con la economía internacional como si jugaran al Monopoly, recaen directamente sobre las espaldas de todos nosotros.

Entonces resulta que mientras el beneficio era privado, los errores son colectivos, y las pérdidas hay que socializarlas, acudiendo con medidas de emergencia y con fondos de salvación para evitar efectos dominó y chichis de la Bernarda.. Y esa solidaridad, imprescindible para salvar la estabilidad mundial, la paga con su pellejo, con sus ahorros, y a veces con su puesto de trabajo, Mariano Pérez Sánchez, de profesión empleado de comercio, y los millones de infelices Marianos que a lo largo y ancho del mundo se levantan cada día a las seis de la mañana para ganarse la vida.

Eso es lo que viene, me temo. Nadie perdonará un duro de la deuda externa de países pobres, pero nunca faltarán fondos para tapar agujeros de especuladores y canallas que juegan a la ruleta rusa en cabeza ajena.

Así que podemos ir amarrándonos los machos. Ése es el panorama que los amos de la economía mundial nos deparan, con el cuento de tanto neoliberalismo económico y tanta mierda, de tanta especulación y de tanta poca vergüenza.”

Quizás en 1998 se gestó la semilla de la destrucción en el Sistema financiero mundial | Top Bilbao

[…] original post here: Quizás en 1998 se gestó la semilla de la destrucción en el Sistema financiero mundial Puesto por on Dic 27th, 2009 bajo Economía. Puede serguir las respuestas de este articulo RSS […]

Ricardo C.

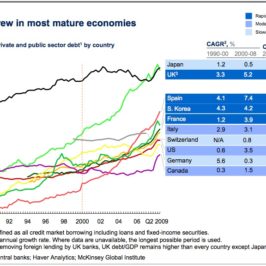

El problema de fondo es que aquí, “todo el mundo”, premios Nobel o no, de Harvard o de la universidad más humilde del mundo, ha incumplido algunas de las reglas más básicas de gestión empresarial como son (1) que los riesgos deben controlarse y limitarse y (2) que el endeudamiento debe tener unos límites, que pueden hasta cuantificarse.

Desde hace décadas que se viene escribiendo sobre ello, lo que pasa es que la gente siempre tiende a pensar que a ellos no les afectará, que son más listos que los demás, etc. No hay nada nuevo, es la propia condición humana.

Ahora, mirando al futuro, y en algunos casos al presente, pensemos qué puede pasar en nuestro país si el Estado, las comunidades autónomas o los ayuntamientos siguen gastando y endeudándose como lo hacen sin unos ingresos que los cubran. ¿Controlan el riesgo? ¿Limitan el endeudamiento?

Una de dos, o la gente no tiene la más mínima formación económica o la tiene pero no hace ni caso. Y es que, cuando se gestiona el dinero de los demás…

Pau A.

Marc, simplemente un post genial digno de los mejores analistas y pensadores.

Tweets that mention investorsconundrum.com - El Blog para el Inversor con Ideas Propias - Donde Invertir en Bolsa hoy » Quizás en 1998 se gestó la semilla de la destrucción en el Sistema financiero mundial -- Topsy.com

[…] This post was mentioned on Twitter by especulacion and Marc Garrigasait, Diego Correa Giraldo. Diego Correa Giraldo said: Quizás en 1998 se gestó la semilla de la destrucción en el Sistema Financiero mundial http://snipurl.com/tvinr […]

ignorante

hola Marc, buen artículo, como casi siempre.

Has trabajado en banca en puestos de responsabilidad (tb yo trabajo en banca) y ahora gestionas un fondo de inversión. Y te gusta como a mi el artículo de Perez Reverte. A mi me gusta por la genialmente simple precisión de su análisis. Y eso que no creo que de economía sepa ni le interese demasiado. Es puro sentido común, falta de respeto a expertos manipuladores y capacidad narrativa para sintetizar hechos ciertos.

Somos tantos los que estamos hartos de la falta de ética de la forma de trabajar en el mundo financiero…

Marc Garrigasait

Hola Ricardo, algo tan sencillo como lo que explicas, por desgracia no se ha aplicado. No puedo estar mas de acuerdo. No hace falta ninguna carrera ni ningún Master para no cometer estos errores. Y los dirigentes políticos mundiales no están actuando tan distinto…….. como tu dices con el dinero de los demás es muy facil

Marc Garrigasait

ignorante, efectivamente yo trabajo en el sector financiero y nunca he hecho nada en contra de mi ética, claro que yo no concedo préstamos y es ahí la parte mas conflictiva del sector. El problema de esta crisis es que esta falta de ética se está premiando en lugar de castigarse, por lo que no veo aun como vamos a salir de esta……

ignorante

Ese es el tema, las entidades premian estos actos porque nadie les hace responsables. En este sentido los reguladores son como los policias corruptos que miran para otro lado.

Recomiendo la lectura de un articulo de Manuel Conthe acerca de un Foro de Mercados Financieros (podeis ir al link para ver los acertados comentarios de muchos):

La MIFID y la comercialización de productos financieros

13:28 04-12-2009. Manuel Conthe.

¿Cómo lograr el justo equilibrio entre la protección de los clientes y el funcionamiento eficiente y libre de nuestro sistema financiero?

En una reciente sesión del “Foro de Mercados Financieros” de la Fundación para la Investigación del Derecho y la Empresa (FIDE) a la que asistí, las entidades financieras señalaron el peligro de que, en desarrollo de la Directiva sobre Mercados de Instrumentos Financieros (MIFID), los reguladores y supervisores caigan en excesos reglamentistas o presuman la culpabilidad de las entidades de crédito. Señalaron en especial que:

· Para reducir costes y prestar un servicio homogénea por toda su red minorista, las entidades financieras suelen utilizar contratos-modelo para las operaciones típicas (préstamos, depósitos…). Ahora bien, el uso de modelos no debe llevar a los Tribunales a aplicar la doctrina sobre “contratos de adhesión”: a diferencia de lo que ocurre con otros servicios básicos (teléfono fijo, electricidad…), el usuario de servicios financieros tiene muchas entidades financieras para elegir, y puede rehusar una transacción si sus términos no le convienen.

· Las normas derivadas de la MIFID están pecando de un excesivo formalismo: imponen a las entidades onerosas obligaciones de entrega y posterior custodia, durante años, de la abundantísima información pre- y contractual entregada al cliente, cuyo detalle suele abrumarle. El coste de esas obligaciones -que se aplican a miles de transacciones- no guarda proporción con el beneficio que producen y encarecen innecesariamente la prestación del servicio. En ocasiones las normas ponen en entredicho el principio de autonomía de la voluntad y dan a entender que el cliente es un incapaz.

Una descripción prolija de los riesgos inherentes a un instrumento financiero asemejaría los folletos informativos a los prospectos de las medicinas: quien se los lea íntegramente será reacio a tomárselas, aunque se las hayan recetado. En el mundo real los clientes se guían por la confianza en la entidad financiera y en su personal, no por la información escrita que reciben.

· Al enjuiciar el grado de diligencia de las entidades financieras, se suele caer en el error de tomar en cuenta lo acontecido con posterioridad, que era desconocido en el momento de la contratación. Ese “sesgo retrospectivo” está afectando, en particular, a las reclamaciones sobre contratos de “cobertura de tipos de interés” en préstamos hipotecarios, que un Decreto-Ley de 2003 obligó a las entidades a ofertar para proteger a los prestatarios de una posible subida del Euribor. La crisis financiera ha hecho, sin embargo, que los tipos de interés en vez de subir bajaran casi hasta 0, sin que de esa reducción se hayan beneficiado quienes contrataron contratos de cobertura. ¿Debe tildarse ahora de negligente a la entidad que contrató en 2003 una de tales coberturas con un cliente por no haberle advertido del riesgo de que los tipos de interés pasaran a ser prácticamente nulos?

· El énfasis de las normas en requisitos formales (p.ej. el archivo por la entidad de un ejemplar del contrato, con la primera página firmada) está facilitando reclamaciones maliciosas, de clientes que sabían los riesgos que asumían, pero que más tarde, al ver que los mercados evolucionan en su contra, alegan supuestos errores del consentimiento “a ver lo que pueden sacar”. Por fortuna, varias sentencias han señalado ya que no puede invocar error quien no mostró una mínima diligencia y se leyó los documentos descriptivos de la transacción que estaba contratando.

· Las reclamaciones más frecuentes se refieren a contratos de cobertura de tipos de interés, a la venta de bonos estructurados -como los emitidos por Lehman Brothers-, y a los contratos de gestión discrecional de carteras (cuando el cliente reclama por las decisiones de compra o venta adoptadas, en uso de sus facultades contractuales, por su gestor).

Cualquier pronunciamiento de los Tribunales o de los supervisores favorables a un cliente suele provoca una catarata de reclamaciones (“efecto llamada”), relacionadas a veces con operaciones cuyas circunstancias fueron distintas. Eso está teniendo un paradójico resultado: si antes las entidades eran proclives a llegar con rapidez a acuerdos amistosos con el reclamante, ahora son mucho más reacias.

Durante el debate afloraron, sin embargo, opiniones contrapuestas:

· Algunas entidades “han metido productos a martillazos” entre su clientela. A veces carecen de controles eficaces para evitar que sus agentes cometan abusos. En ocasiones ofrecen contratos (por ejemplo, gestión discrecional de carteras) a clientes para los que no son idóneos. Esas malas prácticas, se dijo, se siguen dando.

La propia terminología provoca a veces confusión en los clientes. Así, la expresión “cobertura de riesgo de tipos de interés” sugiera la idea de un seguro contra subidas de tipo de interés del que el cliente podrá prescindir cuando ya no le interese -por ejemplo, porque bajen los tipos-. Expresiones como “contrato de fijación del tipo de interés” o de “conversión de tipo variable en fijo” hubieran alertado mejor a los clientes de que no podrían aprovecharse de futuros descensos de los tipos de interés. Otros desafortunados ejemplos han sido las “participaciones preferentes” o, en su día, ciertos “contratos financieros atípicos” que denominaban “depósitos” operaciones en las que el cliente, sin saberlo, le vendía una opción a la entidad financiera (lo que le obligaba a inmovilizar en ella, como garantía, una cierta suma).

· Las autoridades supervisoras (y, desde luego, la CNMV, como expuso en su carta del 7 de mayo), lejos de recomendar la entrega de prolijos documentos, exige que la información suministrada sea breve y clara.

Parece razonable exigir a las entidades que informen al cliente de bajo qué circunstancias futuras un contrato (por ejemplo, un contrato de cobertura de tipos de interés) puede ocasionarle pérdidas o desventajas.

· Las entidades deben entregar un ejemplar de los contratos y documentos informativos no para que el consumidor se los estudie en detalle antes de contratar, sino para que, en caso de incidencias, tenga un documento que detalle las obligaciones de la entidad. Al redactar la “letra pequeña”, la entidad deberá actuar con diligencia y sentido del equilibrio, aplicando estándares concebidos para proteger al consumidor poco informado (sin perjuicio de que los clientes puedan, de forma expresa y voluntaria, pactar otras cláusulas especiales).

· Al conservar una copia de la documentación entregada las entidades queda protegidas frente a futuras reclamaciones. Si no la conservan, no podrán probar que cumplieron sus obligaciones, lo que en caso de reclamaciones masivas de clientes pueda acabar siendo mucho más costoso. No es que ningún supervisor presuma su culpabilidad, en contra de la “presunción de inocencia” de los procedimientos sancionadores. Se trata de una cuestión meramente contractual, en que cada parte deberá estar en condiciones de acreditar que cumplió sus obligaciones.

· El análisis coste-beneficio de las normas de protección de los clientes debe tener en cuenta que una mala práctica por una entidad puede dañar la imagen de todo el mercado: las normas protegen, pues, un interés colectivo -la integridad y buen nombre del mercado-, que rebasa el mero interés individual de cada entidad.

Las entidades deben dar absoluta prioridad a la formación de sus redes de venta. Se recordó que la Asociación Europea de Asesores Financieros (EFPA) recomienda que, como ocurre en otros países, en España sólo puedan asesorar y vender productos financieros quienes acrediten la formación precisa.

Se señaló, en fin, que tan importante o más que la formación es el régimen de incentivos del personal de venta. Aunque es cierto que las entidades son las primeras interesadas en que sus clientes queden contentos y no tengan deseos de reclamar, un sistema de incentivos mal diseñado -que prime, por ejemplo, el volumen de operaciones contratadas por una oficina- llevará inevitablemente a que se fuercen las ventas y se coloquen a los clientes productos indebidos. El potencial efecto perverso de los incentivos financieros ha sido, precisamente, una de las grandes lecciones de la reciente crisis financiera.

Este es link:

http://blogs.expansion.com/blogs/web/conthe.html?opcion=1&codPost=55750&categoria=7

Bullspread

Seguramente parte de la inequidad -corrupcion- financiera comenzo ahí, quizas despues el atentado a las torres gemelas y la consecuente baja en las tasas, hicieron el resto. saludos

LLUIS

Hace muchos años que trabajo en este sector y de lo que menos he visto es ética tanto por parte de los que se hacen llamar profesionales que van y vienen del sector como por parte de directivos de empresas y banca y algunos clientes , políticos , presidentes de bancos centrales etc. Es una pena pero nuestro sector es el menos ético que existe en el mundo aun y así siempre es agradable saber que algunos mantenemos nuestra ética por encima de engañar y robar a nuestros clientes y eso no significa que no nos podemos equivocar pero nunca intencionadamente para hacer daño a nuestros clientes. Desde aquí felicitar a todos aquellos que manejáis dinero de otros y por encima de todo ponéis vuestra ética en interés de vuestros clientes y no pensáis en forraros a costa de las perdidas de los clientes, es de suponer que por ello llevamos años en el sector y hemos superado varias crisis sin perdidas de clientes.

Marc Garrigasait

Quería hacer un apunte. Cuando antes decía que nunca había hecho nada en contra de mi ética no es cierto. Cuando era directivo de Caixa Catalunya, por orden de muy muy arriba me ordenaron una actuación a favor de un empleado que yo acepté aunque no estaba de acuerdo. La acepté porque no perjudicaba directamente a nadie y porque yo tenia 26 años y con un alto cargo directivo, y está claro que lo ubiera perdido. Por suerte como llevo 10 años como independiente, no me ha vuelto a ocurrir, el encontrarme en una situación de encrucijada como la que te ocurre dentro de una Entidad financiera

Vicente Varó

Hola Marc y a todos, y Feliz Navidad y feliz 2010.

Yo también considero la caída de LTCM y su rescate el origen. Ahí empezó todo. De hecho, lo intenté contar en esta tribuna que escribí en Cotizalia hace un año y pico.

De hecho lo titulé “Diez años del serio aviso que Wall Street olvidó”.

http://www.cotizalia.com/cache/2008/09/24/opinion_18_serio_aviso_street_olvido_quiebra.html

Navarro y más « La mirada del mendigo

[…] Quizás en 1998 se gestó la semilla de la destrucción en el Sistema financiero mundial. […]

ramon

En este post repase los origenes de la crisis actual desde 1987 (podia empezar con la epoca en que se desmatelo B-Woods,pero ya me parecia un poco lejos)

Esta basado en parte en los informes del BPI, para mi uno de los pocos organismos acertados en sus informes.

http://brujulaeconomica.blogspot.com/2009/06/i-pasadoclaves-historicas.html

Préstamos ‘subprime’, ‘bonos basura’… la historia se repite « DIARIO DE UNA EJECUTIVA

[…] los continuos escándalos, el estallido de la burbuja de Internet, la crisis tras el colapso deLong-Term Capital Management. Una y otra vez, los grandes bancos de inversión de Wall Street eran desacreditados. Sin embargo, […]

PA....................... - Foros de Bolsa: Foro de DIAS DE BOLSA

[…] […]

Resumen del día | Euribor

[…] Quizás en 1998 se gestó la semilla de la destrucción en el Sistema financiero mundial […]