Overseas Money Accelerating Investment in Japanese Small-Cap Stocks with English Disclosure, says Spanish Fund

Mark Galigasaito, a fund manager at Spain’s Geshuris Asset Management “An article from Bloomberg Japan, translated into English by a Japanese analyst from the Japan Deep Value Fund team. Also you can view the English article here.” Overseas Money … Continued

El viaje de Warren Buffett a Japón y su sucesión en Berkshire

Única fotografía de Warren Buffett en Japón (abril de 2023). En torno al día 9 de abril de 2023, Warren Buffett sorprendió a todo el mundo. Con 92 años cogió un avión desde Omaha (Nebraska), se llevó consigo a Greg … Continued

La banca Medici. Como funcionaba la banca en la edad media (III). Los gremios

Post final de la parte I y parte II Escudos de los gremios de Florencia. Los gremios fueron clave en el nacimiento y florecimiento del comercio y posteriormente del arte. Eran la autoridad mercantil que ordenaba y promovía los buenos … Continued

La banca Medici. Como funcionaba la banca en la edad media (II)

Post continuación del publicado el pasado 6 de septiembre. La banca toscana dominó las finanzas medievales durante tres siglos (foto de 2021 en las calles de Florencia). Los Medici La historia de los Medici es muy compleja y extensa, evolucionando … Continued

La banca Medici. Como funcionaba la banca en la Edad Media.

Cuando vuelvas a subir a la cúpula del Duomo en Florencia, fíjate en tres de los edificios mas altos de la ciudad, la propia Catedral o Duomo, el Palacio Vechio y la Iglesia de Orsanmichelle. Simbolizan el poder religioso, el … Continued

El Crash de 1929 y la gran depresión de los años 30 en USA y Europa

Podcast con Juan Such sobre el Crash del 1929 y la gran depresión. En este podcast con Juan Such, hemos comentado el que probablemente es el periodo mas decisivo del último siglo. El crash de octubre de 1929 fue la … Continued

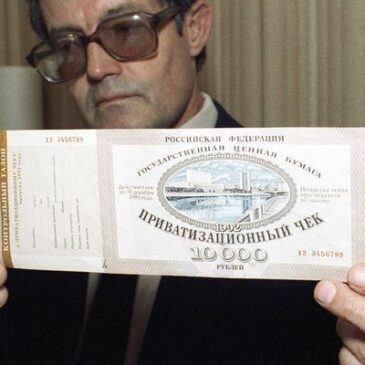

Historias de la Bolsa: Las increíbles privatizaciones en la Bolsa de Rusia

Estos son los “vouchers” o vales para las privatizaciones rusas de los años 90. Cientos de veces he leído sobre las famosas privatizaciones de compañías rusas de los años 90, por medio de las cuales varias decenas de oligarcas se … Continued