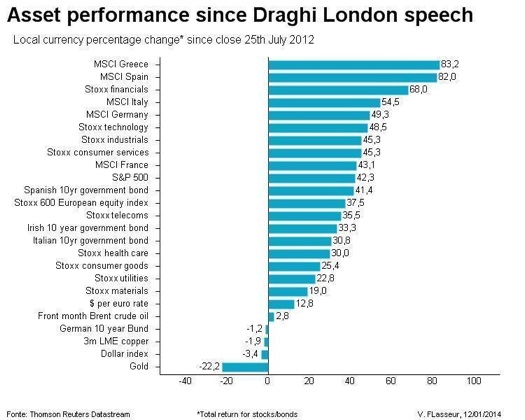

Rentabilidad de todos los activos financieros desde discurso de Draghi en jul-12 hasta ene-14 (fuente Reuters).

Mario Draghi, llegó a la presidencia del Banco Central Europeo (BCE) en noviembre de 2011. Tras unos largos meses de fuerte tensión con la Eurozona en grave riesgo de rotura, intentó que los dirigentes políticos europeos tomasen de una vez por todas las duras decisiones económicas necesarias para dar señales a los inversores que por fin reaccionaban ante un edificio que se resquebrajaba. Ante las continuas peticiones de miembros del BCE, los políticos en Bruselas, Berlín, Paris y los de cada país respondían que si, que lo iban a hacer pero en realidad nadie se atrevía a tomar las decisiones que Europa requería, ya que obviamente supondrían el fin político para quien las tomara.

Los miembros del BCE, algunos ya con larga experiencia y otros de reciente nombramiento, debieron discutir que se les acababa el tiempo. Ya en verano de 2011, se iniciaron las enormes retiradas de dinero internacional en todo tipo de activos financieros europeos. Con empresas como Siemens que retiraron dinero de sus cuentas bancarias para repatriarlos a una cuenta propia de su financiera en el BCE. También se iniciaron continuas retiradas de depósitos bancarios de países periféricos y aperturas de cuentas no solo en Suiza sino también en Luxemburgo y otro países de la Europa central.

Mario Draghi, decidió junto al resto de miembros del BCE que debían pasar a la acción y “hacer lo que fuese necesario” para salvar al Euro y al sistema. No importaba si se excedían, si sobrepasaban las reglas que regían el mandato del BCE. O se actuaba o se rompía el sistema financiero europeo al completo y probablemente, el sistema financiero global. No olvidéis que absolutamente todos los bancos europeos se encontraban muy poco capitalizados y con problemas graves por los excesos de crédito anteriores, en especial los bancos alemanes. Siempre me ha sorprendido que Alemania con varias de las mejores empresas industriales del mundo y un modelo planetario de la buena organización manufacturera, sufriera de tan malas gestiones bancarias. Recordad como en 2001, Commerzbank estuvo al borde de la quiebra. Un amigo, directivo bancario español me dijo recientemente, “quizás esta mala gestión bancaria en Alemania Marc, se deba a que la Alemania nazi mató a los mejores banqueros del país……..” y me dejó muy pensativo.

El BCE pasó a la acción. Mario Draghi realizó el famoso discurso en Londres, donde podía ser sino en “la City”. El 25 de julio de 2012, Draghi pronunció la frase que pasará a la historia financiera europea “El BCE hará lo necesario para sostener al Euro…. y créanme, va a ser suficiente”. La verdad es que todos reaccionamos muy lentamente, ante tamañas declaraciones, yo el primero. En ese momento no supe ver todo lo que se nos avecinaba en los mercados financieros. En mi caso y creo que no fui el único, no conocíamos a Draghi, el primer italiano en el cargo de más importancia de toda Europa. Me decía a mi mismo, “¿puedo confiar en las palabras de un italiano, acostumbrados a la ortodoxia del Bundesbank o de los banqueros centrales del centro y norte de Europa?”. Pero no solo eso, en mi caso cuando escuchaba a Draghi pensaba en Trichet, que tras muchos años al frente del BCE acababa de irse. Trichet fue un desastre por muchas razones que me cansé de escribir en su día pero lo peor era su credibilidad. Tras la abolición del patrón oro, por el que cada banco central debía mantener reservas de oro para respaldar la emisión de dinero, el sistema bancario mundial actual se basa en un sistema fiduciario, es como un “patrón-confianza”, ¿Porque nos creemos que hoy en día un billete de €50 vale los 50 Euros?, ¿o un billete de $10?, por la confianza en un sistema financiero que por suerte el 99% de la población no conoce en que se basa, porque de saberlo, crecería la desconfianza y podría llegar a ponerlo en riesgo. El dinero fiduciario o también llamado “fiat money”, proviene del término latín “hágase” es decir “se hará” ya que no tiene un respaldo físico.

¿Que ocurrió en los mercados financieros y en la economía a partir del discurso de Draghi?, en los mercados financieros la política de proporcionar dinero ilimitado y sin apenas condiciones a todo el sector financiero, que podían refinanciar a las grandes empresas con excesivos apalancamientos y a su vez comprar deuda publica para financiar sin problema los déficits públicos, empujó hacia arriba las cotizaciones de los bonos y de las acciones. Los inversores fueron progresivamente aplicando la lógica que querían los bancos centrales, que las inversiones saliesen de los activos seguros y fuesen a los de mas riesgo. ¿Era justo premiar a quien peor lo había hecho?, me imagino el pensamiento de Draghi, “salvar al sistema ya es una tarea hercúlea y suficientemente complicada como para encima tener que repartir justicia”.

Mario Draghi salvó al Euro sin duda. No solo eso, nos ha demostrado a todos su enorme capacitación técnica y especialmente su gran poder de comunicación. Es en mi opinión el banquero central más brillante que yo he visto en mi vida profesional. Sin duda mucho mejor que Alan Greenspan y Ben Bernanke. No está nada mal tener el mejor en Europa. Su credibilidad va ser determinante en un futuro tan complicado como el que se avecina en Europa, cuyo endeudamiento no para de crecer gracias al apoyo recibido por los gobernantes por parte del BCE

Mi única crítica a su actuación es no haber marcado una línea, unas exigencias mínimas a los bancos para ayudarles. El BCE decidió dar dinero ilimitado a todos los bancos de Europa, no importaba su pasado, ni su solvencia y pienso que debía haberlo hecho. Aunque hubiese sido un 1% o un 3% o un 5% del total de los bancos, habría marcado un limite al todo vale y a no importa si eres solvente o no, o como hayas gestionado en el pasado.

Los inversores han decidido invertir en las empresas con peor situación financiera, con mayor riesgo de quiebra, olvidándose de las empresas saneadas y que habían hecho bien las cosas en el pasado. Ocurrió igual con la deuda publica, había que vender los bonos alemanes para comprar bonos griegos o portugueses y del resto de países periféricos.

De julio 2012 hasta mediados de enero de 2014, los activos financieros que más se han revalorizado han sido, la bolsa de Grecia con un +83,2%, el índice MSCI de acciones españolas con un +82%, el índice de bancos europeos con un +68%, seguido por la bolsa italiana con un +54,5%. Los únicos activos con pérdidas han sido los bonos del estado alemán con un -1,2%, el dólar USA con un -3,4% y el oro con un -22,2% (ver cuadro anexo).

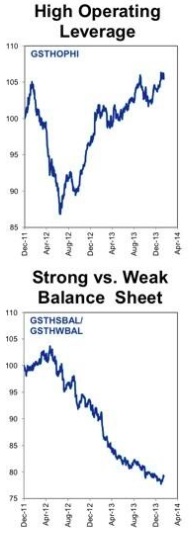

Comportamiento relativo de grupos de acciones saneadas o endeudadas en relación al índice S&P 500 (fuente: Goldman Sachs).

Y tal como se puede ver en los gráficos de Goldman Sachs, las empresas con un balance muy débil han superado en bolsa a las saneadas en mas del 20%. Las empresas de “alta calidad” por su salud financiera se han comportado peor que el índice S&P 500 y las con un alto apalancamiento han mejorado al claramente al índice.

De ahí las recientes compras de grandes inversores internacionales de activos en Grecia, Portugal o España, en acciones y bonos de las empresas más apalancadas y en periodo de reestructuración de cada país. Nunca en mi vida profesional había visto a los mejores gestores buscando a los peores activos, pero respaldados por los bancos centrales.

Resumen del día | Euribor

[…] “Cómprame las peores acciones que tengas en tu país” […]

dani

Hola Marc, excelente post, una duda, no estamos volviendo a generar incentivos perversos en el sistema? Cuando haya quiebras de estos activos dudosos, quién responderá? es la segunda versión del “too big too fail”.

Un saludo.