Gráfico histórico de los beneficios por acción ajustados a inflación en el S&P 500.

Los indicadores fundamentales de la bolsa norteamericana y europea nos muestran que los precios bursátiles están en un nivel atractivo. ¿Que significa un nivel atractivo o bajo?, pues que en términos de sus precios en bolsa históricos en relación a los beneficios empresariales, este ratio se encontraría en niveles que estadísticamente nos indicarían que deberían atraer a nuevos inversores a invertir en bolsa y en ultimo término provocar alzas bursátiles.

El indicador o ratio básico para medir si una empresa esta cara o barata suele ser el PER. A mi el PER no me gusta especialmente, ya que tiene muchos defectos pero para realizar un análisis del último siglo es el único del que disponemos datos históricos fiables.

Ratios PER actuales

Los ratios del PER, relación precio entre beneficios de las compañías europeas y norteamericanas son realmente muy bajos, es decir muy atractivos. Curiosamente cotizan a ratios muy similares, ya que invirtiendo a los precios actuales de bolsa y con los beneficios estimados alcanzaran este año las empresas, en poco mas de 10 años habrías recuperado toda tu inversión si las empresas distribuyeran el 100% de sus beneficios entre accionistas y no existiesen los impuestos. Mas concretamente el Eurostoxx 50 estaria a un PER de este año de 9,3 veces y el S&P 500 a un PER de 12,6 (ver el informe de octubre que cito mas abajo).

Diferencia entre el PER y el PER10

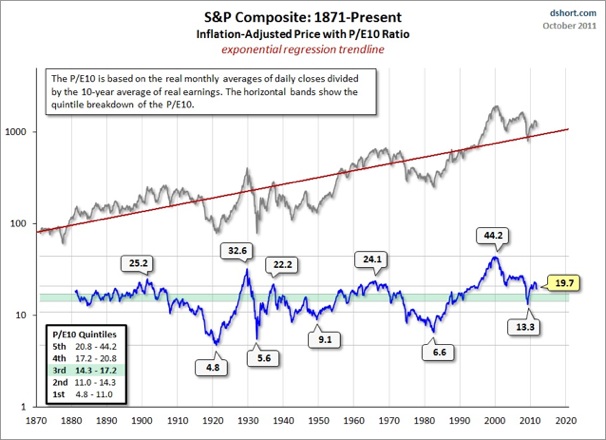

Pero el PER de un solo año puede ser engañoso, tanto en un sentido positivo como negativo. Si veis el gráfico de los beneficios por acción del índice S&P 500 veréis como en 2009 el desplome fue tan grande por las pérdidas de los bancos, que el ratio PER 2009 fue superior a 100.

El profesor de la Yale University, Robert Shiller, empezó a publicar una variación del ratio mas seguido en bolsa, el del PER o PE como le llaman los norteamericanos. Para normalizar unos beneficios que un año pueden ser muy altos o bajos de forma excepcional, Schiller empezó a publicar el PER10 (PE10 o PE Shiller para los norteamericanos), que no es mas que el ratio PER pero calculado con la media de los beneficios netos de las empresas individuales o agregadas (índice) de los últimos 10 años.

Una conclusión clara de este análisis, sería que la bolsa europea esta mucho mas barata que la norteamericana. Mas concretamente, las acciones USA estarían según este ratio exactamente el doble de caras, con un PER10 de casi 20 veces, es decir se pagan 20 años del beneficio neto medio obtenido en los últimos 10 años, versus a solo unos 10 años en las acciones francesas o alemanas (ver informe de Absolute Return Partners de octubre).

S&P y ratio PER10 de Shiller a octubre 2011, (fuente: dshort.com).

Mas concretamente el PER10 USA actual es 19,7. En marzo 2009 era de 13,3, y recientemente supero el 23. Si analizáis este gráfico veréis como en 2000, claramente vivimos el momento de mayor locura del último siglo con unos ratios de PER10 de mas de 44 años. De ese nivel no hemos parado de corregir, en lo que puede considerarse un largo mercado bajista que aun no hemos conseguido salir. Es mas en este excelente análisis de dshort.com, el ratio o valoración actual de la bolsa USA o PER10, está en el rango caro, ya que un 74,7% del tiempo la bolsa USA ha cotizado en ratios de PER10 mas bajos y mas atractivos que el actual.

Situación actual del PER10 USA de Shiller, en el percentil 74,7% mas caro.

Puntos que distorsionan estos ratios:

1. La composición de los índices USA y europeos tienen ciertas diferencias significativas. Los principales índices europeos están llenos de empresas semipúblicas u oligopolisticas con mucha dependencia de los gobiernos. Hay muchos ejemplos como son todas las compañías eléctricas de la Zona Euro, todas las petroleras, las empresas de concesiones publicas (autopistas, tratamiento aguas, gas natural), las compañías de telecomunicaciones, o incluso los bancos. Esta característica provoca que sean casi ministerios que son ayudados por los políticos pero que son muy ineficientes y crecen muy poco. En cambio el índice S&P 500 de las principales 500 empresas en USA, la mayoría son realmente empresas privadas que buscan crecer y no suelen tener ayudas ni leyes que las favorezcan. Este factor provoca un cierto engaño, ya que yo prefiero a una empresa con un PER 13 que sea eficiente y productiva y crezca a un ritmo del 10% anual, a una empresa con un PER 8 que parece mas atractiva, pero es muy ineficiente y que crece poco o en proyectos que no siempre son justificados por criterios empresariales.

2. La fortaleza del Euros y la debilidad del Dólar USA influyen en hacer mas atractiva una empresa norteamericana a una europea. Una moneda muy fuerte perjudica el crecimiento futuro, ya que tendrá unos costes superiores y los precios de venta serán menos competitivos

3. La crisis del Euro, provoca un aumento claro de la prima de riesgo exigida por los inversores a una inversión en Europa, en relación a la exigida a una empresa norteamericana.

Estos 3 factores, quizás se os pueden ocurrir mas, compensan en parte lo que nos indican a simple vista los ratios PER10. Claro que en cualquier caso para mi no pueden suponer ni mucho menos que la bolsa USA en términos de su PER10 sea el doble de cara que la bolsa europea. Quizás si un 20 a un 40%, o máximo un 50% pero en ningún caso el 100% de diferencial actual. En este análisis de dshort.com, podemos ver como el porcentaje de sobrevaloración de la bolsa USA a los precios actuales podría estimarse entre un 20%-50%

La conclusión sería pues que una vez el mercado se tranquilice y elimine la exagerada prima de riesgo europea, las bolsas europeas se comportaran mucho mejor en términos relativos en los próximos 3 a 5 años.

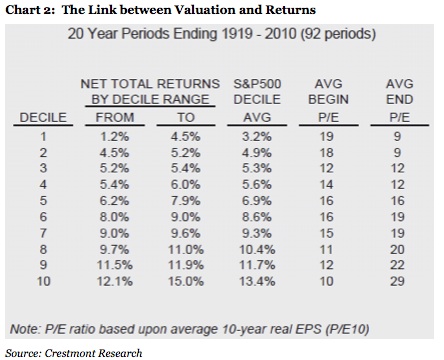

Relación entre PER10 y rentabilidad los 20 años siguientes. Si compras barato ganas, (fuente: Crestmon Research).

Porque hay una cosa segura en bolsa si compras barato a largo plazo ganas mucho dinero (mas del 10% anual acumulativo) y si compras caro el rendimiento a medio plazo será 0 o negativo y a muy largo plazo será inferior al 5% anual. En el informe que os he comentado anteriormente de Absolute Return partners, podéis ver un cuadro donde comprobareis que si hubieseis comprado bolsa USA en los momentos mas baratos, es decir con un PER10 de apenas 10 veces el rendimiento para los próximos 20 años seria de media un 13,4% anual acumulativo ¡¡¡¡.

En cambio, si hubieses comprado acciones en la bolsa USA en el momento mas caro, con niveles de PER10 alrededor de 19 veces (el ratio actual), el rendimiento para los próximos 20 años seria de apenas el 3,2% anual acumulativo, y seguramente con muchos años con pérdidas.

Como decía André Kostolany, para un mercado alcista se necesita dinero y psicología. En caso de no haber liquidez o dinero de inversores sobrante para invertir y además la psicología es negativa, las bolsas solo pueden caer. Cuando en la economía y los mercados hay dinero sobrante, provenga del ahorro o del endeudamiento y la mentalidad sea positiva, veremos grandes ciclos alcistas bursátiles. Cuando exista uno de los dos factores sea positivo y otro negativo, la bolsa no tiene una tendencia clara.

Y la pregunta del millón es, ¿cual es la situación actual en occidente? Hay dinero? hay una psicología positiva o favorable en relación al entorno económico y de mercados?

En mi opinión, en cuanto a si hay dinero, las masivas inyecciones de los gobiernos y bancos centrales estos últimos 2 años han sido enormes. La situación quizás ha cambiado otra vez ahora con la crisis de confianza en el sistema financiero europeo que ha provocado retiradas masivas de dinero en este mes de agosto y septiembre. Si el BCE acaba haciendo un QE (Quantitative Easing) en Europa, que parece bastante probable, seria dinero nuevo al sistema.

Pero como el BCE es mucho mas conservador que la FED USA, por la enorme influencia alemana mucho mas ortodoxa en políticas monetarias, difícilmente las inyecciones nuevas, suplirán el continuo proceso de desapalancamiento en Europa y USA, que va a juntarse ahora con las grandes ampliaciones de capitales de los bancos europeos que van a penalizar mucho a sus cotizaciones en bolsa. Como escribí en 2008, posiblemente las acciones de los bancos valen 0, ya que las necesidades de capital son tan enormes por sus bajos recursos propios en relación a los prestamos otorgados, que supondrán diluciones de mas del 80% y con ello el hundimiento en bolsa como ya ha ocurrido estos años con Royal Bank Of Scotland, Lloyds Bank, ING Group, Fortis, Dexia, Citigroup o todos los bancos italianos. Los bancos y sector financiero tienen un gran peso en los índices europeos (mas del 25% en muchos de ellos).

En resumen, los números nos indican claramente que podríamos ver un mejor comportamiento relativo de las bolsas europeas en relación a la norteamericana, es decir, o subirá mas o caerá menos. Aunque el largo mercado bajista iniciado el 2000 creo que aun no ha finalizado, ya que los largos mercados bajistas suelen acabar en valoraciones mas exageradamente bajas que las actuales. En cualquier caso debemos prepararnos por si alcanzamos valoraciones tan bajas en términos históricos que sean una enorme oportunidad de compra para nuestra generación que nunca habíamos vivido un gran mercado bajista en bolsa y en inmobiliario.

Mas en http://twitter.com/ – !/marcgarrigasait

Para seguir las inversiones y cambios en la cartera de Koala capital sicav, sigue http://twitter.com/#!/KOALASICAV

yomismo

bueno, a mi no me gusta el per 10 por dos motivos:

1. cuando las cosas estaban bien y cada año los beneficios se incrementaban de forma espectacular, nadie utilizaba el per10, ya que hubiese asustado a los inversores. Ahora, que los beneficios han bajado, es utilizado para meter los beneficios de los años buenos en la cuenta.

2. Los ultimos 10 años han sido muy atipicos, utilizar el per10 para invertir ahora seria como invertir en 1930 basandonos en los datos de los años 20.

A mi personalmente no me parece muy buena idea.

Marc Garrigasait

Hola yomismo, lo que consigue el PER10 es “normaliza” los números, es decir quitar los excesos positivos o negativos. Mirando el gráfico 1º del post se observa la fuerte variación de una año a otro.

El PER10 no es un indicador de hace 10 años, es la suma de los últimos 10 años hasta el actual, dividido por 10.

Deferrer

El PER10 de Shiller no es tan sencillo como se menciona. Parece más bien un sistema sobreoptimizado que un ratio de valoración.

Mejor indicadores puros.

Por otro lado, entiendo que se usen estos ratios, pero ¿qué más da que un PER 30 sea lo que haya si el mercado sube?

Si un mercado sube tu obligación es comprar. Al final del año tus clientes no van a aceptar una pérdida porque les digas que el PER estaba muy alto pero el mercado subió.

Es como el Q ratio, que me interesa más como dato, pero entre 2004 y 2007 el ratio estaba sobre 1 y la bolsa subió. ¿Teníamos que haber vendido? por supuesto que no.

Saludos

Resumen del día | Euribor

[…] La bolsa europea esta a mitad de precio que la norteamericana […]

Antonio Sánchez

No es normal que haya algunas empresas españolas cotizando por debajo de 10 veces beneficios, unos beneficios que por cierto, en muchas de ellas no han hecho más que aumentar durante la crisis.

Cesc

Marc, pero al final una parte de los minoristas y especialmente los gestores, lo que hacen es comprar acciones por lo que el tono general del mercado quizás no sea tan relevante.

Al margen de los factores que apuntas, y sin conocer mucho el tema, los balances USA parecen más saneados, con un nivel de deuda más bajo y menos dependencia de la financiación externa; el pasado año J&Johnson por ejemplo tenía 15 billones en cash; y si nos vamos al sector tecnológico las cifras de cash son de escándalo, Microsoft 40 billones, Cisco 40 billones, Apple 70 billones!, Google 30 billones…si el PER a grosso modo indica cuántos pagan los inversores por 1$ de beneficio, es que el conjunto de los participantes tiene expectativas más altas para el mercado USA que para el Europeo.

Cesc

javier

Buenos dias,

llevo mucho tiempo leyendo sus comentarios de economia y queria decirle que es Vd. simplemente increible, muchisimas gracias por estos analisis.

Marc Garrigasait

Articulo de hoy del siempre interesante mark Hulbert en marketwatch.com sobre el PER actual de Shiller:

http://www.marketwatch.com/m/story/16ae24c8-f9f4-11e0-9987-002128040cf6?pageNumber=1&allPages=True

Ricardo M.

Muy interesante Marc!

ciclo bajista

Mirando solo a la história y no a las cotizaciones de las empresas ¿cuanto creeis que podría durar el ciclo bajista que empezo en el 2000?

Teniendo en cuenta por otra parte que a mi me parece que este ciclo está superdeformado por todas las intervenciones de los bancos centrales desde el 2000.

Enhorabuena por el blog, muy instructivo.

Empleos en bancos

Analizando la gráfica definitivamente no se ve una estabilidad por llamarlo así, pienso que son más los pro que los contra, algo que los inversionistas necesitan analizar a más profundidad.