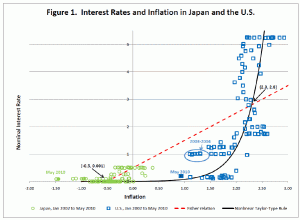

Tipos de interés e inflación y regresión estadística, en Estados Unidos y Japón (2002 a mayo 2010).

Una de las preguntas mas importantes que cualquier ciudadano debe hacerse es si estamos en una época de inflación o de deflación. Es también la clave para cualquier Banco Central, gran multinacional o incluso para la empresa mas pequeña del mundo. Ya os relaté recientemente en 2 artículos como debíamos actuar con nuestros ahorros-inversiones ante un escenario de altos niveles de inflación o por lo contrario en un panorama de deflación. Como estamos cerrando el 2010, es un buen momento para analizar los principales indicadores directos o indirectos que nos den información sobre en cual de los dos escenarios es mas probable encontrarnos.

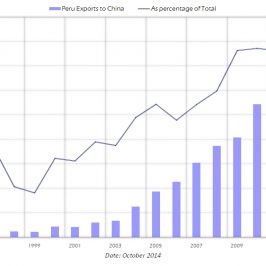

Analizando una regresión matemática histórica que relacione los tipos de interés con la inflación, veriamos como en el periodo que va de enero 2002 a mayo 2010 en los Estados Unidos, cuando la inflación ha superado el 2% alcanzando hasta el 2,5%, los tipos de interés nominales marcados por la FED han oscilado entre el 2% y el 5,25%. Solo en unos pocos meses la inflación USA alcanzó los niveles máximos de entre un 2,7% al 2,9% y entonces los tipos de interés se situaron en el 5,25%. En cambio en el mismo periodo, el país mas deflacionista del mundo en los últimos 10 años, que es Japón, ha mantenido sus tipos de interés entre el 0% y el 0,5% ya que sus tasas de inflación han estado negativas aproximadamente mas del 80% del tiempo.

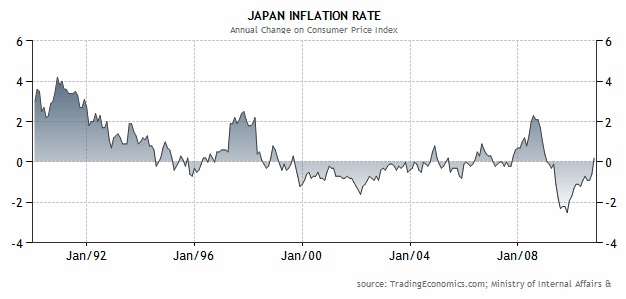

Inflación en Japón (1980 a oct-2010, fuente: tradingeconomics.com).

En este mes de octubre, en Japón acaba de publicarse una pequeña subida de su inflación a 12 meses de un +0,2%, cuando recientemente ha llegado a tener una inflación negativa superior al -2%.

La gran pregunta y si viendo este gráfico, los datos de la economía USA irán trasladándose hacia la izquierda y hacia abajo, en dirección a la economía japonesa. De momento, en mi opinión esta es la fuerza mas potente ahora mismo, el movimiento que lleva a la economía USA a japonesizarse, y posiblemente también la mayor parte de Europa occidental.

Inflación en Estados Unidos (1980 a oct-2010, fuente: tradingeconomics.com).

Si analizamos la inflación norteamericana en los últimos 30 años, observaremos como únicamente ha tenido tasas negativas en 2008 y 2009, justo en el periodo de máxima virulencia de la reciente crisis.

El último dato de inflación USA en octubre 2010 refleja un pequeños crecimiento en los precios de solo un 1,1% en términos interanuales. Pero el dato mas importante, el de la inflación subyacente, es decir el que excluye energía y alimentos (“core inflation” como dicen los anglosajones) se encuentra por debajo del 1% (+0,9% a oct-2010).

¿Pero y cual es la tendencia para el 2011?

Según una de las mejores casas de análisis macroeconómicos, la canadiense BCA Research, que calcula indicadores avanzados propios que intentan medir el comportamiento esperado de los principales indicadores macro globales, estamos mas cerca de la deflación que de la inflación sin ninguna duda.

Basándose en 39 categorías de bienes y servicios que están incluidos en el indicador de inflación norteamericano CPI (nuestro IPC), y midiendo cuales se están acelerando y cuales desacelerando, BCA nos proporciona que este indicador esta en mínimos des de 1995, justo al mismo nivel que a finales de 2002, el periodo mas virulento de la crisis de 2000-2003. La desaceleración de la mayoría de las 39 categorías que forman parte del IPC USA son incluso mayores que las de 2008-2009.

Inflación subyacente y tambien excluyendo el componente autos en USA (fuente: BCA Research).

Como vemos en este gráfico, China ha contribuido enormemente con sus continuos descensos en los costes laborales, trasladados a los precios de exportación. China exporta deflación al mundo occidental.

Por tanto, podemos concluir con una muy pequeña probabilidad a equivocarnos que en 2011, veremos deflación, al tener posiblemente unos crecimientos en la inflación USA inferiores al +1%. Por tanto esto se traduciría que los tipos de interés continuarían extremadamente bajos al menos en 2011.

Esta conclusión parece obvia para los 6 primeros meses del 2011, siempre que no haya algún elemento internacional imprevisto. Solo puedo imaginarme una subida brusca del petróleo por algún motivo geopolítico que afectaría al IPC general aunque no al indicador mas importante, la inflación subyacente o “core inflation” como le llaman los anglosajones.

PD: Este análisis se refiere solo a la inflación norteamericana aunque la europea difícilmente se comportará de forma muy distinta, y en todo caso, a la fecha actual la política de la FED es la clave para la economía y los mercados financieros mundiales.

Mas en http://twitter.com/#!/investorsconund

Para seguir las inversiones y cambios en la cartera de Koala capital sicav, sigue http://twitter.com/#!/KOALASICAV

bullspread

Excelente como siempre Marc y por esto que decís, no comprendo la suba de los commodities, que mas que pura especulacion.

Marc Garrigasait

Por un lado especulación sin duda, y por otro como los países emergentes si que han crecido bastante en 2010, y ellos son los que han comprado para poder fabricar. Veo con precios altos a muchas de las principales commodities, especialmente las industriales

Wetex

Hola,

Excelente exposición en Renta 4 Girona, del día de ayer.

Si consideremos la relación oro = miedo. Si como comentaste el oro subiera, tendríamos que considerar bajadas en Bolsa?.

O las dos cosas podrías seguir independientes y incluso subir las dos?.

Tenemos valores en la Bolsa Española que ofrecen una rentabilidad de entre el 5/10% anual. Viendo como esta el panorama global. Se seguirá con esta tendencia de dar grandes dividendos o indicaría que la acción tarde o temprano tiene que subir ya que dan unos dividendos elevados y la acción esta “barata”. O incluso lo contrario, que se observen valores que bajen o eliminen ese dividendo porque no lo pueden pagar en un futuro próximo?.

Muchas Gracias.

Saludos.

Marc Garrigasait

Gracias Wetex, fue muy interesante también por mi parte. cuando las preguntas son acertadas como al final significa que la charla ha ido bien.

Buena pregunta, Subida Oro=bajada bolsa? yo creo que en algún momento o momentos si, pero no necesariamente debe ocurrir ambas. este año es un buen ejemplo, subida bolsa USA y del Oro.

Para mi es mas claro que será un sustituto a las divisas, Dólar, Euro, Yen, Franco suizo o Libra esterlina.

En el caso de los dividendos hay que ir con cuidado. Hay que mirar si la empresa genera el cash flow libre para pagar dividendos tan altos, y en algunos casos no es así. las eléctricas por ejemplo pagan los dividendos con nuevos préstamos. En cambio Bolsas y Mercados y Telefónica si que generan el cash cada año para pagar el dividendo, aunque en mi opinión Telefónica esta pagando demasiado importe como dividendo en lugar de bajar la enorme deuda de su balance.

Lo mejor de la Blogosfera | FinancialRed

[…] La deflación continua siendo ahora mismo el escenario mas probable para 2011 (Investors Conundrum) […]

Slaps 2010/12/23 | Qmunty

[…] La deflación continúa siendo el escenario más probable para 2011. […]