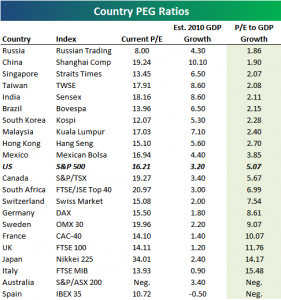

Ranking de las bolsas mas baratas en términos del ratio PEG, (fuente: Bespoke Inv.).

El análisis fundamental en bolsa es condición necesaria pero no suficiente para ganar dinero, especialmente en el corto y medio plazo. Todo el mundo suele hablar del PER, o P/E en ingles (Price to earnings), tanto en una acción cotizada o en un sector, o el PER de un mercado donde se calcula la media de PER de todas las acciones de su índice bursátil. El PER nos mide o relaciona el precio en bolsa con su nivel de beneficios, sea una acción, un sector o una empresa. El PER esta bien mirarlo para tener una primera impresión sobre el grado de sobrevaloración o infravaloración, aunque a mi me gusta mucho mas, el Cash Flow libre o Free cash flow en el mundo anglosajón.

Pero el PER tiene algunas limitaciones, la primera parte de los intentos de los directivos de las empresas en mostrar un alto nivel de beneficios contables. Pero la mayor limitación sin duda es que es un indicador estático. Si que es cierto que puede solucionarse buscando un PER 2010 o el PER 2011 en lugar de un PER 2009 o incluso PER 2008, pero siempre es estático. Por ejemplo, dos empresas pueden cotizar a un PER 12 veces, es decir que estas pagando al comprar esas acciones 12 años de beneficios netos de la empresa, pero en una puede estar aumentando su beneficio a tasas del +10% anual y la segunda empresa con el mismo PER a unas tasas del +2% anual. Evidentemente en este caso la primera acción es mucho mas atractiva, infinitamente mas infravalorada.

Así pues y como todo en la vida, el indicador PEG mejora al PER pero no es en absoluto suficiente para decidir profesionalmente una buena inversión, hay que analizar también, la evolución de sus negocios, compararlo con sus competidores, conocer bien a sus ejecutivos, comparar sus ratios con su sector y especialmente con sus mismo históricos, etc…..

Aquí tenéis un cuadro publicado recientemente en Bespoke Investments, con un ranking de los países donde invertir ordenados de menor (mas interesantes o infravalorados) a mayor PEG (mas caros por elevado precio y poco crecimiento). Como es un ratio de países han usado el crecimiento económico del país en lugar del crecimiento de los beneficios, pero en todo caso es representativo. Como podréis comprobar la clave del ratio es el denominador, es decir el dato de crecimiento. Por ejemplo la bolsa China parece el doble de cara que la bolsa rusa en términos de su PER pero al ajustar el ratio por el crecimiento estimado del país, resultan tener un PEG casi similar, por lo que yo elegiria antes invertir en China ya que el riesgo pais (estabilidad socio-política), es claramente inferior. También se ve como Italia con un PER no demasiado elevado a no tener apenas crecimiento esta en la parte ultima de la lista.

Las bolsas mas baratas del mundo en términos de PER y crecimiento | Top Bilbao

[…] post: Las bolsas mas baratas del mundo en términos de PER y crecimiento Puesto por on Jul 10th, 2010 bajo Economía. Puede serguir las respuestas de este articulo RSS […]

Rafael Fernández

Hola,

Desde mi punto de vista creo aportaría algo más incluir alguna métrica adicional como “grado de Internacionalización de las empresas” ya que estamos incluyendo el “efecto país” en empresas como Inditex, Santander o Telefónica (representativas de más del 50% del IBEX 35) que no se verán tan afectadas por el crecimiento de España en sí como de otros países. Sin embargo, el PER español está muuuuy barato ya que que creo que es consecuencia de la asunción del riesgo país en las inversiones.

Marc Garrigasait

Es cierto Rafael, como ya decía en la explicación, ante invertir en China o en Rusia a mismas valoraciones, preferiría China por un menor riesgo país.

Con el Ibex, efectivamente hay almenos dos Ibex, el internacionalizado y el mas local, lo complica un análisis a fondo.