A la izq. LLoyd Blankfein, el CEO de Goldman, junto a su mano derecha Gary Cohn. ¿Parecen o no los amos del mundo?.

¿De quien son estas declaraciones?, pues de uno de los cerebros y originadores de estos vehículos sintéticos llenos de criaturas tipo Gremlins muy tóxicas y además, como no, enormemente apalancados. Fabrice en un email que envió a un amigo, y que la SEC ha hecho público como parte de la investigación.

En un correo electrónico del pasado 23 enero 2007, Fabrice Tourre el francés educado en Standford y que trabaja en la oficina de Londres de Goldman, reconocía que lo que estaba creando “era enormemente apalancado y que desconocía todas las consecuencias de esta monstruosidad”. Este es una transcripción del email:

“More and more leverage in the system. The whole building is about to collapse anytime now… Only potential survivor, the fabulous Fab[rice Tourre]… standing in the middle of all these complex, highly leveraged exotic trades he created without necessarily understanding all of the implications of those monstrosities!!!”.

Cuando se refiere al fabuloso Fab como único posible superviviente se refiere a el mismo.

Esquema de como se titulizan las hipotecas.

Esquema de como se estructura por tramos los malditos CDO.

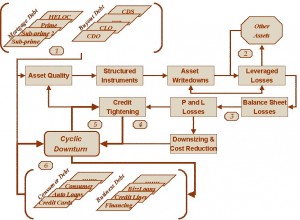

Esquema de como se enlazan los CDO y los CDS. No os preocupéis, yo tampoco entiendo nada, (fuente: llinlithgow.com).

En primer lugar, el directivo acusado de Goldman Sachs, un francés que cuando creo Abacus, uno de los malditos vehículos infestado de CDO de titulizaciones hipotecarias subprime, tenia solo 27 años, tiene el cargo de vicepresidente. No os creáis que es uno de los top 3 o top 5 de Goldman Sachs ni mucho menos. En mis años 90, cuando trabajaba en la gestora de Fondos de Caixa Catalunya, recibíamos muchas visitas de Londres de bancos de inversión anglosajones, me di cuenta que todos eran vicepresidentes y cuando los visitaba en su oficina de Londres, eran en realidad una persona en medio de una sala de 200 (que supongo también eran vicepresidentes). Por tanto no os engañéis, un Vicepresidente es solo una pieza mas en un enorme engranaje.

John Paulson, que según el informe de la SEC ganó con el ya famoso Abacus, el vehiculo vendido a bancos europeos con CDO subprime, el mismo importe que perdieron esos bancos europeos. Fijaos como ha vuelto ocurrir lo mismo de siempre, los bancos americanos han creado activos tóxicos que han vendido a banco mayoritariamente bancos europeos que por el hecho de ser generados por Goldman o por JP Morgan o por Morgan Stanley o Merrill Lynch, creian que eran muy fiables. Pero otra Entidad en medio de toda esta trama de CDO y CDS es sin duda la aseguradora que quebró AIG , con relaciones muy sospechosas con Goldman.

Para tratar de entender lo que es imposible, incluso para uno de los creadores de los vehículos con CDO de Goldman, os enlazo dos interesantes post, uno en inglés y otro en castellano, muy bueno de Gurusblog.com.

Crecimiento del tamaño del mercado de CDO (1996-2006).

John Paulson, que según marketfolly.com gestionaba un mediocre “merger arbitrage Hedge Fund”, hasta que con una enorme apuesta a la baja de CDO (Collateralized Debt Obligations) y al alza de CDS (Credit Default Swaps), ganó en 2007 un 590% y un 353% con dos de sus Hedge Funds, saltando al estrellato. Yo que llevo desde 1994 siguiendo los Hedge Funds nunca había oído hablar de John Paulson ni de sus Hedge Funds, esta es la descripción de marketfolly.com el pasado 20 febrero antes de conocerse la acusación de fraude de la SEC a Goldman:

“Next up is John Paulson’s hedge fund firm Paulson & Co. Before rocketing to hedge fund fame, Paulson managed a seemingly mediocre merger arbitrage fund. All of that quickly changed when he shorted collateralized debt obligations and bought credit default swaps in 2005 for his new trade against subprime. At the end of 2007, the Opportunities fund was up 590% and his Opportunities II fund was up 353%.”

A diferencia de los grandes de la historia de la Industria de los Hedge Funds como George Soros, James Simons, Paul Tudor Jones, Steven Cohen, David Shaw, Ken Griffin, Louis Bacon o Bruce Kovner, con varios decenios de resultados demostrados, el tan reciente estrellato de John Paulson pueden suponerle retiradas importantes de inversores de sus Hedge Funds, provocándole que tenga que vender sus principales posiciones. Si tenéis algunas de estas acciones en vuestra cartera, vale mas que estéis atentos. Como podéis ver en la ultima cartera que envió a la SEC a 31-dic-2009, el peso del ETF sobre oro (GLD) y minas de oro (AU, KGC o GFI) es muy significativo.

Las 15 mayores posiciones en la cartera del Hedge Fund de John Paulson a 31-dic-09, (fuente: marketfolly.com).

Nuestro admirado Warren Buffet debería expresar públicamente su opinión, no olvidéis que tiene invertido $5.000 millones en Goldman Sachs. Y también sobre Moody’s, aunque Buffet esta vendiendo sus acciones en la empresa, la agencia de calificación que otorgó un muy alto rating a estas viscosas alimañas aun continua operando como si nada.

Hay quien afirma que la acusación de la SEC contra Goldman no tiene un claro fundamento, especialmente por la agresividad del anuncio, y al coincidir con otra noticia que dejaba en mal lugar a la SEC por el caso Stanford, aunque lo que yo pienso que solo con los emails de los directivos de Goldman en que se demuestra como se ríen del resto del mundo par lucrarse, es mejor para el sistema que la SEC y/o el gobierno americano quieran quizás reducir el enorme poder de Goldman Sachs, aunque en este caso no todas las pruebas fueran concluyentes.

Como en todos los países occidentales, aunque en los Estados Unidos mas, los contribuyentes se reparten el coste total del salvamento de las Entidades Financieras.

Una cosa esta clarisima, la forma como Goldman preparó sus vehiculos con CDO sintéticos tóxicos para venderlos por todo el sistema, no es exclusivo de Goldman, ya que Morgan Stanley, Merril Lynch, JP Morgan y sobretodo AIG en medio de todos los lios que la han llevado a la quiebra y han costado al contruyente americano una enorme cantidad de recursos, han actuado igual y de ahí que no solo cayeran las acciones de Goldman el viernes, ya se está juzgando toda una forma de trabajar y de engañar a otros inversores desde el corazon de Wall Street.

Volúmenes existentes en varios de los instrumentos OTC como los CDS, las bolsas y los bonos del tesoro, (fuente: NYtimes).

Por último os enlazo un vídeo entrevista al gran jefe y CEO de Goldman Sachs, donde da lecciones de liderazgo y management. Para entender bien el poder de Goldman, solo tenéis que ver como Lloyd sustituyó como CEO de Goldman, nada mas y nada menos que a Henry Paulson, os acordáis de el. Fue el del Secretario del Tesoro en la época de George Bush.

hugo

Parece ser que toda la culpa recae sobre GS.

Pero ya andan pidiendo la cabeza de Paulson -el hombre que jugó al poker con las cartas marcadas-.

http://www.zerohedge.com/article/simon-johnson-if-john-paulson-avoids-charges-it-shows-how-broken-our-system

Desde luego observando las altas finanzas uno obtiene un mejor retrato de como funciona el mundo. Una minoría, “los gestores” actuando con los recursos y la ignorancia de la mayoría. Ejemplo patrio cercano, la descarga de Criteria, por solo citar uno de tantos ejemplos.

Ya decia Ford, que era bueno que los americanos no supieran como funcionaba el sistema monetario americano porque sino se revolucionarian. Y a su vez se entienden las palabras de Mayer Rothschild: “dame el control del dinero de la nación y no me importará quien haga las leyes”

ramon

Estamos viviendo problemas mas serios que los mercados financieros. El mas grande es el aumento de la renta de los estados petroleros y otros productores de materias primas que no ha dado lugar a un gasto real. Este es un problema keynesiano de toda la vida y regresara cuando el petróleo vuelva a subir

¿en que medida la crisis significara un cambio de paradigma en las teorías económicas?

Muchas de las teorías eran buenas. El Problema es que las autoridades en muchos casos les hicieron caso omiso. Se estaban utilizado derivados en sitios en los que no era apropiado desde luego no ha sido bueno para la percepción general de cómo funcionan los mercados competitivos”

Que hay que hacer entonces? “deberíamos poner controles muy estrictos sobre el tipo de activo con el que los bancos pueden operar.No se deberían estar usando CDOS,SWAPS u otras innovaciones.Habra que restringir a los bancos para que se limiten a prestar dinero- para- actividades reales, la inversión y el consumo” J.A.Mirrless (p.nobel economia1996, sobre asimetrías en el mercado)

LV pag 9, 18-4-2010

Reina

Estimado Marc:

Sin ser conocedora de Bolsa ni mercado financiero, te leo con frecuencia, a raiz del fraude cometido contra mi familia. Pues cuando leo, sobre estos grandes, como Morgan Stanley y otros como ellos, me recuerdan como en sus grandes oficinas planifican las grandes estafas. Aqui en Venezuela, a una abuela, le han birlado estos brokers que se hacen pasar por banqueros de primera han birlado a muchas personas y trabajaron en el pais sin permiso de las autoridades venezolanas y los norteamericanos dicen que tampoco saben nada. Se llevan los recursos a Usa, sin declararlos en ningun de los dos paises y luego cuando un ciudadano latinoamericano o uno europeo pone la denuncia ante la SEC, engavetan el caso, tengo miles de cartas enviadas y el expediente en la SEC. Aun estoy esperando la respuesta de las autoridades norteamericas. Saludos

Gurus Hucky

Marc, enhorabuena por el post, aunque después de leerlo no sabía muy bien si reir o llorar con todo lo que está pasando… podemos dejarlo en que me entra una especie de risa nerviosa.

Marc Garrigasait

Excepcional el ultimo artículo de NYTimes sobre el caso Goldman Sachs. De hecho me acuerdo como Goldman gano mas dinero que ningun otro banco por sus apuestas bajistas contra el emrcado subprime. Aqui teneis algun párrafo:

During the boom, Goldman’s mortgage unit was a leader on Wall Street. In 2006 alone, the bank underwrote $26 billion of collateralized debt obligations, according to Dealogic, a financial data provider. Many C.D.O.’s have since turned out to be bad investments.

Goldman’s top ranks changed its stance on housing in December 2006. In a meeting in a windowless conference room on the executive floor, Mr. Viniar, the chief financial officer, and Mr. Cohn, the president, gathered about 10 executives for a briefing. Mr. Sparks, the head of the mortgage unit, walked them through the numbers. The group was unanimous: Goldman had to reduce its exposure to the increasingly troubled mortgage market.

Mr. Viniar, the chief financial officer, told analysts that the mortgage unit was posting record profits because of its short bets that mortgage investments would lose value.

“Our risk bias in that market was to be short, and that net short position was profitable,” Mr. Viniar said.

http://www.nytimes.com/2010/04/19/business/19goldman.html?hp=&pagewanted=all

ramon

Sera interesante releer el articulo Atlantic Monthly, titulat ‘The Quiet Coup’ , leído a través de este enlace del blog lectores de LV-digital- en El cop d’Estat financer

Marcel Coderch i Collell | 20/04/2009

http://www.lavanguardia.es/lv24h/20080905/53534385412.html

Eel articulo original nos indica: “el sector financiero ha capturado nuestro gobierno”(…the finance industry has effectively captured our government) Las oligarquías de estos países acaban construyendo imperios económicos enormes sobre una gran montaña de deuda”

http://www.theatlantic.com/doc/200905/imf-advice

…….

en otro articulo:

Jean-Fançois Gayraud(comisario divisionario de la DST en delitos económicos)nos planteaba el mismo razonamiento. “Las ‘subprime’ han sido una típica trama mafiosa” Lluís Amiguet – 25/09/2008: La Contra de “La Vanguardia”

ramon

Las reforma financieras hubiesen prevenido parte de o todo el fraude que ahora parece haber prosperado en la última década. Y la respuesta es sí.” P.Krugman

Nos cita:

-Una oficina independiente de protección del consumidor podría haber ayudado a limitar los préstamos depredadores.

-Requeriría que las entidades crediticias conserven un 5% del valor de los préstamos que realizan, habría limitado la práctica de conceder préstamos incobrables y venderlos rápidamente a inversores incautos….

-Deja en estudio, las reformas de los derivados -exigiendo que los instrumentos financieros, como las permutas de riesgo de crédito, se vendan abierta y transparentemente, como los bonos y las acciones ordinarias- seguramente habrían evitado que la aseguradora AIG perdiera el control y necesitara un rescate financiero.

-También indica que “se debería bloquear la creación de “obligaciones de deuda garantizadas sintéticas”, unos cócteles de permutas de riesgo de crédito que permiten a los inversores asumir grandes riesgos con activos que no son suyos de hecho.

……….

http://www.elpais.com/articulo/economia/Saqueadores/mocasines/elpepieco/20100420elpepieco_2/Tes

Esta claro hay que reparar la parte del sistema que no funciona bien..porque la ley deja lagunas en las cuales se aprovechan “unos cuantos”….

Si se hubiese hecho caso a los informes del BPI de 1987, no tendríamos una crisis tan grave

Marc Garrigasait

Leo en el twitter que Warren Buffett responderá extensamente a todas las preguntas de accionistas relativas a su inversión en Goldman Sachs:

@JoseAnt_ @alexcrippen: Warren Buffett Promises ‘Extensive’ Answers to Goldman Questions from Shareholders:

http://www.cnbc.com/id/36871784

Marcadores « La mirada del mendigo

[…] Y otra algo más seria: “Estos instrumentos (CDO) pueden provocar un colapso y ……..no sabemos las consecuencias de est… […]