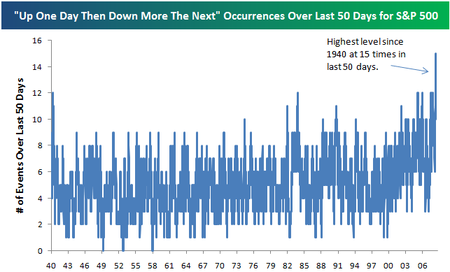

Indice de frustración: días en que la bolsa sube un día y al día siguiente cae mas (1940-2008)

La gran base de datos que es Bespoke investments nos proporciona mas datos muy relevantes de la situación actual. El primer gráfico es muy curioso. Se trata del análisis estadístico histórico de los periodos en la bolsa americana en que, tras un día de subida o alza bursátil, al día siguiente no solo cae el índice bursátil, sino que la caída es mayor al porcentaje de subida del día anterior. Este fenómeno se ha producido 15 veces en los últimos 50 días ¡¡¡¡¡¡¡¡¡¡¡¡¡¡¡¡ yo casi lo encuentro un fenómeno paranormal.

Quienes nos dedicamos profesionalmente a los mercados financieros hace muchos años, sabemos que este es un fenómeno muy raro. Pensadlo bien, realmente es antinatural o contrario a la psicología humana encontrar barato unas acciones hoy y carísimas al día siguiente. El mercado suele seguir tendencias de al menos varios días o semanas y en todo caso perder al día siguiente una parte de lo ganado en el día anterior.

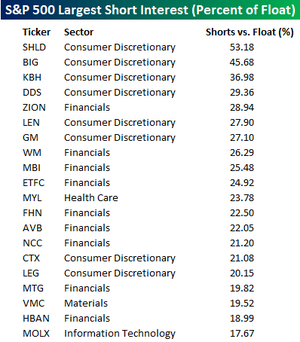

Lista de mayores acciones con posiciones short o a la baja en junio 2008 (fuente Bespoke Investments)

Os actualizo también gracias a Bespoke, la lista de las acciones del índice S&P 500 con mayores posiciones short o a la baja, lo que índica que muchos inversores (Hedge Funds normalmente) han apostado que sus acciones estaban caras y bajarían. Os recuerdo que cuando la acumulación de posiciones bajistas son muy elevadas pueden producirse rebotes al alza intensos por cierre de posiciones cortas.

Otra vez la empresa de grandes almacenes Sears Holding (SHLD) aparece en primer lugar con un 53% de todas sus acciones cotizadas en mercado (free float) en prestamos de títulos y vendidas short (ver como en diciembre eran la mitad solo). También vuelve a aparecer en los primeros lugares del ranking varias promotoras inmobiliarias (KBH, LEN o CTX) al igual que en mayo.

A parte de un gran numero de bancos y promotoras inmobiliarias me sorprende solo una acción. La farmacéutica Mylan Laboratories (MYL), especialista en medicamentos genéricos sufre casi un 24% de su free float en posiciones abiertas bajistas.

elartistamadridista

Quizá estas anomalías tengan relación con la derogación de una norma de 70 años por la SEC que limitaba las posiciones short, lo que hace que la situación actual no sea comparable con los datos históricos:

http://en.wikipedia.org/wiki/Uptick

Saludos

Marc Garrigasait

Podria ser un motivo que ha contribuido a ello.

Gracias por tus excelentes comentarios.

Marc,