Sede de la AFP Provida en Santiago de Chile.

Chile realmente solo es conocido, economicamente en el mundo, por sus minas de cobre y por su sistema de pensiones privatizado hace mas de 25 años. Sus AFP (Administradoras de Fondos de Pensiones), con un volumen total administrado a octubre de 2008 de $116 billones de dólares, o $116.000 millones, suponen un fuerte impacto en su sistema financiero.

Esta medida tan atrevida tomada en 1980 por el gobierno chileno, ha significado un fuerte reforzamiento de todo el sistema financiero chileno, de la bolsa así como del mercado de renta fija privada. En Chile se estima que en el 2015 la población dependiente supera a la productiva por lo que las pensiones son clave.

Visité en el edifico BBVA en el barrio financiero en Santiago a Patricio Romero, el responsable de inversiones en bolsa de Provida, la primera AFP chilena en volumen administrado con cerca de 3,5 millones de clientes. Patricio me explicó al detalle el funcionamiento tanto interno, en las estratégicas de inversión como a nivel legal del sector de Fondos de Pensiones. Me sorprendió la enorme madurez tanto del regulador, como de los agentes financieros. Esta claro que las caídas en bolsa del 2008 han generado pérdidas importantes en algunos de los Fondos y por tanto muchas dudas a los ahorradores y pensionistas y a la prensa en general. De hecho algunos de los chilenos con quien me ví, habían perdido casi un 50% de sus pensiones al haber elegido los de mas riesgo, es decir 100% en bolsa (en acciones chilenas e internacionales).

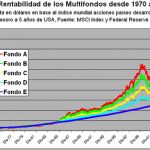

El funcionamiento es el siguiente. Todos los trabajadores chilenos en lugar de ingresar una parte de su nomina mensual para la seguridad social, lo destinan a una AFP que cada uno elige previamente. Dedican alrededor del 12,5% del salario bruto los aproximadamente 8 millones de chilenos con plan de pensiones. Pueden además realizar aportaciones voluntarias adicionales si lo estiman oportuno. Deben elegir entre 5 tipos de fondos el A, B, C, D o E. El E es el de menos riesgo y no invierte en acciones. El tipo D, puede invertir una pequeña parte en bolsa y así progresivamente hasta el A, que invierte el 100% en acciones.

Me explico Patricio como las acciones chilenas representan un 15% aproximadamente y las acciones y bonos internacionales alrededor de un 35% del total. “Quizás el error ha sido invertir un porcentaje en bolsas emergentes lo cual fue perfecto hasta el 2008, que proporcionó fuertes pérdidas”.

Las AFP mantienen alrededor del 10% del total de la capitalización bursátil chilena. De hecho han sido claves en las dos últimas OPA’s presentadas en la bolsa chilena, la de Telefónica sobre la CTC (Compañía Telecomunicaciones de Chile), y la de Wall-Mart sobre la compañía chilena D&L, ya que su decisión de aceptar el precio y vender sus acciones, contribuyeron al éxito de las dos OPA’s. Para tener mas influencia acuerdan entre todas las AFP nombrar a varios representantes en los Consejos de administración de las empresas donde tienen participación.

Rentabilidades históricas Fondos pensiones chilenos según categoria (clickad para ampliar).

Históricamente existieron hasta 26 Administradoras de Fondos de Pensiones (AFP), pero luego de muchas fusiones quedaron en sol 6 en 2007. De hecho existen 26 bancos que operan en Chile.

El regulador, llamado superintendente, aprueba la lista de fondos de inversión internacionales aptos para su inversión por parte de las AFP. De hecho me comento Patricio, como las AFP chilenas no tenían invertido en fondos ligados a Madoff.

Otra innovación del sistema chileno de pensiones es que castiga a la AFP que su rentabilidad ofrecida a los partícipes sea inferior a la media del resto de entidades (en un porcentaje), obligándole a devolver comisiones a los clientes.

Se aplican a los ahorradores una comisión de suscripción de alrededor del 1,5%, pero no se cobra por comisión de gestión. Según Patricio, “en base a un estudio se estima que esta estructura de costes equivale a aplicar aproximadamente un 0,6% de gestión anual.”

Las AFP deben, por ley ser independientes de los bancos, de hecho me explica Patricio que “no dependemos del BBVA Chile sino que colgamos de BBVA Pensiones en España”.

Os adjunto un articulo mas bien crítico con los resultados del funcionamiento de las pensiones privadas. Básicamente argumenta que si con salarios bajos no puedes obtener pensiones medias o altas ya que dedicas un porcentaje mensual de tu salario como aportación. Explica como a octubre 2007, 634.523 chilenos empezaron su jubilación cobrando de media unos $323, la mitad del sueldo medio en Chile, y solo un 10% mas que el salario mínimo del país.

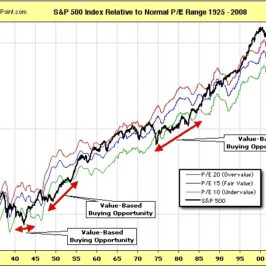

En mi opinión unas AFP con semejante volumen administrado que crece mensualmente, permite que el mercado de emisiones de renta fija, como comprobé yo mismo, se profundo, lo que permite a empresas chilenas pedir prestado al mercado mediante una emisión de bonos, en lugar de depender tanto de los bancos. Además, pienso que la bolsa chilena tiene normalmente un suelo mucho mas claro, ya que continuamente las AFP estarán comprando acciones chilenas. De hecho el año 2008 cayó alrededor de un -20%, es decir la mitad que las principales bolsas mundiales y solo una tercera parte en relación a las bolsas latinoamericanas.

A parte de las AFP, está claro como el sistema financiero chileno no esta al mismo nivel que cualquier país europeo. Como ejemplo, y según me explico Edwin Hansen, profesor de finanzas de la Universidad Diego Portales, aun no existen datos sobre las inversiones extranjeras en la bolsa chilena. De hecho Edwin está ahora mismo coordinando con el regulador bursátil la metodología para obtener en breve estos cálculos.

Roberto

Muchas gracias Marc por esta aproximacion a un sistema de pensiones tan diferente al nuestro.

Sin duda haremos bien en empezar a estudiar el comportamiento de este tipo se sistemas de pensiones ante la gran estafa piramidal que representa nuestra Seguridad Social.

El problema es que en este pais tenemos los politicos que tenemos y de ciertas cosas no se puede ni hablar … hasta que el problema nos estalle en la cara.

Luis

Fantastico Post Marc:

La verdad es que, últimamente lo son todos. ;-)

Este sistema de pensiones universales de Chile, parece interesante a simple vista… habría que mirarlo en profundidad para llegar a conclusiones mas certeras.

No obstante, creo que en algunos paises europeos (¿en Finlandia, en Suecia?) también existen sistemas similares a este ó cuanto menos complementarios.

De todos los modos, también es cierto que nosotr@s mismos aquí y a modo, personal si lo queremos, también podemos organizar nuestro propio “plan de pensiones privado”… claro que, también habría que seguir aportando a la SS y si lo queremos, en un futuro utilizar esta de forma complementaria y demás.

Gracias por el post de nuevo Marc, y por abrir el debate.

Luis.

Luis

….Marc, perdona siguiendo con la reflexión de lo que tú escribías en este post… Otro punto positivo que encuentro de este sistema acumulativo y guiado por el estado de “SS a la chilena” es, el colchón que se acumula en los mercados y en las bolsas nacionales, ese montante de capital “aparcado” durante decadas, que sabes que no saldrán (ó no debieran de hacerlo) hasta muchos años después…

Esto también y como es lógico, genera mayor estabilidad para ahorradores, inversores y empresas.

Siempre pensé y sigo pensando, que nuestra SS debiera de al menos en parte, invertir su capital en la bolsa española y debieran de ser consideradas, inversiones de “largo recorrido…”

Claro que, tal como están las cosas…no se cuanto excedente debemos de tener para este tipo de aventuras y sobre todo, como le explicas esto a la gente, que lo unico que sabe de bolsa es que en ella, “Invierten la gente rica pa ganar mas dinero y los pobres, para perderlo jugando”.

En fin…

Luis.

José A.

“634.523 chilenos empezaron su jubilación cobrando de media unos $323, la mitad del sueldo medio en Chile, y solo un 10% mas que el salario mínimo del país.”

¡Hay que ver, que paraiso!.

….”ante la gran estafa piramidal que representa nuestra Seguridad Social.”

En octubre de 2007 los caritativos y honestos gestores de los fondos privados en Chile pagaron semejante cagada a sus pensionistas cuando la bolsa iba como un tiro. No quiero pensar la mierda que les pagarán ahora.

En cambio aquí ya se sabe somos unos mierdas, unos piernas….(que añada Roberto lo que quiera).

Asesores de inversión “honestos”=(que no venden productos sobre lo que aconsejan), dicen que para trabajadores con sueldos medios bajos la SS siempre es mejor para el trabajador.

Ya se sabe que la cabra tira al monte, pero el precipicio anda cerca,y los liberales lo son más convencidos con la cartera de los demás.

Un saludo.

Dani

En RD también existe esta sistema de capitalización de las pensiones. De hecho, si salgo del país me puedo llevar lo capitalizado hasta ahora ;-)

Y si, hay emisiones de bonos constantes por parte de empresas privadas, con rentabilidades del 10 al 25% anual. (vaya que solo te tienes que preocupar porqué el tipo de cambio esté estable, que lo está siendo actualmente).

José/Roberto,

Yo creo que lo más justo es un sistema mixto, lo que no podemos hacer es obviar a todos los que con anterioridad han retenido, pero si que deberíamos empezar a capitalizar individualmente para cuando nuestra pirámide poblecional se invierta.

Marc, creo que en Chile pasó algo semejante cuando se decidió pasar al sistema de pensiones por capitalización, no?

Marc Garrigasait

Hola Roberto, está claro que con el sistema actual de Seg.Social en España y en la mayoria de paises occidentales, debemos tener plena confianza en el Sistema, ya que nuestra jubilación futura no esta “guardada” en ningun sitio, y por tanto debemos esperar que nuestros hijos las paguen en un futuro.

José Á.

El pacto de Toledo establece que los superavit de la SS deben invertirse en activos del pais tanto públicos como privados. Y existe un compromiso previo por parte de los agentes sociales de extender esa inversión a la parte fija del sistema dependiendo de la evolución de la economía.

Por tanto el efecto del “capital aparcado” ya existe (aunque no tan grande) en nuestro sistema.

Estoy de acuerdo en que lo ideal sería un sistema mixto, siempre y cuando, sea diferente al actuál de fondos de pensiones que solo favorecen a las rentas muy altas y por la via de reducir tributos, eso no es incentivar el ahorro para la vejez.

Marc Garrigasait

Hola Jose Á., creo que lo de las bajas pensiones a los chilenos que se estan jubilando se debe claramente a que como explico si el 12,5% que aportas es de una cantidad pequeña, el importe futuro de esa cantidad no puede ser muy grande.

En relación al pacto de Toledo, parece ser que se estudio a fondo el sistema chileno, pero supongo que los gobernantes no se atrevieron a aplicarlo o no se consideró acertado.

Marc Garrigasait

Hola Dani, quizás tu has tocado el punto clave, a mi no se me habia ocurrido. Con una piramide poblacional invertida, se hace muy, pero que muy aconsejable aplicar un sistema de capitalización ya que en un futuro los menos agentes productivos dificilmente podrian pagar las jubilaciones de muchas mas personas jubiladas.

Marc Garrigasait

Por cierto Dani, ¿en Republica Dominica nos comentas que existe tambien un sistema de pensiones como en Chile?, ¿o es solo un sistema mixto?

José Á.

Hola Marc, te recuerdo que el pacto de Toledo lo firmó José María Aznar, con empresarios, sindicatos y partidos de la oposición.

Esos acuerdos son los que ahora se utilizan para invertir los superavit de estos años, y modificar poco a poco los años de cotización necesarios para cobrar y etc.

Lo que también salió de esas reuniones es que el sistema debía ir hacia un modelo mixto, para corregir lo que tu comentas de: “menos agentes productivos dificilmente podrian pagar las jubilaciones de muchas mas personas jubiladas”.

Ese es el cascabel que toda la sociedad española debe ponerle al “gato de la seguridad social”.

Lo que parece claro es que un modelo mixto bien compensado y que pueda evolucinar según la pirámide poblacional, es lo ideal.

Saludos.

Dani

En Dominicana es totalmente privado, igual que en Chile.

De hecho aquí existe AFP BBVA, y BBVA como banco no está registrado en la superintendencia de bancos.

Este hilo me recuerda a las clases de macro en la universidad, jeje…

Que malo es el PP que mete miedo a los pensionistas! - Burbuja Econ?mica

[…] fondo de pensiones de estas personas con una cantidad, es decir un sistema como el de Chile (ver el fant?stico post en investorsconundrum). En cualquier caso, sin llegar a privatizar el sistema, existen varias medidas que deber?n ser […]

El sistema de pensiones Español, como buen sistema piramidal, no es sostenible | GurusBlog

[…] fondo de pensiones de estas personas con una cantidad, es decir un sistema como el de Chile (ver el fantástico post en investorsconundrum). En cualquier caso, sin llegar a privatizar el sistema, existen varias medidas que deberán ser […]

Pirámide Poblacional Chile vs España | GurusBlog

[…] este post Marc explicaba el funcionamiento de la AFP […]

Como montar una mentira.Chile - P?gina 2 - Burbuja Econ?mica

[…] Efectivamente pueden invertir en bonos o acciones (Chilenas o Internacionales) Tienen el 15% invertido en acciones locales: investorsconundrum.com – El Blog para el Inversor con Ideas Propias – Donde Invertir en Bolsa hoy El… […]