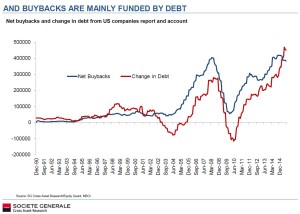

Las empresas USA financian gran parte de sus recompras de acciones emitiendo deuda (fuente:Societe Generale).

“El pasado 4 de noviembre publicamos un post en el que alertábamos de la debilidad interna de la bolsa norteamericana junto a otros elementos que suelen anticipar cambios de tendencia (valoraciones en bolsa volúmenes de fusiones y adquisiciones o recompras de acciones). A principios de diciembre, la “distribución” (fase bursátil con ventas de grandes inversores que “distribuyen” sus acciones al resto de inversores) en la bolsa norteamericana continúa acrecentándose. Nada menos que un 57% de todas las small caps cotizadas en la bolsa de Nueva York estaban cayendo más del 20% desde sus cotizaciones máximas de las últimas 52 semanas. También un 23% de las grandes empresas (big caps), es decir, las que suelen aguantar mejor, ya están cayendo más del 20%. No sólo eso, en la primera semana de diciembre, nada menos que 365 empresas ya están marcando nuevos mínimos en bolsa con sólo 38 acciones marcando nuevos máximos. No hay que olvidar que los índices están ponderados por la capitalización de cada empresa con lo que se acentúa el peso de las grandes empresas que aún suben como Facebook, Netflix, Amazon o General Electric y disminuyen el peso de las que descienden en bolsa. Podemos afirmar que mientras los índices norteamericanos están subiendo, los mercados en su “amplio termino” ya están cayendo. El nivel de “distribución” es significativamente superior al visto en el último trimestre de 2007, justo antes del gran desplome de 2008. De hecho, iguala al de los meses precedentes a 1929 y es sólo inferior a los del año 2000, la mayor burbuja bursátil de la historia. Este fenómeno suele anticipar claramente las caídas en bolsa que podríamos ver reflejado en los índices bursátiles en los próximos meses.

A pesar que en 2008 el sistema financiero mundial estuvo al borde del colapso (reconocido a posteriori por las máximas autoridades monetarias de la época) por culpa, precisamente, de los excesos de endeudamiento generalizados, todos los grandes Bancos Centrales del plantea decidieron volver a empujarnos hacía la misma dirección. De diciembre 2007 hasta junio 2014, la deuda total conjunta a nivel global se ha incrementado en nada menos que en $57 trillones, a un ritmo muy superior al crecimiento económico. Este aumento de la deuda ha estado liderado por los países emergentes (deuda pública y privada) y por los gobiernos de los países desarrollados.” Extracto parcial del informe mensual de noviembre de 2015 enviado a nuestros inversores (ver aquí el documento completo).

Nuevos datos nos muestran aun una mayor debilidad o deterioración interna en el mercado incluso que en noviembre. A 16 de diciembre nada menos que un 49,12% de todas las acciones USA están ya cayendo más de un 20% en relación a sus cotizaciones máximas de las últimas 52 semanas. La mitad de todas las acciones en la bolsa USA ya están en mercado bajista. Los índices aun no lo reflejan pero el mercado ya está cayendo.

Pero existen nuevos indicadores negativos, que por si solos no serian significativos estadísticamente, pero que añadiéndolos a una batería de variables proporcionan un aumento exponencial de las probabilidades de ocurrir ese evento. Ya hablamos en el post de 4 de noviembre de varios de ellos (valoraciones históricas del PER10, volumen de fusiones y adquisiciones o de recompras de acciones) . Sumándoles estos nuevos podríamos pensar que claramente estamos en ciernes de una gran cambio de tendencia en la bolsa norteamericana.

Por un lado, el sector de transporte medido por el Dow Jones Tranportation, el índice más antiguo de la bolsa norteamericana creado en 1884, doce años antes que el mismo Dow Jones Industrial Index, se ha anticipado al índice S&P 500 de las mayores empresas norteamericanas, en sus caídas continuadas en diciembre. A pesar del impacto muy positivo de la fuerte caída del precio del combustible que debería mejorar los números en sus balances, las acciones de las compañías de transporte de mercancías y pasajeros, sufren fuertes ventas de sus accionistas. Según un estudio histórico, este índice bursátil anticipa la debilidad económica con unos 3 a 4 meses de antelación.

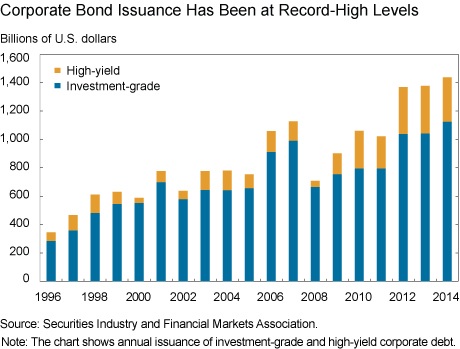

Emisiones de deuda en Estados Unidos (1996-2014; fuente:webforum.org)

Otro acontecimiento negativo clave esta creciendo sin parar desde verano llegando a una fuerte tensión en noviembre y especialmente a principios de diciembre. El mercado de bonos High Yield, llamado también bonos de alto rendimiento o “bonos basura”, el mercado clave en la financiación empresarial en Estados Unidos, se esta secando. Fuertes reembolsos de inversores han provocado recientemente graves problemas en los Fondos con el perfil mas arriesgado (bonos de empresas con ratings inferiores a B o incluso sin rating). La rentabilidad exigida de media a una empresa que emita hoy bonos cuyo rating sea de alto riesgo CCC, es de nada menos que un 16 a 17% cuando en verano de 2014 era de apenas un 8% lo que permitía financiar cualquier proyecto empresarial, refinanciarse o comprar competidores, por arriesgado que fuera. Los bancos centrales han permitido que se financiase cualquier proyecto, por arriesgado que fuese, especialmente en los mercados financieros mas desarrollados como los anglosajones, con lo que el nivel de endeudamiento de las nuevas emisiones se ha situado recientemente en niveles muy altos (ver este post “Los bonos High Yield se enfrentan a fuertes flujos de salida con poca liquidez”).

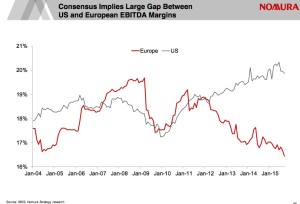

Parecería que las malas perspectivas en la bolsa norteamericano podrían desencadenar un traspaso de flujos de dinero a las bolsas europeas pero viendo la evolución de los márgenes empresariales en ambos continentes no parece que vaya a ser tan claro. El margen ebitda sobre ventas en las empresas cotizadas en USA y Europa se han situado en el entorno del 18-19% en los últimos diez años, pero a partir de 2012, las empresas USA han mejorado y las europeas empeorado. Actualmente las norteamericanas ganan antes de impuestos y pago de intereses cerca de 20 dólares por cada 100. En cambio las europeas ya solo un 16,5% sobre ventas.

Margen Ebitda sobre ventas en las empresas de Estados Unidos versus europeas (fuente: Nomura)

Otro aspecto negativo para 2016, 2017 y siguientes, será el alto nivel de vencimientos de deuda a devolver. Es lo que tiene endeudarse, que en el futuro debes devolverlo. Es cierto que cuando analizo empresas endeudadas en USA y Europa, veo que los directores financieros han hecho un buen trabajo alargando los vencimientos, refinanciando deudas a corto por nuevas emisiones o préstamos a mas largo plazo, pero ante el clima de gran facilidad de endeudamiento global, las cifras de vencimientos empresariales serán enormes. Solo en los mercados emergentes, entre $100.000 y $140.000 mill. anuales deberán devolverse o refinanciarse en los próximos cuatro años. En 2014 las empresas norteamericanas emitieron deuda por una cifra ya superior a los $1,4 trillones (anglosajones), nuevo record histórico y nivel un 40% superior al emitido en los años eufóricos de 2006-2007.

El último indicador que se está estresando es el diferencial entre el tipo de interés a corto plazo de la deuda publica USA versus el tipos de interés en el interbancario a que los bancos se prestan entre ellos (TED Spread). Cuando repunta es señal de desconfianza. Ver aquí como se ha empezado a tensionar estos días. Habrá que seguirlo de cerca.

Aunque el síntoma mas negativo es la triple reacción fuertemente bajista de los mercados financieros ante decisiones del BCE y la FED en los últimos meses. En cada decisión de ambos bancos centrales, los inversores han reaccionado con desconfianza. Tras ser los druidas del mercado, parece que el mercado ya no se cree que los Bancos Centrales puedan resolver todos los problemas con sus medidas mágicas. Parece que los chamanes del siglo XXI han empezado a perder la fe de sus seguidores.

Jaume

Nuevamente agradecerte este análisis tan detallado sobre la situación actual, que recuerda mucho a la de octubre de 2007.