Carmen Segarra, fotografiada delante de la FED de Nueva York, (fuente: thisamericanlife.org).

Carmen Segarra era una especialista de la FED de Nueva York en aspectos legales y en cumplimiento normativo. Su trabajo era revisar y controlar a los bancos en el cumplimiento regulatorio en las operaciones realizadas por los bancos. La FED de Nueva York, obviamente tiene una gran parte de su trabajo en el análisis de la gran banca de inversión. Goldman Sachs, JP Morgan, Morgan Stanley o Merril Lynch crean gran parte de sus productos a medida para otras instituciones financieras, empresas, u organismos en sus oficinas de Nueva York. Por este motivo la FED de New York fichó a Carmen Segarra, una historiadora por Harvard, y abogada por la Sorbona en Paris y por la Cornell University. Carmen habla cuatro idiomas y estuvo 13 años trabajando en el sector financiero, en Bank Of America, Citigroup y Societe Generale en Nueva York. Estuvo además como alto cargo en la Asociación Nacional de Abogados Hispanos. En junio de 2011 fue fichada por la FED de New York y estuvo un año revisando el cumplimiento legal y normativo en Goldman Sachs. Por lo que se deduce de su perfil de linkedin, estuvo trabajando on-site, es decir físicamente en las oficinas de Goldman. La FED contrató a expertos legales para preparar los cambios normativos de la nueva ley llamada Dodd-Frank, y controlar mejor a los bancos llamados como “too big to fail”.

Carmen tuvo la osadía de enfrentarse a Goldman Sachs y a la FED y fue despedida tan solo siete meses después de su incorporación a la FED, en 2012. Todo parece indicar que Carmen puso en continuos aprietos a sus jefes, al denunciar continuamente el incumplimiento repetido, según ella, de la normativa por parte de Goldman Sachs, especialmente en el apartado de conflictos de interés y fue despedida por negarse a bajar el tono de un duro informe sobre los conflictos de interés dentro de Goldman Sachs.

En una entrevista con el medio de comunicación Propublica.org, le preguntaron por una obviedad, si la banca de inversión está llena de conflictos de interés a lo que ella respondió que “lamentablemente si”. Carmen declara que la FED no tiene falta de medios sino que “Los problemas son la falta de columna vertebral, la transparencia, el rigor y la perseverancia, no la falta de recursos (en la FED)”.

Tras ser despedida, denunció a la FED y la sorpresa en el juicio fue conocer que Carmen Segarra había grabado a sus superiores en sus conversaciones sobre Goldman. Las cintas fueron publicadas en Propublica.org. Segarra grabó 48 horas de reuniones y conversaciones con sus jefes y colegas en la FED de New York. En las grabaciones se comprueba como la cultura existente en la FED refleja la aversión a enfrentarse a alguien tan poderoso como es Goldman.

Segarra se convirtió un problema para sus jefes, en primer lugar por sus informes sobre Goldman y en segundo lugar por sus opiniones agresivas en contra del funcionamiento de la supervisión en la FED de New York. En estas grabaciones se conoció como el enfrentamiento definitivo con su superior fue probablemente clave en el despido de Carmen Segarra. En una tensa reunión de 40 minutos registrados durante la semana antes de ser despedida, el jefe de Segarra intenta repetidamente convencerla de que cambie su conclusión de que Goldman incumplía la política de conflictos de interés. Segarra se ofreció a que los máximos responsables de la FED de New York examinasen su informe y ella aceptaría revocarlo sino se lo aceptaban. Su superior llamado Michael Silva impidió que ese informe circulara por la FED.

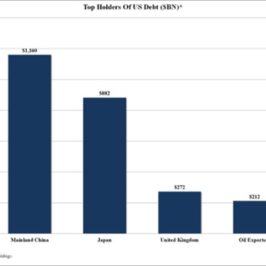

Uno de los puntos conflictivos que Segarra defendía era una operación entre Goldman Sachs y Banco Santander por la que el banco cántabro “aparcaba” una parte de sus acciones de Banco Santander Brasil que se quedaba Goldman, lo cual reducía las necesidades de capital de Banco Santander para en un futuro recomprarlas otra vez. Segarra no aceptaba como valida esta operación. Sin ser ilegal una operaciones de venta con pacto de recompra entre Goldman y Santander, en el fondo obviamente era una operación artificial que reducía la solvencia del Santander.

Después de la crisis de 2008 en la que los propios bancos centrales han reconocido a posterior que el sistema financiero estuvo al borde del colapso, ante las presiones del Congreso, la FED encargo al profesor de Columbia, David Beim a investigar el funcionamiento de la FED sin ninguna restricción a cambio de no hacerlo publico y sus conclusiones les sorprendieron incluso a el mismo. La gran barrera para mejorar la supervisión bancaria era la propia cultura de la institución. Sus empleados se han vuelto demasiado aversos al riesgo y tienen una actitud de exceso de deferencia con los grandes bancos. Las decisiones se toman en consenso lo cual fomenta el mantenimiento de una actitud conservadora y evitar tener grandes enfrentamientos. Beim propuso que la FED fichara a expertos sin los miedos de los empleados antiguos de la FED y que además se les anime a comunicar sus puntos de vista con el objetivo de modificar la cultura existente.

Esta cultura en los grandes reguladores quizás también fue determinante en el caso Madoff cuando un experto financiero alertó repetidamente a la SEC del fraude piramidal, pero no se le hizo ningún caso.

La FED empezó a contratar a expertos externos, entre ellos a Carmen Segarra que fue despedida a los siete meses.

Por cierto, Carmen Segarra no es de origen español, aunque si hispano, de Puerto Rico.

Daniel

Marc, que buen Post, felicidades. Pareciera que Goldman Sachs es el dueño del tablero de la Banca Mundial.

Billy

La integridad de las personas es un valor fundamental en el desarrollo profesional, sobretodo, cuando actuas segun conviccion es y valores te to paras con conflicto de intereses dominantes del status quo.

Delfinovilllalpando l

elllos crean todas las las crisis finacieras y perjudican a muchas personas y ellos se benefican