Greenspan hablando sobre la política aplicada por Bernanke.

Uno de los debates mas relevantes hoy en día es si los Quantitative Easing (QE) o compras de bonos por parte de los bancos centrales inyectando-imprimiendo dinero son útiles o son contraproducentes. Siendo un debate de política monetaria es sorprendente como es un debate incluso en la calle.

Sin duda que estamos ante el gran experimento monetario de la historia reciente de la humanidad. Los bancos centrales apenas tienen un siglo de vida y nunca habíamos visto como los seis mayores banco centrales del planeta imprimían e inyectaban de forma coordinada trillones de dólares al sistema financiero. Aquí radica la novedad, no se han inyectado a la economía, ya que hubiese generado quizás una gran subida de los precios en la economía, sino que se compran bonos a sus tenedores, la mayoría, entidades financieras, fondos de inversión y de pensiones, aseguradoras y Hedge Funds, que ven inflados sus precios y por tanto sus ganancias y si dinero en efectivo.

Cuando un cargo publico termina su mandato y ya está retirado del día a día es cuando más posibilidades hay que explique su verdadera visión personal. Que un ex-dirigente se haya alejado del día a día es condición necesaria pero no suficiente para que hable con más transparencia, para que nos de su visión sin tapujos o nos explique un episodio histórico con lo que realmente ocurrió. Es lógico cuando mandas, tienes que ser políticamente correcto en la mayoría de los casos, estás sujeto múltiples presiones y no puedes enseñar tus cartas verdaderas, si ello perjudica tus decisiones. Alan Greenspan acaba de dar una charla unos días atrás y casi todas sus declaraciones son muy suculentas, incluso las he encontrado sorprendentes. Este es el resumen de su charla:

Ante la pregunta de la muy buena periodista Gillian Tett de si estamos en un periodo de la “new mediocre” en términos de comportamiento de la economía, frase acuñada por Christine Lagarde, o bien si el mundo occidental está un “estancamiento secular” como defiende Larry Summers, Greenspan compara la situación actual con la gran depresión de los años 30 y contesta lo siguiente:

“En esencia, estamos ante un periodo como 1940. Esto es muy similar en muchos aspectos”. Y defendiendo la política monetaria actual con los QE:

“No estamos imprimiendo dinero; sólo estamos ampliando el balance del banco federal. Pero eventualmente, se convertirán en dinero impreso. Todavía no lo ha hecho, y de ahí lo fascinante del período actual. Siempre es más fácil aumentar tu déficit, porque la inflación está muerta (expresión “dead in the water”), y la razón para ello es que la demanda efectiva está muerta (otra vez usa la expresión “dead in water”). “Si usted tiene una situación en la que tienes una gran liquidez real, y los precios están bajando, la única explicación para esto es que tenemos un problema por la demanda. La construcción en USA históricamente suponía alrededor del 8 por ciento del PNB. Hoy es de solo cuatro puntos porcentuales. Esto es justo todo el aumento, el importante aumento en la tasa de desempleo.”

Y aquí viene la gran pregunta de la periodista, “¿cree usted que en realidad la realización del Quantitative Easing (QE) o todos estos otros experimentos monetarios sin precedentes ha sido el camino correcto?”

Respuesta de Greenspan: “Bueno, vamos a ver, ha habido dos aspectos de los QE. Uno es impulsar la demanda efectiva mediante la creación de crédito en el mercado. Esto no ha funcionado. Pero lo que ha funcionado es el segundo aspecto – conseguir bajar la tasa de rendimiento real de los activos a largo plazo. Esto tendrá un efecto importante sobre los PERs en la bolsa, sobre el valor del inmobiliario y sobre todos los activos que generación ingresos.”

Por tanto aquí Greenspan reconoce que quizás el objetivo es generar alzas artificiales en las bolsas, el inmobiliario y cualquier activo cotizado.

“….y en cuanto ha este objetivo los QE han tenido un éxito fenomenal, pero no ha sido un éxito en cuanto a la demanda…….En otras palabras, usted no consigue Wells Fargo, por ejemplo, vuelva a prestar a, por ejemplo, IBM o a US Steel y hasta que eso no ocurra, no impulsará el nivel de actividad económica.

Greenspan responde que ve unos iniciales síntomas de aumento de prestamos comerciales e industriales en USA, y podría ser señales de un cambio de tendencia, aunque no lo ve en los prestamos hipotecarios que son quienes tienen el mayor volumen.

Ante la pregunta sobre si ya debería pues la FED subir tipos de interés, Greenspan responde que los mercados financieros tienen mas fuerza que la FED y que la subida en la práctica la decidirán las entidades financieras ya que la FED necesitará subir tipos interés que paga a los bancos por su deposito en la FED la cifra necesaria para no que la FED no vea reducida sus fondos que requiere para su política monetaria establecida.

Ante la nueva pregunta si entonces la FED no está controlando como salir de esta nueva política monetaria con los QE, Greenspan responde que “nunca hemos tenido alguna experiencia en algo como esto. Así que no voy a sentarme aquí y decirle que sé exactamente cómo se va a salir, … Solo sé una cosa casi con certeza – que las tasas de interés reales a largo plazo están por debajo de la preferencia temporal humana.”

Nueva pregunta “¿que porcentaje le da usted que la FED puede encontrar una salida a esta política sin crear otra crisis en los mercados financieros?”

Respuesta: “no me gusta usar la palabra crisis….déjeme usted usar la palabra “turmoil” (desorden, tumulto, desorden). Según Greenspan, no es posible salir de los QE sin provocar una fuerte alteración en los mercados.

Lo mas sorprendente al final de su intervención es que Greenspan defiende ahora la inversión en oro. “…y la pregunta es, ¿por qué los bancos centrales ponen dinero en un activo que no ofrece rendimiento, que tiene el costo de almacenamiento y del seguro y a pesar de eso gusta a todo el mundo, ¿por qué lo hacen?, … todos los países desarrollados cuentan con reservas de oro. ¿Por qué?. Cada vez que se aparecen dudas importantes, el precio del oro tiende a subir…”

Por ultimo Greenspan habla sobre la Eurozona. Greenspan habla de mecanismo de rebalanceo de la cotizaciones de las divisas europeas entre norte y sur y finalmente declara “La única solución, es en realidad una integración política plena de Europa, porque si eso ocurre, entonces el problema de la moneda desaparece.

Tett: Y si no se produce la integración política, ¿cree que el euro puede romperse?

Greenspan: Sí.

Tett: Así que aún más confusión, si no crisis.

Greenspan: Sí, esto es – quiero decir, cuando tienes las presiones que empujan y empujan y empujan, que – al final estalla.”

No os perdáis la transcripción completa de la conferencia.

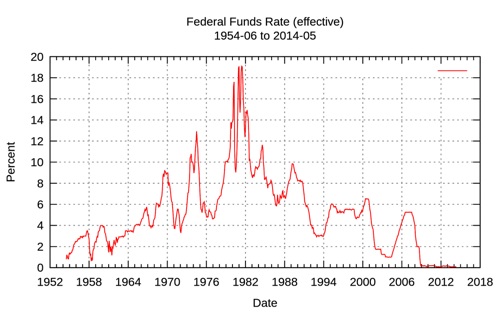

Tipos de interés básico fijado por la FED, (1954-2013).

Seguramente, a pesar que en un primer momento Greenspan se le reconoció como uno de los mejores banqueros centrales del mundo, los sucesos acaecidos después de su largo mandato, lo ponen en duda e incluso en mi opinión le ponen contra las cuerdas. Greenspan es de hecho el gran arquitecto de la política monetaria mas agresiva aplicada en mucho tiempo. Pero no se trata únicamente de la política monetaria o fijar los tipos de interés por debajo del 2% de finales de 2011 a finales de 2004, con la economía recalentada y con George Bush aplicando una política fiscal totalmente expansiva con bajadas de impuestos y incrementos de gasto militar por las guerras de Irak y Afganistán. Hay ciertas decisiones, que no son de política monetaria que a veces tienen tanto o más impacto. Los grandes bancos de inversión viendo lo que ocurrió en 1998, estuvieron incentivados a apretar el acelerador y tomar los mayores riesgos posibles en sus balances a partir de entonces. ¿Que ocurrió en 1998?. Aquí podéis leerlo, “Quizás en 1998 se gestó la semilla……”, y Greenspan fue el artífice que ha propiciado los excesos de apalancamientos y riesgos cruzados en los 15 años posteriores. Es cierto que el no aplicó el QE, pero si una forma de actuar que lo ha favorecido.

ciclo bajista

El abuelo que contribuyó de manera decisiba a la situación en la que estamos mejor se callaba y se dedicaba a cultivar cardos.

ciclo bajista

Perdón, decisiva, ¡¡horrrorr!!