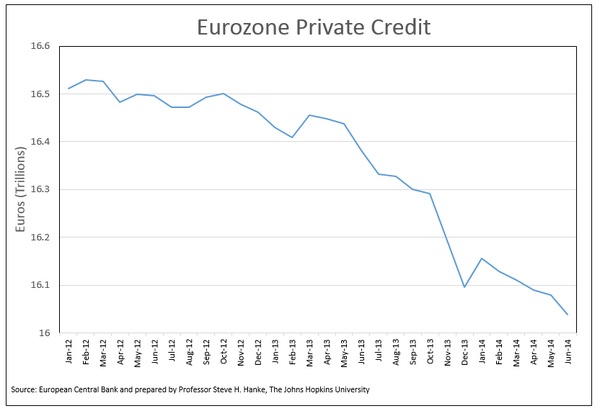

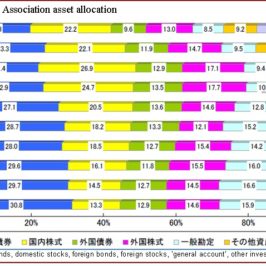

Prestamos bancarios al sector privado en la Eurozona (fuente BCE).

Las expectativas generadas entorno a las medidas actuales de los bancos centrales, pienso que son siempre exageradas. Cuando los tipos de interés nominales y especialmente los reales están en niveles elevados, pongamos del 5% al 10%, cualquier medida de política monetaria expansiva (bajadas de tipos de interés, inyecciones de liquidez, etc..) de un banco central suele tener un impacto relevante en la economía y en la creación de empleo. En estos casos la respuesta a estos estímulos por parte de los ciudadanos y especialmente en las empresas e inversores influye en mejoras claras en la economía. No es solo por la reducción de costes financieros que también, sino porque el dinero que es en esos momentos un bien escaso circula con más fluidez lo que permite que algunos o muchos de los agentes económicos hagan negocios, compren, consuman o inviertan lo que se traduce en aumentos del PIB o PNB.

Pretender que un banco central por muy poderoso que sea impulse la creación de puestos de trabajo a una escala micro, es casi como pedir peras al olmo cuando los tipos de interés están en niveles cercanos al 0%.

Es clave además, para que las medidas sean muy efectivas, que las políticas de años anteriores fueran restrictivas. Si en cambio se vivieron en los años anteriores enormes facilidades de crédito, el endeudamiento publico y privado habría aumentado reduciendo la capacidad de apalancamiento futuro y haciendo inefectivas estas agresivas nuevas medidas.

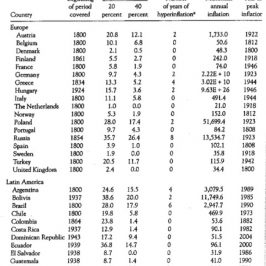

¿Que ocurre en los países occidentales y en Japón?, su nivel de endeudamiento está en los niveles máximos de los últimos cien años, debido a las políticas monetarias expansivas (y fiscales en algunos casos como en USA) permanentes y continuadas.

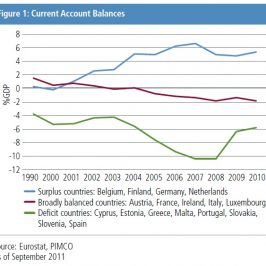

Uno de los indicadores que nos avisa de un excesivo recalentamiento económico en un país o zona geográfico es el déficit por cuenta corriente, que nos señala el excesivo consumo de un país que se financia con dinero externo. Analizando históricamente sus datos, altos déficits nos suelen alertan de un peligro inminente.

Emisiones de ABS en Europa por países. Tras burbuja, han empezado a disminuir y ahora el BCE los promoverá (fuente: SIFMA vía Bruegel.org).

Puntos negativos o que pueden mitigar o anular cualquier efecto en la economía de estas medidas del BCE:

– La crisis de 2008 que estuvo a punto de hundir el sistema financiero global, reconocido por los principales actores de la época como Bernanke que declaró que fue la mayor crisis financiera de la historia o que 12 de los mayores bancos norteamericanos iban a quebrar en una o dos semanas. Uno de los culpables fueron la borrachera de titulaciones de ABS y hipotecas subprime. Después que durante estos años los reguladores han penalizado tanto este tipo de emisiones en los balances de los bancos, que algunos han desaparecido y ahora, el BCE los vuelve a promover?

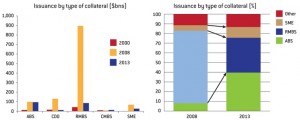

– Los bonos titulizados vivos sobre prestamos a pymes en Europa es de apenas €100 billones, unas diez veces menor que la cifra que el BCE pretende prestar a los bancos. Aquí podéis encontrar un excelente documento sobre el mercado de ABS en Europa.

– Esto ha obligado al BCE, en contra de lo anunciado en la reunión anterior, ha incluir también la compra de titulizaciones hipotecarias incluidas las de máximo riesgo (“mezzanine”) que pedirá una garantía adicional por parte de los estados. De no haberlo incluido era imposible solo con prestamos a pymes alcanzar una cifra mínimamente significativa, pero por otro lado me cuesta entender la lógica de promover mas endeudamiento hipotecario en Europa, en especial en los países periféricos que justo necesitan lo contrario.

Emisiones de ABS o titulizaciones europeas por tipos. Las pymes (SME) son muy pequeñas (fuente: SIFMA vía Bruegel.org

Claro que es cierto que hay algunos puntos positivos:

– Como el recorrido de los precios de los bonos del gobierno europeos es ya casi inexistente, con seis países europeos con tipos de interés nominales negativos hasta el plazo de dos años, los bancos tendrán menos incentivos en seguir comprando bonos y ganar con el carry-trade, por lo que quizás alguno pensará lo que ninguno se ha propuesto, dar algunos prestamos a las pymes europeas. Aunque la cifra creo no será muy relevante, por poco que lo sea algo influirá en la economía.

– El LTRO (para entender estas siglas podéis leer esta guía) y los QE sirvieron solo para tapar los agujeros de los bancos, no para mejorar la economía. Estas nuevas políticas del BCE, tras reparar los balances bancarios buscan ahora mejorar el la financiación a empresas para que mejore el empleo.

Draghi sabe que necesita que los gobiernos europeos hagan de verdad un cambio en su política fiscal pero tras el absoluto inmovilismo de los políticos, quizás no ve otra opción que aplicar una expansiva política monetaria, pero por otro lado regala tiempo a estos gobernantes para que no hagan ningún ajuste y continúen endeudándose.

jose

Hola Marc, para ser la primera vez que escribo hay va una pregunta tonta, ¿ el dinero, por llamarlo de alguna manera, que presta o que usa el BCE es mas deuda? Y de quien? me encanta tu blog, saludos

Marc Garrigasait

Hola Jose, las preguntas tontas son la mas dificiles. Esta respuesta daría para un post, pero voy a tratar de resumirlo aunque te advierto que lso temas monetarios son muy complejos y la inmensa mayoria no conocemos al detalle:

El BCE imprime dinero electronico en el momento que lo presta a un banco privado, que queda registrado y contabilizado en el balance del BCE, de ahí que no pare de subir los balances de los bancos centrales mundiales. Es un dinero provisional ya que al ser un prestamo en cuanto le sea devuelto el BCE debe, en terminos generales, amortizarlo y quitzrlo del sistema. En la practica solo el BCE lo ha estado haciendo en ultimo año y medio y por este mativo tras la inyeccion de un trillon de Euros con el LTRO, a media que los bancos han ido devolviendo, el BCE los ha quitado del sistema.

Una vez el dinero llega a un banco privado, este decide si lo traslada a la economia o no. hasta hoy apenas si el dinero ha llegado a la economia, se ha mantenido en el sistema financiero-bancario y de bonos. El unico efecto economico ha sdio que la economia real ha visto tipos de interes muy bajos y por tanto se ha ahorrado algo de costes, pero es un efecto minusculo, comparado con los trillones recibidos por los bancos privados.

De hecho si los bancos privados lo trasladasen enteramente a la economia real, probablement se dispararia la inflación y entonces el BCE deberia retirar dinero y subir tipos inmediatamente.