China, endeudamiento total (público y privado) 2008 a 2012 (fuente: CEIC y Morgan Stanley).

700 ahorradores chinos del mayor banco, el ICBC, invirtieron sus ahorros en un producto con un nombre muy bonito “Credit equals Gold num.1”. Este producto financiero vendido en las oficinas bancarias de la entidad mas poderoso de China el Industrial & Comercial Bank of China (ICBC), fue originado por el China Credit, una entidad no bancaria china. Lo que no sabían los clientes es que su dinero fue invertido en unas minas de carbón en el norte de China. La minera ha tenido graves problemas por su exceso apalancamiento y no ha podido devolver el préstamo al banco. Por tanto, hace apenas una semana el ICBC anunciaba a todos sus clientes que no iba a devolverse el principal ni pagarse los intereses pendientes. Los ahorradores iban a perder toda si inversión. El banco reconoció así que no garantizaba el pago como creían sus clientes. El producto en el que captaron unos $500 mill. es solo uno entre los miles comercializados en China. Se estima que en 2014 vencen $661.000 mill. en productos similares al del ICBC con lo que es fácil entender el nerviosismo que provoca a nivel nacional e internacional. Como veis se trata de un calco a la venta de preferentes en España. Prometer un rendimiento claramente superior al mercado y esperar que la economía continúe creciendo y no aumente los impagos, para poder pagar intereses y principal.

Hace unos meses que se intuye que algo esta pasando en China, cuando ves que en bolsa las empresas chinas pero especialmente las occidentales más expuestas al mercado chino no paran de caerse. Escribí este tweet el pasado 9 de enero, “Algo malo puede estar pasando en China. Mirad el gráfico en bolsa de Remy Cointreau (la más expuesta a china del mundo), Standard Chartered o Louis Vuitton”.

Ya en 2013 se produjeron varios episodios de tensionamiento en los tipos de interés interbancarios chinos que empezaron a señalar algunos riesgos en el sistema financiero chino.

El pasado lunes, el ICBC anunció que se había alcanzado un acuerdo y “alguien” ponía el dinero para salvar de la total pérdida a sus depositantes. Según la prensa local, contribuirían a ello, el propio banco, el China Credit y el gobierno local. Os suena de algo. Otra vez en el mundo alguien decide que hay que repartir el coste entre todos de un error o fraude en un producto ofrecido a inversores. Os acordáis de la famosa frase de “moral hazard” o riesgo moral.

La remuneración de las cuentas bancarias en China ha sido estos años de entre un 0,5% al 3,5%, por lo que los incentivos a los ciudadanos para invertir en inmobiliario, bolsa o otros productos de mayor rendimiento son claras. Igual que en España en los años pre-crisis.

La economía y la sociedad china no se parecen en nada a España pero algunas actuaciones económicas son totalmente coincidentes aunque con varios años de decalaje. La política de basar la economía en la construcción y inmobiliario, de grandes crecimientos del endeudamiento y de la financiación con los instrumentos que sean sin pensar en el futuro.

La economía china evolucionaba cercana a la perfección hasta 2008-2009, con crecimientos del 10% anual de media desde 1990, pero la gran crisis de 2008 en Estados Unidos provocó un parón alarmante a la economía mundial en el primer semestre de 2009. En medio del pánico que supuso que muchas fábricas chinas se detuvieran por no existir pedidos, los dirigentes chinos ordenaron a todo sus sistema financiero dar préstamos por doquier. Esto supuso un aumento de los créditos de hasta 3 o 4 veces según los trimestres. De media, los prestamos sumando todos los tipos, pasaron de 500.000 millones de remminbis al año, a unos 1.500.000 millones anuales en 2009, 2010, 2011, 2012 y 2013 (Ver aquí el gráfico de los prestamos totales en China).

Era tal el empuje de nuevos proyectos y de las facilidades que dieron las autoridades financieras chinas que un gran cantidad de fuentes de financiación “poco ortodoxas” crecieron en China suponiendo ya estos años prácticamente el 50% de todos los nuevos prestamos cuando cinco años atrás apenas suponían un 10%. ¿Que son estos prestamos “poco ortodoxos” o fuera del sistema bancario?, es el famoso “shadow banking”, o financiación a la sombra o fuera del sistema bancario tradicional. Las entidades privadas que proporcionan prestamos a particulares y empresas han crecido como hongos por toda China. En este artículo explicaba en diciembre 2012 el ejemplo de la empresas Creditease, de concesión de prestamos entre particulares (P2P).

Este enorme apalancamiento en China promovido por las autoridades ha significado que el total de prestamos (públicos y privados) en la economía China haya pasado del 130% del PNB chino en 2.009 al 200%-250% estimados a finales de 2013, es decir en solo seis años con lo que es fácil imaginarse excesos.

Igual que en España en el último decenio, China ha sabido mantener tasas de crecimientos muy elevadas gracias a la inversión en infraestructuras e inmobiliario. Es fácil crecer de esta forma, ya que va directo al PNB del año de la inversión.

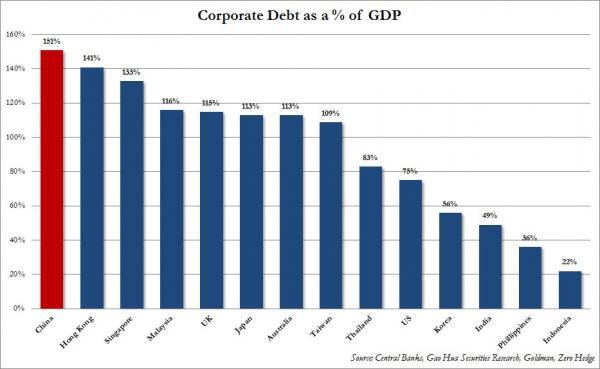

Deuda corporativa o de las empresas por países. China ya supera al resto de Asia y occidente

China debería haber aceptado crecer al 5%-7,5% en lugar de obsesionarse en mantener los ritmos del pasado. El enorme aumento de las deudas, es decir, copiar el modelo occidental, pero especialmente el de España y países periféricos europeos, esta empezando a generar ya graves problemas en China.

¿Como se ha financiado este gran apalancamiento?

Los chinos han copiado el modelo bancario español de los años 2000, al “vender preferentes” por medio de las redes bancarias.

¿Que era una preferente?, un producto financiero emitido por bancos pero especialmente las Cajas, que prometía un rendimiento muy por encima de los tipos de interés de mercado, sin ninguna garantía real. Estos instrumentos permitían financiar el crecimiento de los prestamos bancarios. Cuando los prestamos otorgados empezaban a impagarse, el banco no podía pagar a los preferentistas ni los intereses y apenas devolver el principal.

Los bancos chinos llevan más de cinco años vendiendo productos a sus clientes como totalmente seguros y que prometen un rendimiento del doble o el triple del que ofrecen los depósitos bancarios chinos limitados al 3,5% anual. Se trata de un tipo de preferentes, ya que el cliente solo tiene la garantía del banco de que le pagará por ejemplo un 10% anual.

Otra gran foco de riesgo proviene de la enorme cantidad de entidades que han generado un mercado de prestamos entre particulares sin apenas regulación y que según algunas fuentes, la tensión en el mercado interbancario y la desconfianza en el sistema crediticio chino producirán que el 90% de estas empresas P2P puedan desaparecer. En primer lugar por los elevados impagos en los prestamos, y en segundo por el poco acceso a la financiación y su deficiente estructura financiera, demasiado débil en caso de tormenta.

George Soros ha declarado en enero, “la mayor incertidumbre no es el euro sino China. Su modelo de crecimiento se ha quedado sin combustible”. Describe como ya en 2013 las autoridades chinas quisieron parar en seco los excesos de endeudamientos de los gobiernos locales, que ya alcanzan los $2,95 trillones a diciembre de 2013, pero ante su efecto económico, ordenaron a la industria del acero a encender sus hornos otra vez. Esta situación puede alargarse algo más pero según George Soros, hay algunas “similitudes inquietantes” entre la actual China y las que prevalecieron en los EE.UU. en los años anteriores a la crisis de 2008.

Resumen del día | Euribor

[…] En China también se han vendido preferentes […]