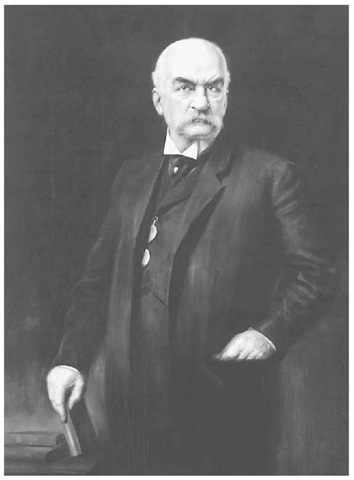

John Pierpont Morgan.

Continuación de la historia de la semana anterior, hacia finales de 1906, inicios de 1907 de la bolsa de Nueva York:

“….fue un momento maravilloso y en febrero de 1907 cerré todas mis posiciones bajistas. Las acciones preferentes de Great Northern habían caído unos 60-70 puntos y el resto de mis posiciones bajistas en proporciones similares. Gané un buen bocado pero la razón por las que cerré mis posiciones fue porque imaginé que el mercado, con la caída ya había descontado el futuro inmediato. Esperaba que el mercado recuperase pero no lo suficiente como para apostar por un cambio de tendencia. No quería volver a perder con posiciones erróneas en un rebote del mercado. Ahora que tenia una fuerte ganancia que sentir que había acertado. En lugar de presionarme con mas operaciones, me fui a Florida. Me encanta pescar y necesitaba un descanso…y además Palm Beach y Wall Street estaban totalmente conectados por si lo requería.

Me fui con unos amigos en un bote cerca de Palm Beach. Uno de ellos llevaba un periódico y pude ver como la bolsa había subido fuerte, más de diez puntos. Les dije a mis amigos que quería desembarcar con ellos. El mercado bajista no había finalizado pensaba. Necesitaba volver a ver un tablero de cotizaciones. Mi bróker Harding brothers tenia una oficina en Palm Beach. Cuando entré vi que había mucho publico. La mayoría de ellos hablaban de un mercado alcista. Yo había llegado a Florida buscando unas vacaciones pero en cuanto vi lo mucho que habían subido las cotizaciones, ya no sentía que necesitase mas descanso. Sabia que debía volver a vender acciones a la baja. Naturalmente vendí unas cuantas acciones short (a la baja). El día siguiente era viernes y era festivo. Me fui a pescar. Al día siguiente decidí volver a Nueva York. ¿Quién me necesitaba?, Palm beach estaba demasiado lejos. Perdía demasiado tiempo telegrafiando arriba y abajo.

El lunes, en mi conexión hacia New York, estaba en St. Augustine en una conexión de tres horas esperando el tren. Había un bróker en la estación y puede ver como el mercado actuaba tal y como esperaba con caídas. Llegué a Nueva York y continúe operando a la baja los siguientes cuatro meses. El mercado tuvo alzas frecuentes con lo que aprovechaba para cerrar posicione y reabrirlas a la baja. No estaba lo que se dice relajado. Recordad que había perdido hasta el último centavo de los $300.000 ganados en el terremoto de San Francisco. Tenía razón pero había perdido todo mi dinero. La formula para ganar dinero es haciendo dinero. La formula para ganar mucho dinero es acertar en el momento exacto.

Cuando llegó el verano el mercado se volvió aburrido, gris. Todo el mundo que conocía se había ido a Europa o tenia previsto ir. Decidí hacer lo mismo. Cerré todas mis posiciones bajistas y embarqué hacia Europa. Estaba en Aix-les-Bains disfrutando de unas vacaciones merecidas con dinero en el bolsillo y con amigos. Estaba tan lejos de Wall Street que pude desconectar. No sentía la necesidad de operar en bolsa. Un día leí en el Paris Herald que la empresa Smelters había anunciado un dividendo extraordinario. El mercado reaccionó con alzas en la acción y en el mercado entero. Obviamente esto cambió completamente mi estancia en Aix-les- Bains. La simple noticia que los alcistas aun luchaban desesperadamente contra las condiciones existentes del mercado, contra el sentido común y contra la honestidad. La mayoría de inversores individuales son propensos a ser ilusos, como los políticos. En un especulador esta actitud es fatal.

Todas estos intento de manipulación estaban predestinados a caer en el mercado bajista. En el momento de leer la noticia sabía que debía vender acciones de Smelter a la baja o short. ¿Porque los insiders (directivos y propietarios) estaban aumentando los dividendos justo antes de un pánico en el mercado?. Cableé algunas ordenes de venta de Smelters en la bolsa de New York y aconsejé a varios amigos en New York que lo hicieran. Cuando recibí la comunicación de mis operaciones, vi que se habían cruzado a un precio de 6 puntos por debajo de la cotización que había leído en el Paris Herald. Una demostración de lo que estaba ocurriendo.

Mi plan era volver vía Paris a finales de mes y unas tres semanas después navegar hacia Nueva York, pero cambié de planes y me fui inmediatamente a Paris y cogí el primer bote para Nueva York el día siguiente. Llegué a Nueva York un mes antes de lo previsto porque era el sitio más confortable para estar bajista en bolsa. Tenia medio millón de dólares en cash disponible para los márgenes exigidos en estas posiciones bajistas. Vendí mas acciones y las acciones caían.

Aun tenía mucho que aprender pero sabia como debía invertir. No sirven los métodos a medias. Hay que estudiar el mercado a fondo. Nadie somos inmunes a tomar posiciones estúpidas y cuando un inversor comete estupideces es pagado con la moneda que se merece.

Como mis operaciones empezaron a darme mucho dinero, fui cada vez mas conocido en Wall Street y mas gente que desconocía me felicitaba. Circulaban informaciones positivas sobre operaciones bursátiles mías totalmente exageradas. Nadie se acordaba cuando les aconseje que el mercado iba a caer y me trataron como a un loco bajista.

A finales de septiembre de 1907 los mercados estaban avisando al mundo con megáfonos, pero la creencia en milagros mantenía a muchos inversores sin vender sus posiciones especulativas en acciones. Un bróker me explicó una historia durante la primera semana de octubre que hizo avergonzarme de mi moderación. En la época se concedían prestamos para invertir en acciones. Los bancos sabían las posiciones apalancadas de los inversores. De hecho unos pocos brokers concentraban la mayoría de posiciones apalancadas. Cada día al mediodía se publicaba la tasa de renovación de estos prestamos y entonces los brokers, al saber su posición de cash, en unas horas decidían si aceptaban mas posiciones a prestamos de inversores. A las 14,15 los brokers sabían si podían tomar nuevas posiciones o debían cancelar algunas. A principios de octubre un bróker vino a verme para explicarme que no iban al “money post” cunado tenían dinero para prestar. La razón era que varios miembros de diversas conocidas casas de comisionistas estaban allí al tanto para lanzarse ante cualquier oferta de dinero. Ningún prestamista que ofrecía dinero públicamente podía rechazar públicamente prestar a estas firmas. Eran solventes y su colateral era bueno, pero el problema venia en cuanto estas firmas recibían el dinero, no había perspectiva para el prestatario de ver devuelto su dinero. Simplemente les comunicaban que no podían devolver el préstamo y el prestatario se veía obligado a renovarles el préstamo. Los tipos de interés fluctuaban entre un 100% y un 150% anual (suelen ser operaciones a corto plazo).

La situación iba de mal en peor. Finalmente llegó el terrible día del juicio final para los alcistas, los optimistas y los ilusos. Las vastas hordas que sufrieron pequeñas perdidas al principio, iban a sufrir ahora una amputación total y sin anestesia. El día que nunca olvidaré, el 24 de octubre de 1907.

Las informaciones que me llegaban de la muchedumbre relataban que los prestatarios debían pagar los intereses que los prestamistas decidían, no había otro sitio a donde acudir. Ese día la multitud de inversores era mucho mayor a la habitual. Por la tarde había centenares de brokers delante del “Money Post” y todos esperaban recibir dinero prestado que sus firmas necesitaban con urgencia. Sin dinero, deberían vender sus acciones compradas a crédito al precio que fuese. Mi amigo el bróker se me acercó. Sabia que yo estaba fuertemente a la baja en este mercado. Me dijo, “dios mío Jesse, no se que va ocurrir. Nunca había visto algo similar. Esto no puede continuar así. Creo que todos los inversores han reventado. No puedes vender acciones y el mercado está seco, no hay dinero.”

“¿Qué quieres decir?” le pregunte. Pero su respuesta fue “¿has oído nunca hablar del experimento de laboratorio de un ratón encerrado en una campana de cristal?. Cuando empieza a quedarse sin aire. Puedes ver al pobre ratón respirando cada vez más rápido buscando un oxígeno cada vez más escaso. Lo ves sofocado hasta que sus ojos salen de sus orbitas, jadeando hasta la muerte. Pues bien así es como yo veo a la multitud delante del “money Post”. No hay dinero y no puedes liquidar tus acciones porque nadie quiere comprarlas. Todos los inversores están arruinados en este preciso instante, si me lo preguntas”, relató el bróker.

Esta situación me hizo reflexionar. Había visto venir una caída en el mercado pero no, debo admitir, el mayor pánico de nuestra historia. La situación no iba a ser provechosa para nadie si el mercado continuaba desplomándose. Quedaba claro finalmente que no tenía sentido esperar delante del “post money”. Entonces se desató el infierno.

Antigua sede del banco JP Morgan, enfrente de Wall Street.

El presidente de la bolsa de New York Mr. R.H. Thomas, según me enteré a final de día, conociendo que cada casa de bolsa caminaba hacia el desastre, salió en busca de auxilio. Llamó a James Stillman, presidente del National City Bank, el banco mas rico de los Estados Unidos. El banco se vanagloriaba de no haber prestado nunca dinero a un tipo de interés superior al 6%. Cuando el presidente de la bolsa le explicó la situación, Stillman le contestó, “debemos ir a ver al Sr. Morgan”. Ambos, con la esperanza de evitar el mayor pánico en nuestra historia, fueron juntos a las oficinas de J.P. Morgan & Co. Tras la explicación de Thomas, el Sr. Morgan les dijo “volved a la bolsa y explicad a los inversores que habría dinero para ellos”. ¿Dónde? Le preguntaron, “en los bancos” respondió. Era tanta la fe en J.P.Morgan en aquellos momentos críticos que el presidente de la bolsa ni esperó a conocer más detalles y corrió hasta llegar al “floor” de la bolsa (la oficina de J.P.Morgan se encontraba a 30 metros de Wall Street) para comunicar el indulto de la pena de muerte sobre todos los miembros.

Entonces, antes de las dos y media de la tarde, J.P.Morgan envió a John T. Atterbury de Van Emburgh & Atterbury, con lazos conocidos con J.P.Morgan, ante la gran multitud en la bolsa. Mi amigo me explicó que el bróker, de una edad avanzada llegó a toda prisa al “money post”, levantó su mano como un exhortador en una reunión de resucitamiento. La multitud que ya se había calmado algo por el anuncio del presidente de la bolsa, tenían miedo que el anuncio de Thomas no se concretará y lo pero estuviese por venir. Cuando vieron al Sr. Atterbury levantar su mano, se quedaron petrificados.

En el silencio de muerte que le siguió, Atterbury gritó: “”Me han autorizado a prestar 10 millones de dólares. Tomároslo con calma, habrá suficiente para todos”.

Entonces empezó. En lugar de dar a cada prestatario el nombre del prestamista, anotaba el nombre del que recibía el dinero y la cantidad y le decía a los que recibían el dinero “se te informará donde tendrás tu dinero”.

Oí explicar uno o dos días mas tarde que el Sr. Morgan envió un mensaje a los asustados banqueros de Nueva York, que debía proveer de dinero que la bolsa de Nueva York necesitaba. “Pero si ya no tenemos liquidez, estamos de prestamos hasta las trancas”, le respondieron los banqueros. “Pues tirad de vuestras reservas”, les espetó J.P.Morgan. “Pero si ya estamos por debajo de las reservas legales mínimas” le respondieron. “Usadlas, para esto están hechas las reservas” les dijo Morgan. Los bancos obedecieron y inundaron de reservas hasta los 20 mill. de dólares. Esto salvo a la bolsa. El pánico bancario no llegó hasta la semana siguiente.

Ese fue el día que mas vivamente recuerdo en todos mi carrera como inversor bursátil. Fue el día en que mis ganancias excedieron el millón de dólares (fijaros que todos los bancos juntos, incluido J.P: Morgan solo pudieron aportar $20 mill. ¡¡). Esto marcó el exitoso final de mi primera campaña planificada de operaciones en bolsa. Un salvaje sueño que había tenido se había realizado. Fui el rey por un día.

Me explicaré, tras dos años en New York buscando las razones de porque no conseguía tener éxito en mis inversiones, cuando en mi experiencia en Boston en una “bucket shop” había triunfado (una bucket shop era una especia de local de apuestas, el equivalente a los CFD’s de hoy en día, donde Livermore compraba y vendía títulos relacionados con la bolsa).

No me malentendáis, no se trataba de un tema de vanidad sino de comprobar que era capaz de hacerlo y eso significaba ser poderoso. Y el día llegó el 24 de octubre de 1907.

Aquella mañana, en las oficinas de uno de los bancos mas poderosos de New York, mi bróker explicaba a otros brokers como yo había tomado fuertes posiciones bajistas, llevando mi suerte hasta el limite. Quizás el bróker exageró para hacer mas importante la historia que estaba contando.

Cuando esa mañana las casas de bolsa descubrieron que no había ni un solo centavo a ningún precio, supe que el momento había llegado. Envié a diversos brokers a varios corros . En un momento, en el mercado no había ni una sola orden de compra para Union Pacific, a ningún precio¡. Pensad en ello¡ y lo mismo en otras acciones. No había dinero para acciones, nadie quería comprarlas. Vi que lo más probable sería que el Consejo de Gobernadores de la bolsa de Nueva York se verían obligados a cerrar la bolsa, tal y como ocurriría en agosto de 1914, cuando estalló la Guerra Mundial.

Yo tenia enormes beneficios en papel (plusvalías latentes). A veces se puede tener la falta de acierto en convertir las plusvalías latentes en cash. Además, de caer mas el mercado, el pánico podía ser tan grande que podía afectar al país entero. Decidí que debía empezar a comprar. No tenia sentido continuar bajista en esa situación.

Mis brokers empezaron a comprar para mi. Compré en los precios mas bajos de la sesión. El banquero envió a mi amigo para decirme que esperaba que no vendiese mas acciones short aquel día. El mercado no aguantaría mas presión vendedora. Apelo a un supuesto patriotismo para ello. Era el momento que un hombre debía pensar en el beneficio de todos, me comentó. Sabían que por la mañana había pensado en vender mas acciones y presionar nuevamente al mercado. Luego supe que en muchos casos había comprado acciones en el mínimo de aquel día. Prácticamente había cubierto todas mis posiciones recomprando acciones en el mercado. Pensé que quizás era el momento de comprar acciones baratas y ayudar además a la recuperación del mercado, siempre que nadie presionase otra vez a la baja al mercado.

Pierpont-Morgan llegando a Washington con su mujer y su hijo, J.P. Morgan Jr. (1912).

Así que le dije a mi amigo, “vuelve y dile al Sr. Blank que estoy de acuerdo y que entiendo la gravedad de la situación, incluso antes de su petición. No solo no voy a vender mas acciones sino que voy a proceder a comprar tantas acciones como pueda. Y mantuve mi palabra. Compre cien mil acciones ese día para mis posiciones alcistas o compradoras. No vendí una sola acción a la baja o short durante los siguientes nueve meses.

El mercado en un momento de ese día estuvo a merced de cualquier que quisiese martillearlo. Les explique a mis amigos como me sentía en ese día. Ellos sabían como me sentía siendo acusado de asaltar al mercado y de cómo mis operaciones fueron exageradas por los chismes de la calle.

Conseguí salirme en muy buena situación. Los periódicos dijeron que Jesse Livermore había obtenido ganancias de varios millones de dólares. De hecho mis ganancias fueron superiores a un millón de dólares ese día, pero mis mayores ganancias no fueron en dólares sino en intangibles. Había aprendido que debía hacer un inversor para ganar mucho dinero. Nunca me había considerado un apostador. Finalmente había aprendido como operar de forma inteligente en una gran posición. Fue “el gran día” para mi.

Esta ha sido la transcripción de una pequeña parte del libro “Reminiscences of a stock operator” escrito por el periodista financiero Edwin Lefèvre, sobre la apasionante vida en los mercados financieros de uno de los grandes inversores de la historia moderna. Un George Soros de principios de siglo.

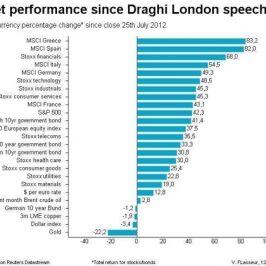

Fijaros que es curioso como existe algún proceso psicológico que lleva a que se produzcan los crash históricos en los mercados alrededor de mediados de octubre. Fue un 24 de octubre en 1907, un 24 de octubre en 1929, un 19 de octubre de 1987, y otra vez un 24 octubre en 2008.

Os adjunto también aquí un post sobre la actuación de John Pierpont Morgan (J.P Morgan) en la crisis bancaria de 1907, que como habéis leído se produjo una semana después del crash bursátil. En este post veréis las similitudes con la crisis de 2008 en la que diversos grandes bancos como Bear Stearns y el Washington Mutual adquiridos por el JP Morgan. En 1907 John Pierpoint Morgan adquirió bancos con problemas. Es interesante ya que va en paralelo al crash bursátil explicado por Jesse Livermore.

Si visitas New York, no dejes de visitar la Morgan Library, la biblioteca y segundo despacho personal de John Piermont Morgan, mas alejado de su despacho principal enfrente de Wall Street.

También vale la pena leer la historia de cómo el Bank of America, sobrevivió al gran terremoto de San Francisco.

También es muy interesante leer la historia de cómo Grouxo Marx, un habitual inversor bursátil perdió mucho dinero en el crash de 1929. Es un relato impagable para entender el crash de 1929 desde el punto de vista de un inversor atrapado.

Pedro

Buenas Marc,

muy bueno tu post. Tendré que leer el libro de Jesse.

Te quería recomendar The Match King. No sé si te han hablado de Ivar Kreuger, fue un financiero sueco muy famoso a principios del siglo pasado. Es una tremenda historia sobre su empresa y cómo ya en esos tiempos el fraude contable se daba. Todo contado entre USA y Europa. Creo que te va a gustar el libro.

Te dejo el link de Amazon.

http://www.amazon.es/The-Match-King-Financial-Scandals/dp/1586488120

Saludos!

@nova

bullspread

Muy buenos resumenes Marc. Interesante las coincidencias de octubre, porque será?

saludos

Marc Garrigasait

Muchas gracias Pedro, no conocía ni la historia ni el libro.

Marc,

Marc Garrigasait

Hola Bullspread, se admiten teorias para entenderlo. Muy complejo. Algo de psicologia humana seguro que hay. No se si también aspectos estacionales en la economía de empresas y familias. Se admiten ideas.

Marc,

Javier

Felicidades Marc por las reseñas que estás publicando.

Peter Lynch en su libro un paso por delante de Wall Strett menciona que en esa época la gente empieza a hacer caja para las vacaciones que se aproximan (Thanksgiving y Navidad), por lo tanto sería un tema estacional.

Saludos,

Javier

Marc Garrigasait

Seis pioneros de las finanzas en la historia:

http://www.fundspeople.com/noticias/los-seis-pioneros-de-las-finanzas-mas-influyentes-de-la-historia-197119

Marc Garrigasait

Adjunto un buen artículo sobre la crisis bancaria de 1907:

https://central-banks.economicblogs.org/ny-fed/2016/nyfed-crisis-chronicle-panic-1907-birth-fed

Situación de bolsas y mercados. Situación de mercados. El pánico de 1907. Como si no hubiera pasado el tiempo… | Serenity Markets

[…] http://investorsconundrum.com/2015/02/11/historias-imprescindibles-de-la-bolsa-y-los-mercados-el-cra… […]