Los activos agrícolas ofrecen protección ante cualquier escenario macroeconómico.

Este artículo fue publicado en la revista “Trader Secrets” de junio 2013.

Cada vez es más difícil encontrar activos en los mercados financieros que ofrezcan rentabilidades esperadas claramente superiores a la inflación a medio y largo plazo. Prácticamente toda la renta fija y bonos del estado en los cinco continentes producen rentabilidad reales negativas una vez descontada la inflación. Únicamente la renta fija high yield o la “junk bonds” o bonos basura, es decir la de mayor riesgo, ofrecen cierta rentabilidad real ligeramente positiva a cambio de sufrir una elevada volatilidad y riesgo de impago. No olvidemos que los activos de renta fija y de deuda pública son el mayor activo y el mas importante en la carteras de bancos, aseguradoras, fondos de inversión, de pensiones, empresas y particulares. En marzo 2012, la cifra mundial de activos emitidos suponía unos $100 trillones (anglosajones), el doble de la capitalización de todas las bolsas mundiales. La mayor parte del ahorro mundial obtendrá en los próximos tres a cinco años rentabilidades reales negativas una vez descontada la inflación. Si los bancos centrales continúan con sus programas de Quantitative Easing (QE) junto a la política de tipos de interese cercanos a cero (ZIRP-Zero Interest), no es descartable que esta rentabilidad nominal pequeña, negativa en términos reales se extienda incluso para plazos mas largos. Es lo que se llama “represión financiera” o redistribución de los ahorros de los ahorradores a los acreedores (Estados) como estrategia a largo plazo de solución lenta y silenciosa de los excesos endeudamientos públicos en los principales países occidentales.

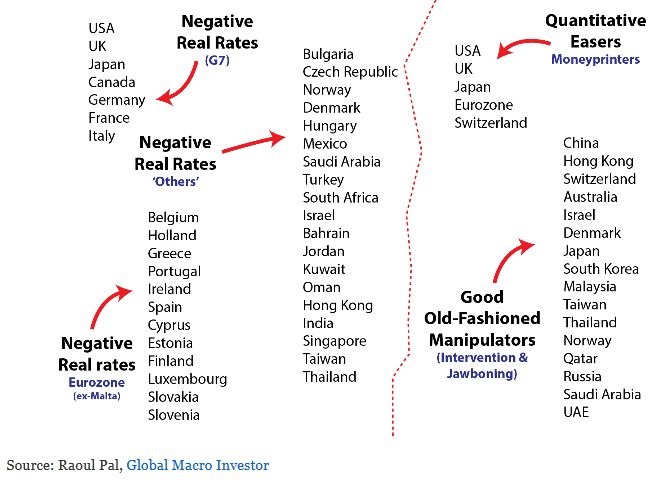

Países en el mundo con tipos de interés reales negativos, (fuente: Global macro investor).

38 países, la mayoría de los principales en occidente aplican hoy políticas de tipos de interés reales negativos.

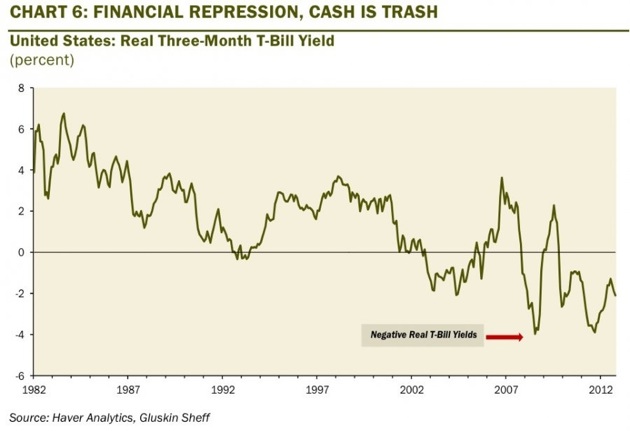

Los tipos de interés de los activos de deuda pública a plazos inferiores a 12 meses apenas ofrecen unas décimas (entre 0 y 0,2%), por lo que la rentabilidad real se sitúa en un -2% aproximadamente. Los bonos a 10 años en Inglaterra, Estados Unidos y la Euro zona rentan entre el 1,5% al 2%. Incluso los rendimientos nominales de invertir a 30 años apenas son del 3%, con lo que difícilmente la rentabilidad real será positiva para cualquier ahorrador. Si además en algún momento de los próximos 10 o 20 años, la inflación se disparase, entonces estos ahorradores-inversores sufrirían una alta rentabilidad real negativa, es decir una gran pérdida de poder adquisitivo.

Muy probablemente en 2013 ya estamos experimentando un periodo de cierta estanflación (elevada inflación sin crecimiento económico). Lo estamos viendo en España estos últimos años con una larga recesión combinada con alzas en impuestos y en los precios de productos básicos como la energía, transporte. Quizás lo veremos también en los principales países occidentales, con los países de la euro zona con crecimiento negativo y los Estados Unidos con crecimientos muy débiles. Incluso incluyendo a todas las economías emergentes, la tasa de inflación global podría se superior al crecimiento económico mundial en 2013. Con el descenso de la actividad económica en países emergentes en los últimos trimestres, podríamos ver un crecimiento económico mundial en 2013 en el entorno del +2% con unas tasas de inflación mundiales del +3% como recientemente ha publicado Andy Xie.

Tipos de interés reales negativos en Estados Unidos durante casi 4 años.

Stanley Druckenmiller, quien fue la mano derecha de George Soros durante muchos años, y con quien diseñaron juntos la estrategia contra la libra esterlina que desembocó en el hundimiento de la divisa británica, ganando un pulso contra el mismísimo departamento del Tesoro británico en 1992, lo describe muy claramente:

“Cuando leo que muchos opinan que las acciones están mas baratas que los bonos, pienso que si que es cierto, pero en realidad todos los activos están mas baratos que los bonos. Todos los activos están subsidiados, no solo los bonos, también las acciones, el oro y los inmuebles”.

En relación a si las acciones están mas atractivas por valoración que los bonos, Druckenmiller explica que con la política de tipos de interés cero (ZIRP) de la FED americana y de muchos otros bancos centrales, todos los activos son en estos momentos mas atractivos por valoración que los bonos, no solo las acciones. Según el gestor norteamericano, “si normalizas los beneficios empresariales así como la demanda de la economía norteamericana, ya que hoy tiene un déficit público del 9%, la bolsa no está tan barata como parece actualmente”. Por este motivo es razonable usar el PER10 de Shiller, con la media de los beneficios empresariales de los últimos 10 años en lugar de un PER 2012 o 2013 estimado.

En relación con la bolsa en base a los precios y valoraciones actuales, su rentabilidad esperada a largo plazo es como siempre mas incierta que los bonos donde su rentabilidad nominal futura está ya predeterminada en su casi totalidad. Una formula muy básica pero intuitiva para estimar la rentabilidad anualizada esperada de una cartera de acciones a 10 años es calcular el inverso del PER (Price Earnings Ratio). El PER nos indica cuantos años necesitamos para recuperar una inversión en una empresa o conjunto de empresas (índice bursátil). Por ejemplo un PER de 13 veces, significa que un inversor estaría pagando un precio equivalente a 13 años de beneficios futuros estimados para comprarla. Un PER de 20 equivaldría a valorar una empresa por los beneficios futuros estimados de los próximos 20 años. El inverso del PER se obtiene de dividir 100 entre el ratio PER de una compañía o índice.

La bolsa norteamericana cotiza actualmente con un PER de los beneficios reales de los últimos doce meses de 17,5 veces (1-mayo-2013), con lo que el inverso o rentabilidad (earnings yield) estimada futura seria del 5,71% anual. Si calculamos un PER10 del S&P 500, es decir con la media de los beneficios de los últimos 10 años de las 500 mayores empresas norteamericanas, obtendremos que es de 22,5 veces a mayo de 2013, lo que supone un inverso o rentabilidad esperada de apenas el 4,44% anual.

Una rentabilidad esperada invirtiendo en renta variable inferior al 5% no es precisamente alta en términos históricos y no queda claro que compense el riesgo de invertir en un activo con elevado riesgo. Especialmente si tenemos en cuenta que la alta volatilidad puede contribuir a la toma de decisiones erróneas perjudiciales para el inversor.

¿En que otros activos podemos invertir para los próximos 10 a 20 años?

Sin duda en activos reales, tangibles, en activos que no se vean afectados por posibles fenómenos monetarios negativos con riesgos de cambios de divisas (zona Euro), de devaluaciones o de crisis bancarias como la de Chipre. En un mundo donde cada vez será mayor la desconfianza de los inversores-ahorradores con los gobernantes, con los bancos centrales y por tanto en las monedas básicamente occidentales (Euro, Yen, Libra Esterlina o incluso Dólar), invertir en activos reales puede ser un gran complemento para tener de verdad una cartera diversificada ante posibles grandes cambios en los activos financieros. Un activo real además nos cubrirá en el caso de sufrir fuertes alzas en las tas de inflación futuras alimentadas por las locuras monetaria de las políticas ejecutadas por los bancos centrales. El desplome de la bolsa de Japón de los días 23 y 24 mayo con caídas diarias del 7% consecutivas, provocadas por la desconfianza de las medidas que su banco central ha tomado en los últimos meses, es una demostración de lo que puede venir en un futuro próximo. De hecho Japón está aplicando la misma política que la FED y que el Banco de Inglaterra y en parte a la del BCE, pero la diferencia es que la intensidad o volumen aplicado en Japón en términos de su PNB es varias veces superior al aplicado por otros bancos centrales.

Activos reales donde invertir para diversificar tus ahorros:

- Materias primas industriales: No pienso sea lo mas indicado. China ha estado comprando entre el 40% y el 50% del consumo mundial de commodities como cemento, mineral de hierro, cobre, plomo, Zinc, aluminio o níquel, con lo que las recientes caídas del segundo semestre de 2012 y primero del 201 son lógicas. La enorme inversión en infraestructuras y construcción chinas con un peso en su PNB nunca visto en la historia económica mundial moderna, no aconsejan su inversión.

- Oro y petróleo en cambio si que pueden ser un refugio o activo de diversificación cuyo comportamiento no evolucionará al son de las commodities industriales.

- Inversiones inmobiliarias: Pueden ser un activo interesante en el futuro, especialmente para protegerte de alzas en la inflación de precios. Claro que en España es quizás uno de los países menos atractivos. Solamente en el caso de compras a niveles muy bajos y que aun no se dan actualmente, puede ser atractivo.

- Inversiones agrícolas: Este es uno de los activos más olvidados y que en mi opinión pueden proporcionar una mayor rentabilidad y al mismo tiempo una diversificación real a crisis monetarias, bancarias o de monedas.

¿Porque son atractivos los activos agrícolas?

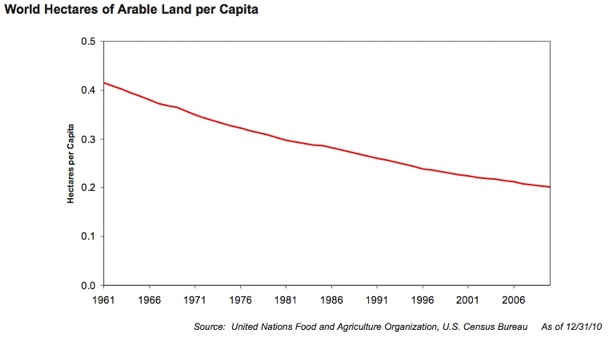

Hectáreas per capita cultivadas en el planeta, (fuente:GMO).

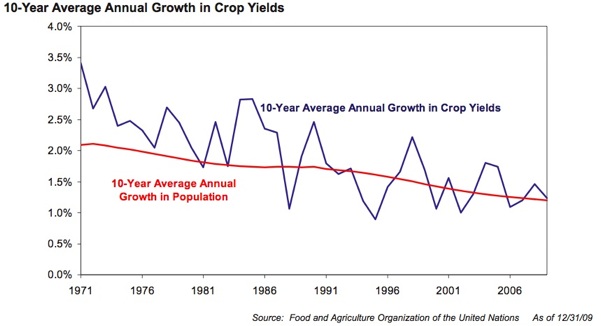

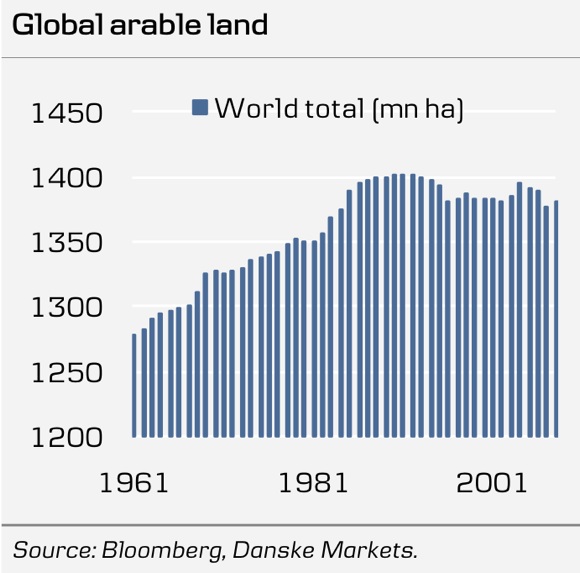

En los años 60 el ratio mundial de hectáreas cultivables en relación a la población mundial era algo más de 0,4 ha/persona. Este ratio no ha parado de disminuir año tras año y actualmente ya solo existe 0,2 hectáreas cultivables por persona en el planeta. La presión demográfica creciente, especialmente en el continente asiático, hacen muy difícil la reversión de esta tendencia en los próximos años. Las hectáreas cultivables en el planeta crecieron ligeramente de 1.280 mill. de hectáreas en 1975 hasta unas 1.400 mill. a principios de los años 90, descendiendo hasta los 1.375 mill. ha actuales. Pero una segunda fuerza está influyendo en la producción agrícola mundial. La productividad o producción agrícola por hectárea después de mejorar al ritmo de un 3% anual a principios de los años 70, ha tenido una curva descendente hasta situarse hoy por debajo del +1,5% anual según la FAO en un informe de 2009. Si le añadimos que el uso de fertilizantes por hectárea se ha multiplicado por 5 desde los años 70, se puede deducir que los campos de cultivo actuales están perdiendo fertilidad, o bien se debe a cambios climatológicos o a por la escasez de agua. Incluso en países como India cuya productividad agrícola crecía en los cultivos de arroz y trigo en mas del 5% anual a principios de los años 80, actualmente están en crecimiento 0 por hectárea en el arroz y en un -1% en el trigo.

Rentabilidad marginal en los cultivos agrícolas en el planeta (1971-2009, fuente: Naciones Unidas).

Asia es actualmente un gran importador neto de productos agrícolas, con Japón y Corea importando todo tipo de productos, con Indonesia, uno de los países mas poblados y Malasia importando cereales, frutas y verduras, carne y semillas, excepto en aceite de palma donde son los mayores productores mundiales. Donde China importa especialmente soja y semillas oleaginosas en cantidades enormes. Si le añadimos además que Europa es también mayoritariamente deficitaria, no es descabellado que haya quien alerte que el gran desequilibrio en el comercio mundial futuro no provendrá de los déficits de energía sino de los alimentarios-agrícolas.

China representa el 20% de la población mundial pero sólo el 7% de las tierras cultivables. Brasil la relación inversa. Por ejemplo, África representa sólo el 3% del comercio agrícola mundial, con Sudáfrica y Costa de Marfil que juntos representan un tercio de las exportaciones de todo el continente.

Hectares totales cultivadas en el planeta (1961-2009).

Tan sólo en los últimos 10 años, China ha pasado de tener superávit a ser deficitaria en varios tipos de carnes, verduras y cereales. La escasez de agua, sobre todo en algunas de sus zonas remotas no permite que la producción agrícola pueda aumentar fácilmente.

Los grandes fondos de pensiones norteamericanos, nórdicos y holandeses ya destinan desde hace apenas 5 a 10 años un porcentaje de sus inversiones a los activos agrícolas, especialmente plantaciones y con expectativas de incrementos continuados, lo que supondrá un gran volumen de capital privado en el sector agrícola mundial.

Como explica José Minaya, el responsable de inversiones en recursos básicos de uno de los mayores fondos de pensiones en los Estados Unidos, “La industria agrícola está apenas en su infancia. Se encuentra donde el sector inmobiliario comercial estaba 30 años atrás.”

O como aconseja Jim Rogers para los próximos decenios “be farmer not a banker”. Según Jim Rogers, “el futuro pertenece a los granjeros. El mundo se enfrenta a una creciente demanda de alimentos para las personas y para los animales. Necesita urgentemente de inversiones del sector privado, tecnología y “know how” en la gestión para convertir nuevas áreas agrícolas en áreas cultivables”.

Más en http://twitter.com/ – !/marcgarrigasait

Para seguir las inversiones y cambios en la cartera de Koala Capital Sicav, sigue http://twitter.com/#!/KOALASICAV

Alnair

En Almería, durante todos estos años de crisis, el precio por hectárea de terreno para invernadero no ha disminuido sino que ha aumentado.

Resumen del día | Euribor

[…] Donde invertir en esta época de represión financiera […]

Daniel

Saludos Marc. Excelente Post. Felicidades!!!

Dario

En los 90, Africa también estaba tan hambrienta y los soft comodities vaalían 1/3 que hoy. Pregunto, China ha comenzado a comer dde 2003 cuando los soft commodities han iniciado la suba? En 2009, su abrupta caída, ha sido debido a que los chinos repentinamente han dejado d comer? Y su abrupta recuperación consecuencia que repentinamente han comenzado a comer?

El mundo siempre ha estado “hambriento”, el tema es qué capacidad de pago (riqueza) tiene ese mundo para soft commodities. Africa está famélica y notiene riqueza para adquir soft commodities. Cuidado con eso de “el mundo necesita alimentos”

Marc Garrigasait

Alnair, efectivamente igual que los precios de los terrenos agricolas en la mayor parte del mundo

Marc Garrigasait

Hola Dario, varios comentarios:

1. Se estima que el 90% crecimiento de la población en el planeta vendrá por Africa y Asia.

2. Asia es el motor planetario de las necesidades de incremento de alimentación y es el continente en el que más millones ( a centenares) de personas han pasado de la pobreza a unos niveles aceptables de rentas economicas. China tenia hasta el año 2000 balanza comercial agricola equilibrada. A parti de entonces el deficit aumenta de forma imparable especialmente por las necesidades de soja, aunque también algo en aceite de palma y caucho. Core y Japon son absolutamente deficitarios en términos agícolas.

La enorme presión a nuevos consumidores de carne, fruta, verdura, trigo, maiz, etc…. viene por Asia y es imparable.

Los precios agrícolas desde el año 1900 hasta 2010 ahn descendido un 1% anual acumulativo en términos reales, es decir ajustado a inflación por lo que en los próximos 10 a 20 años dudo mucho que contnue igual. Pienso que subirán al menos como la inflación, lo que creo que subirá mas que la inflación en los próximos 20 años son los precios de los activos agricolas.

Dario

Cuál será el poder adquisitivo de esa nueva población? No será claro está el de US o EU!

Qué % de la formación de precios de los soft commodites es “financiero”? Aproximadamente el 70%! Los fondos son los que dominan la formación de los precios, no las variaciones entre oferta y demanda. Además, la mayor demanda ha sido casi cubierta por una mayor oferta.

Hoy tienes soja en caída y bien lejos de los poco más d USD 600/tn que había llegado! El crushing de soja en china es deficitario a partir d los USD USD 460/tn y cuando está muy por sobre ese precio, China sale a vender soja de sus reservas.

La demanda china en los últimos años no ha tenido gran cambio.

Cuál es hoy la rentabilidad sobre capital de 1 ha agrícola en Brazil, ARG o US?

La riqueza china, qué tan real y sustentable es?

Dario

Un elemento adicional. Los soft commodities ya ni siquiera suben ante la mayor debilidad del USD! “Imposible bajen los granos con la FED poniendo USD con un oleoducto” decían. Sólo mirar cuál ha sido la evolución de los precios, soja por ej, luego del anuncio de la continuidad del QE de la FED.

William George, economista senior del Usda pronostica en próximos años una soja entre USD 370 y USD 440 la tonelada.

Dario

Y un último elemento. Consideramos que la política monetaria expansiva de la FED (y del resto de los Bcos Centrales) podrá seguir eternamente!?! Qué sucederá con los precios de los soft commodites si la FED se ve obligada al “taper”!?!

Name

China just bought 5% of Ukraine:

http://qz.com/127258/why-china-just-bought-one-twentieth-of-ukraine/#127258/why-china-just-bought-one-twentieth-of-ukraine/

Marta

Alguien está pensando en volver al Solsonés???

Xavier

¿Qué opinas de las inversiones que se están realizando en la antigua Unión Soviética, sobre todo en Ukrania? Ukrania tiene el 25% de tierra negra del mundo (el suelo más fértil del planeta), pero sus yields están muy por debajo de otros países y la superficie cultivada todavía puede crecer bastante. Sus niveles de uso de fertilizantes por ha, de tractores por ha o de cosechadoras por ha son hasta 8 veces menores que en la UE. Lo mismo con otras cifras podríamos decir de Brasil. Esto supone un crecimiento potencial de los rendimientos mundiales muy importante.

Tu análisis es un muy buen análisis de la demanda en el sector agrícola, pero lamentablemente para los que nos dedicamos a esto dentro del sector financiero vemos que no sólo la demanda influye en los precios. De hecho, los cambios en la demanda no afectan tanto como los cambios en la oferta. Y todavía existen otros factores, como la situación energética del planeta, que puede tener un efecto encarecedor de los shipments, algo muy importante si, como bien dices, asumimos que el comercio de alimentos es cada vez un comercio más global con ofertas y demandas separadas y atomizadas. Podrías comentar un poco sobre este tema, más allá de las ha/habitante?

Frank

Marc, Atrajo mi atención el titulo del articulo. Contiene la tan famosa frase de Rinhart ‘financial repression’. Entendemos que son medidas tomadas por el Estado para canalizar dinero a sus propias arcas, con el fin de intentar reducir el nivel del endeudamiento Soberano. Pero no profundiza en esto, aunque me parece muy relevante para la toma de una decisión apropiada si se trata de invertir en agricultura y en que países.Pienso que invertir en cualquier país altamente endeudado seria altamente arriesgado ya que los beneficios o incluso la inversión original podría ser sometida a altos impuestos e incluso expropiaciones, como estamos viendo. Curiosamente las deudas soberanas insostenibles hoy en día están en el mundo desarrollado y por lo tanto las mejores oportunidades de inversión están en países del tercer mundo que no tienen deuda soberana insostenible y por lo tanto no tienen la necesidad de presionar/exprimir a los inversores de esta forma tan nefasta que esta ocurriendo en Polonia, Chipre, Portugal, Grecia, España, Irlanda, Italia

Un saludo

Frank

Marc Garrigasait

Hola Dario,

La balanza comercial agrícola china era equilibrada hasta principios del 2.000 que empieza a ser enormemente deficitaria y más de la mitad del déficit es por compra de soja a Estados Unidos, Brasil y Argentina. También está empezando a importar arroz, Te y otros productos. El boom importador ya ha comenzado. La presión demográfica y de cambios de hábitos alimenticios son determinantes.

No es necesario que China llegue al nivel de riqueza per capita de EU o USA, si lo hace no habría alimentos en el mundo ni agua en China suficientes. Solo que China aumente un 5% anual las compras agrícolas y de alimentos, los efectos globales son enormes.

Marc Garrigasait

Hola Xavier,

Creo que has tocado el punto clave. En los últimos 100 años, la media de los precios agrícolas globales han disminuido un 1% anual en términos reales.

Como muy bien explicas hasta ahora, ha pesado mucho más los cambios de oferta que la presión de la demanda que siempre ha sido bastante consistente. En mi opinión la enroma fuerza de los grandes compradores (gran distribución+ Nestle-Unilever-Danone, compañias trading (Cargil, ADM o Bunge) han presionado siempre los precios a la baja.

Pienso que los números demográficos son ya hoy tan fuertes que Asia está empezando a liderar las importaciones agrícolas-alimentarias y analizando los numeros esto es solo el principio.

Pienso que los precios de las materias agrícolas no se dispararan a medio plazo, pero si al menos no perderan poder adquisitivo con ciertas puntas a corto plazo. Lo que si subirá creo es los activos agrícolas, las empresas que ofrezcan mejoras tecnicas y tecnológicas y en general todo el sector.

No me preocupa demasiado el coste energético, la revolución del “Shale oil y shale gas” está ya cambiando los equilibrios mundiales, aumentando la producción mas barata y relajando la presión alcista del combustible. Además con el excesivo endeudamiento publico y privado mundial, es imposible que la economía mundial tenga grandes crecimientos más bien al contrario lo que no presionará el precio del combustible. El único inconveniente es que los bancos no darán préstamos en muchos años con lo que encontrar financiación no será fácil.

Marc Garrigasait

Frank,

Efectivamente, la “represión financiera” es un impuesto oculto en forma de no remunerar a los ahorradores al hacerlo por debajo de la inflación y por tanto en ultimo termino transferir riqueza de los ciudadanos al Estado hiperendeudado.

Estoy de acuerdo a medias contigo. Es cierto 100% que el riesgo de tener activos y empresas en países hiperendeudados está aumentando el riesgo, pero aun continua siendo mayor el riesgo en países del tercer mundo mas inestables políticamente.

Hay que elegir países relativamente avanzados y con estabilidad política y sobre todo con “ganas de atraer de verdad capital extranjero.

Países atractivos: Chile, Australia, Nueva Zelanda, la mayoría Asia excepto China e India.

Países complicados-arriesgados: Mayoría Africanos, Rusia, China, India y varios países latinoamerica.

donadoli

Hola Marc

Y cuáles serían las empresas a comprar o comprarías trigo o maiz?

Marc Garrigasait

Artículo interesante sobre la represión financiera en Rankia.com:

http://www.rankia.com/blog/etfs-pm/1680872-donde-invertir-ambiente-tasas-bajas-represion-financiera

Marc Garrigasait

Donadoli, no me gusta recomendar acciones concretas a terceros y especialmente cuando son empresas pequeñas. Es mejor invertir en una cartera diversificada con varias de estas empresas y por tanto reducir el riesgo individual y riesgo de zona geografica y disfrutar de un amplia diversificación.

Donde invertir en esta época de represión financiera | Ahorro Activo

[…] Fuente: investorsconundrum.com […]

Agricultura, la mejor inversión en USA y Gran Bretaña en los últimos 20 años | Economía y éxito

[…] que generamos en los últimos 10.000 años juntos. El reto es enorme si tenemos en cuenta que las hectáreas cultivadas per cápita en el mundo son la mitad de las existentes en los años 60. Apenas 0,2 hectáreas por persona en el […]

Entrevista a Marc Garrigasait: “La agricultura es la megatendencia más clara en los próximos 20 años” – Panda Agriculture & Water Fund

[…] generado en los últimos 10.000 años juntos. El reto es enorme si tenemos en cuenta que las hectáreas cultivadas per cápita en el mundo son la mitad de las existentes en los años […]

10 artículos recomendados para inversores XIX

[…] Dónde invertir en esta época de represión financiera (Marc Garrigasait en Investors Connundrum) […]

Resumen del día

[…] Donde invertir en esta época de represión financiera […]