Rentabilidad de la bolsa USA (S&P 500) nominal y real (1871-2012).

Desde el año 1871 hasta 2010 la rentabilidad nominal anualizada de haber invertido en la bolsa norteamericana ha sido del 4%. Si le añadimos la reinversión de los dividendos obtenidos, la rentabilidad nominal anualizada sube hasta un 6,2% anual. Es cierto que en todos estos cálculos históricos, presuponen que no existen gastos ni impuestos, por lo que en realidad este +6,2% es en la practica inferior.

Sin suponer la reinversión de dividendos, que en realidad es la practica habitual de los inversores, y ajustándolo a la inflación, la rentabilidad en términos reales habría sido del +1,9% anual acumulativa.

Rentabilidad de la bolsa USA del 1871 al 2010 ajustada a la inflación y con reinversión de dividendos.

Pero esta rentabilidad es lineal, es decir supone haber invertido en el año 1871 y no haber incrementado ni disminuido la inversión.

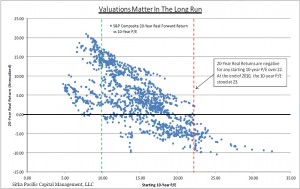

En el tercer gráfico, podéis ver la rentabilidad media en los siguientes 20 años habiendo invertido en la bolsa americana con distintos niveles de valoración o PER iniciales. Se trata del PER10 de Shiller, del que ya os he hablado varias veces en este blog. El PER10 recoge el PER con el precio en bolsa actual en relación a la media de los beneficios empresariales de los últimos 10 años. Es una forma de “normalizar”, de evitar los extremos en términos de los beneficios empresariales.

Gráfico con la rentabilidad anualizada de 20 años en función del nivel de PER10 inicial (fuente: dshort.com)

Como podéis ver, nunca desde el 1871, un inversor ha obtenido rentabilidades positivas en los 20 años siguientes de haber invertido con niveles de PER10 inicial por encima de los 22,5 veces.

El ratio actual del PER10 es 21,9.

Más en http://twitter.com/ – !/marcgarrigasait

Para seguir las inversiones y cambios en la cartera de Koala Capital Sicav, sigue http://twitter.com/#!/KOALASICAV

Tuna

Para las primeras gráficas pienso que en mi opinión la escala logarítmica le quita bastante el picante, tanto en las subidas como en las bajadas.

Ahora que la relación entre PER10 y beneficios a largo plazo es buenísima, de la ultima.

Tienen una dependencia lineal negativa perfecta. Con una correlación entre las dos variables muy significativa.

Ir largo con un per10 tan alto y mas después de los últimos 10 años es casi un suicidio según dicho gráfico.

Resumen del día

[…] ¿Es cierto que la bolsa siempre sube a largo plazo? […]

Emilio Pérez

Apreciado Marc,

Esos gráficos son completamente engañosos, pues en la evolución del mercado bursátil no se tiene en cuenta las entradas y salidas de nuevas empresas. Ten en cuenta que, cuando una empresa quiebra (por ejemplo, Enron) o sale de bolsa (por ejemplo, Terra), en los índices bursátiles es enseguida sustituida por otra.

¿Qué quiero decir con ello? Pues que la afirmación de que la bolsa a largo plazo tiende a subir es muy matizable, pues no tiene en cuenta el efecto de los valores o títulos fallidos. ¿Qué le diremos al inversor en Lehman Brothers, por ejemplo?

Ciertamente, es posible conseguir rentabilidades sostenidas a largo plazo en mercados bursátiles, pero ello se consigue con gestión activa y dinámica (cuando menos, para sustituir títulos que repliquen cambios en los índices). De lo contrario (cartera pasiva y estática), creo que es posible cuestionar esa rentabilidad positiva.

Además, como la realidad pone de manifiesto (basta ver los fondos de inversión), aún teniendo una gestión activa y dinámica, muchos gestores no consiguen una rentabilidad positiva en el largo plazo (al menos, en un periodo de 10 años).

Gracias por vuestro blog.

La semana en los mercados

[…] ¿Es cierto que la bolsa siempre sube a largo plazo? […]

Marc Garrigasait

A diciembre 2012 el nuevo dato de PER10 es de 20,8:

http://advisorperspectives.com/dshort/updates/PE-Ratios-and-Market-Valuation.php

Aunque ha mejorado respecto al nivel 21,9, si analizáis el gráfico veréis como a niveles cercanos a 21 en muy pocas ocasiones la rentabilidad en los siguientes 20 años ha sido positiva y en estos poco casos fueron tan solo en un +2,5% a +3,5% anual.