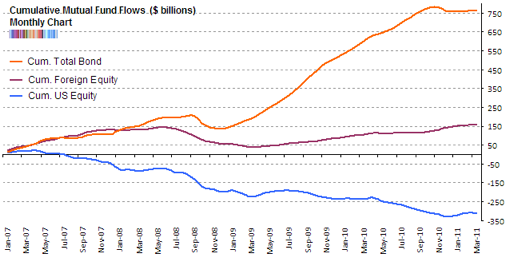

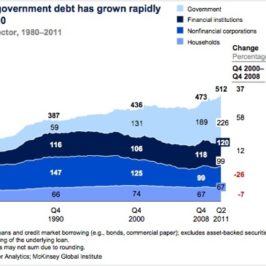

Flujos acumulados de entradas y salidas en USA de fondos de bonos y acciones desde inicio crisis (fuente:tradersnarrative.com).

La mayoría de gente cree que la bolsa caerá en 2012 porque la economía está muy depresiva. Todos los inversores y ahorradores tendemos a equiparar el comportamiento de la economía con el del mercado bursátil y nada mas lejos de la realidad. Quien cree que la bolsa caerá en 2012 por la crisis económica actual es que no conoce lo que es invertir en bolsa. La Bolsa no se mueve al ritmo de la música económica, ni a corto ni a medio plazo. Incluso en ciertos largos periodos históricos, la economía y la bolsa no han ido de la mano.

Como muy bien explicaba André Kostolany, la tendencia de la bolsa depende solo de dos variables, la psicología y el dinero. para el TENDENCIA= PSICOLOGIA+DINERO. Cuando la psicología de los inversores y ahorradores es negativa y no llega nuevo dinero al parqué bursátil, la bolsa sin duda solo puede caer. Cuando o bien la psicología o bien la llegada de nuevos fondos al mercado bursátil es positiva y el otro factor negativo, la bolsa se muestra indecisa y no tiene un comportamiento claro, ni alcista ni bajista. Cuando ambos factores se alinean, la psicología positiva y la llegada de nuevo dinero al mercado bursátil, el precio de las acciones no solo suben en una clara tendencia, sino que incluso puede producirse un autentico explosión alcista, que además suele ser inesperada para todos los inversores. No sabría recomendar un autor mejor para entender el complejo mundo de la bolsa y los mercados financieros. No dejes de leer sus libros traducidos al castellano.

André Kostolany (1906-1999) tiene una historia personal muy similar a la de su compatriota George Soros. Ambos son judíos húngaros, que sobrevivieron como pudieron a la invasión nazi y a los campos de exterminio, y emigró viviendo entre Paris y la Costa Azul y Munich, una vez finalizada la guerra. Viajó periódicamente a los Estados Unidos, Francia, Suiza, Austria y Alemania, donde después de la II Guerra Mundial impartía seminarios de bolsa. Por desgracia, la mayoría de textos suyos se publicaron en alemán. Solo algunos de ellos están traducidos al castellano como son “El fabuloso mundo del dinero y la bolsa” y “Estrategia Bursátil”.

André le gustaba le describiesen como un especulador bursátil, y lo cierto es que pocos inversores europeos han experimentado mas de 60 años de experiencias bursátiles en un periodo muy complejo de la historia europea, con dos guerras mundiales y las consiguientes postguerras, con épocas de gran expansión económica y de periodos con hiperinflación como la republica de Weimar.

En el prólogo del primer libro, el autor menciona como se le llama a la palabra “dinero” en varios idiomas y culturas: ‘Sólo el idioma alemán llama al ganar dinero ‘verdienen’, que podría traducirse como ‘merecerlo, conseguirlo con el propio esfuerzo’. Los franceses (y los españoles) lo ‘ganan’, los ingleses lo ‘cosechan’ (earn), los norteamericanos lo ‘hacen’ (make money) y los pobres húngaros lo ‘buscan’. El ganar dinero mereciéndolo (verdienen) puede incluso convertirse en un placer cuando se recibe a cambio de una actividad que se realiza con agrado y divierte’.

En los blogs de bolsa de Rankia podéis encontrar varios artículos sobre el gran Kostolany.

Kostolany explicaba que la tendencia de la bolsa dependía mas de efectos psicológicos y monetarios que no económicos puros. Uno de sus mejores ejemplos fue sin duda la evolución bursátil tras el final de la II Guerra Mundial en Alemania.

Alemania había vivido con controles de precios impuestos por Hitler en 1936, lo que le permitía comprar todos los materiales de guerra necesarios a precios muy bajos. En 1939 Hermann Goering, uno de los lugartenientes de Hitler impuso también el racionamiento. En 1945, al finalizar la guerra, los aliados decidieron mantener los controles y el racionamiento. El 20 de junio de 1948, se inicio una completa liberalización de precios de la mayoría de productos. También se cambio y se reestructuró la moneda con la creación de la nueva moneda alemana, el Deutsche Mark (marco alemán) que sustituyó al Reichsmark. La consecuencia fue un desplome que se estima en un 93% de la oferta de dinero en la economía.

Al acabarse la fijación de precios y el racionamiento, los precios de los productos y alimentos subieron, provocando a corto plazo una incapacidad para comprarlos pero al mismo tiempo promovió que la gente se dedicara a producirlo aumentando la oferta de alimentos. El gobierno además bajo los elevados impuestos. Con la guerra el tipo marginal de IRPF era del 95%, y se mantuvo para las mayores fortunas pero se bajo al 18% en 1950 para los individuos con rentas medias-bajas. En 1948 estas mismas rentas tributaban al 85% de marginal.

Todo el mundo se puso a producir y solo entre junio y diciembre de 1948 la producción industrial alemana subió un 50%. La expansión industrial alemana fue enorme y en 1958, diez años mas tarde, la producción industrial per capita era 3 veces superior a la de 1948. En cambio la Alemania del este estaba totalmente estancada.

Como muy bien explicó Kostolany, en 1948 con la explosión industrial alemana parecería que la bolsa debería haber subido mucho pero no fue así. La psicología era inmejorable, pero fallaba la segunda parte de la ecuación. El dinero no llegaba al mercado bursátil. Todas las inversiones se dedicaban a la producción en masa industrial y agrícola. Tampoco subieron los precios de las acciones en 1949, 1950 ni en 1951, ni en1952 desesperando a los inversores. A partir de entonces se inició una nueva fase económica donde grandes empresas industriales alemanas salieron a bolsa para financiar todas sus enormes inversiones, inundando de papel al mercado y evitando nuevamente que la demanda de acciones fuera superior a la oferta y imposibilitando cualquier tendencia bursátil alcista.

El éxito económico de la liberalización económica alemana resultó en el nombramiento de Ludwig Erhard como primer ministro alemán en asuntos económicos, al ser nombrado por el jefe de la nueva republica alemana Conrad Adenauer. Erhard era el artífice de todo el plan económico alemán de 1948, e incluso alcanzó el puesto de canciller de la republica alemana en 1966.

El Plan Marshall también ayudó a la economía alemana pero su impacto económico fue menor. Se estima supuso solo un 5% del total de rentas del estado alemán. Además a Alemania se la obligó a pagar una cifra anual a los aliados por el coste de la guerra que los alemanes iniciaron y perdieron.

Por tanto, la economía alemana seguía creciendo a una velocidad de crucero pero la bolsa estaba estancada. Pero la gran expansión económica provocó finalmente un gran recalentamiento económico y subidas de precios y Alemania subió los tipos de interés para enfriarla. Esta nueva política tampoco benefició a los precios bursátiles en un primer momento.

Una vez la maquinaría económica alemana se enfrió, el Bundesbank pudo bajar los tipos de interés. Fue entonces cuando llegó el escenario más favorable para la bolsa, con el coste del dinero muy bajo y con menos dinero dedicado a las grandes inversiones industriales. El dinero finalmente llegó a la bolsa, y al juntarse la PSICOLOGIA POSITIVA con DINERO, finalmente vino una explosión bursátil.

En 2012 la bolsa no seguirá a la economía, como nunca lo ha hecho. Los movimientos bursátiles dependerán como siempre de los flujos y la psicología. Si cae finalmente la bolsa dependerá de una mayor presión vendedora en relación a la compradora. La restricción del crédito y la parálisis actual es negativa para la bolsa, pero los bancos centrales están inyectando masivamente dinero. Si este llega a los mercados provocará alzas, aunque hasta hoy solo lo ha conseguido parcialmente. Por este motivo la bolsa ha subido estos últimos 3 meses.

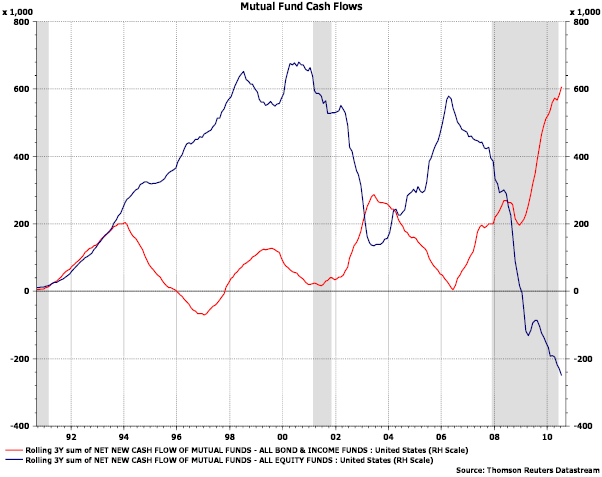

Flujos de fondos con entradas y salidas en fondos de bonos y de bolsa (1990-verano-2010, fuente:Reuters).

Una variable muy positiva para los próximos años, aunque quizás no para el 2012, es el enorme trasvaso que se ha producido estos años de fondos de bolsa a fondos de renta fija en Estados Unidos y Europa y también a depósitos en España. Del 2007 al primer trimestre de 2011, $750.000 mill. han entrado en fondos de bonos, de los que unos $300.000 mill. han salido de los fondos de acciones. Como la mayoría de inversores-ahorradores se han trasladado a los bonos por un efecto retrovisor de rentabilidades pasadas, en algún momento sufrirán rentabilidades negativas. Cuando los inversores se den cuenta que los bonos ya han proporcionado toda la rentabilidad en el pasado, pero no pueden ofrecerla en el futuro con tipos de interés bajísimos, una parte de los miles de millones invertidos masivamente en bonos volverá al mercado de acciones, lo que supondrá la llegada de dinero nuevo y fresco al mercado. A poco que la psicología sea positiva entonces podríamos ver subidas sorpresivas en algún momento de los próximos años. Si la psicología entonces es negativa, al menos las acciones no sufrirán pérdidas que en los tiempos que corren no esta tampoco mal.

Mas en http://twitter.com/ – !/marcgarrigasait

Para seguir las inversiones y cambios en la cartera de Koala capital sicav, sigue http://twitter.com/#!/KOALASICAV

Resumen del día

[…] La bolsa no depende de la economía, este año tampoco […]

Daniel

interesante noticias sobre economia y como se maneja la bolsa de valores, aunqu es cierto que mucho de lo que afecta a la bolsa son realmente rumures, esperemos estas practicas logren mejorar, me fue de mucha utilidad ya que inicio mis estudios en esta area, tambien comparto con ustedes la noticia sobre emilio botin http://www.expansion.com/2010/08/24/empresas/banca/1282662274.html?a=b8ba0230becdb5224c289ea609fc4bf4&t=1299837923

saludos.

Marc Garrigasait

Aquí podéis encontrar un excelente gráfico con las entradas y salidas semanales de fondos de inversión en accione sen USA versus el índice S&P 500:

http://www.ferrerinvest.com/17/post/2012/03/flujo-de-fondos-de-inversin-en-acciones.html?utm_source=twitterfeed&utm_medium=twitter

Invertir en la bolsa

‘Sólo el idioma alemán llama al ganar dinero ‘verdienen’, que podría traducirse como ‘merecerlo, conseguirlo con el propio esfuerzo’. Una observación etimológica que dice mucho de la percepción del dinero en el dia a dia…excelente post!

Investxi | Home

[…] Kostolany, tendencia es igual a psicología más dinero. Ya ocurrió en la bolsa alemana post-II Guerra Mundial. A pesar del boom de reconstrucción en un país destrozado, no había dinero para […]

Hay que invertir en la Bolsa China cuando crezca menos su economía | INVESTXI

[…] Kostolany, tendencia es igual a psicología más dinero. Ya ocurrió en la bolsa alemana post-II Guerra Mundial. A pesar del boom de reconstrucción en un país destrozado, no había dinero para […]