¿Será Grecia el caballo de troya de la Eurozona?

La política de los dirigentes europeos hasta la actualidad ha sido tan cortoplacista y de decisiones fáciles que prácticamente se ha cerrado todas las salidas. Cuando alguien se reúne tantas veces como lo hacen los dirigentes europeos, y casi siempre de urgencia, suele ser o bien porque no saben como solucionarlo o bien porque hay una falta de liderazgo en la toma de decisiones.

Estas son a mi entender algunas de las claves de la grave crisis sistémica actual del Euro de Europa:

1. Falta de liderazgo de los países mas importantes de Europa. Ni Francia pero especialmente Alemania han liderado ninguna decisión atrevida, con una visión estratégica y a largo plazo.

2. Falta total de liderazgo del Banco Central Europeo, que continuamente ha dado señales que los mercados no han entendido, como la inexplicable subida de tipos de interés de antes de verano de 2008 o incluso la reciente de 2011, justo en un momento de tensionamiento en los tipos de interés a largo plazo en los países periféricos de la Zona Euro. No solo eso, el BCE ha aceptado como garantía, cualquier papel que le llevasen a descontar los bancos de la Eurozona, aunque fuesen títulos hipotecarios subprime, o sean bonos del estado con rating de bonos basura. Si que es cierto que su mandato solo es controlar la inflación, y que las tareas de supervisión las realizan los bancos centrales de cada país, pero también es su obligación velar por la salud del sistema financiero europeo y es inexplicable que se quedase con los brazos cruzados viendo que los bancos irlandeses acumularon unos activos totales que suponían hasta 10 veces su Producto nacional bruto ¡¡¡¡¡¡

3. Agencias de Rating: Como muy bien explicaba mi colega Salvador Mas en su twitter (@boromas), “Las agencias de rating se les acusó (con razón) de no avisar de lo que se estaba cociendo y ahora se les critica por avisar.” No puedo sino estar mas de acuerdo con Salvador.

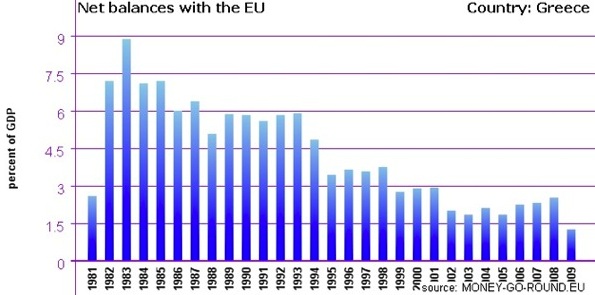

Pagos-transferencias recibidas por Grecia de Fondos europeos, en porcentaje de su PNB (1981-2009).

Posibles salidas o soluciones:

1. Aumentar aun mas los préstamos a Grecia, Irlanda y Portugal. Una de las propuestas para la próxima cumbre europea es la de aportar aun mas fondos en forma de mas prestamos a Grecia. Se habla de unos 80.000 a 90.000 mill. Euros, adicionales a los 110.000 mill. Euros ya entregados y consumidos por Grecia en solo 12 meses. También Irlanda deberá recibir antes de 12 o 24 meses nuevos prestamos, ya que con el importe recibido en su reciente rescate, es absolutamente insuficiente. Según Moody’s, también Portugal deberá recibir nuevas ayudas, ya que los 80.000 mill Eur, considera a agencia de rating son insuficientes. Si los dirigentes europeos aprueban un nuevo préstamo a Grecia, en mi opinión será la estocada final a la Zona Euro, y no me extrañaría que los mercados reaccionasen muy negativamente.

2. Creación de Eurobonos: Una de las pocas soluciones que calmaría enormemente a los mercados, es convertir toda la deuda publica emitida por cualquier país del Euro en Eurobonos garantizados por toda Europa, es decir por Alemania, Francia, Holanda y Finlandia ya que tienen los mejores ratings y son los mas solventes. Esta solución quizás era factible hace uno o dos años, pero no la creo factible hoy, por el fortísimo aumento de la deuda en Grecia y en Irlanda en apenas doce meses. Supondría en cierta forma que los alemanes y franceses se harían cargo de cualquier deuda italiana, belga, española, irlandesa portuguesa y griega. Dudo mucho que lo aceptasen.

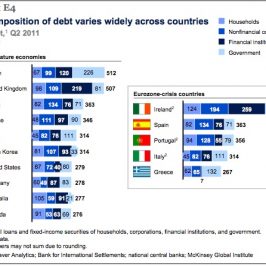

3. Una “quita” en la deuda publica de varios países. Se empezaría por una “quita” ordenada en los bonos griegos, es quizás la única opción, aunque no esta exenta de riesgos de contagio, es mejor un proceso controlado aunque sangrante a uno descontrolado con pánico en los mercados. Quizás en mayo 2010, con una quita del 30% en los bonos griegos era suficiente, pero hoy, con una deuda publica viva que supera el 150% de su PNB, la “quita debe ser del 50 al 60%. No es una solución nada sencilla, y de hecho como se ha tardado tanto tiempo ahora es mucho mas peligrosa, ya que posiblemente debería ir acompañada de otra quita a la deuda publica irlandesa y portuguesa, lo que provocaría enormes pérdidas en todo el sistema financiero. Además la gran duda es, y España, Italia y Bélgica?. Sin duda alguna España tiene un ratio de deuda pública viva muy inferior al italiano y belga, pero no olvidemos que si sumamos la deuda privada y la deuda de los bancos y empresas en el exterior, entonces España estaría en peor situación que Bélgica e Italia. Por lo tanto está decisión es ahora mismo mucho mas peligrosa de aplicar que uno o dos años atrás, porque ahora España y Italia, con tipos de interés a 10 años del 6% están en peligro, y su cifra total de deuda es totalmente inasumible para Europa entera, ni aunque también Gran Bretaña aportase fondos.

4. Una salida del Euro de algunos países: En mi opinión esta opción ya no es posible, debido a las enormes cifras de prestamos y ayudas a portadas. Grecia ya debe mas de 300.000 mill. de Euros a Europa directamente y quizás unos 100.000 mill. Euros mas indirectamente por medio del Banco Central Europeo. Una salida del Euro, haría imposible que Grecia pagase sus deudas y la cifra es tan enorme, que si sumamos además Irlanda y Portugal, que seguramente le seguirían, quebrarían a todo el sistema financiero europeo y quizás internacional.

Los griegos han quemado enormes sumas de Euros.

Sin ninguna duda, la decisión ahora mismo es complejísima y de enormes riesgos, especialmente si tenemos en cuenta que las economías y los sistemas financieros globales son cada vez mas interconectados entre si, lo que facilita la transmisión de riesgos entre empresas, bancos-aseguradoras y países por lo que pueden surgir muchos perjudicados y algunos imprevistos. Pero además la continua entrada de nuevos países al Euro, junto a la no pertenencia de Gran Bretaña, desequilibra totalmente la capacidad de aportar nuevos fondos, lo que hace de la Unión Europea una zona monetaria totalmente inestable.

Como escribí la semana pasada en mi twitter (@marcgarrigasait):

“Las únicas soluciones posibles en la Zona Euro, que son imprescindibles para el largo plazo, por fuerzan son sangrantes en el corto plazo.”

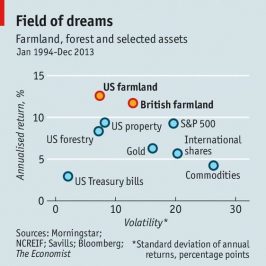

Por último, os adjunto un post titulado, “Como proteger nuestro patrimonio en la grave crisis actual en la Zona Euro”, en el que describimos sobre las medidas que hemos tomado para proteger el patrimonio de nuestros inversores en Koala Capital Sicav.

Os recomiendo también la lectura del último artículo de George Soros, seguramente el mayor experto mundial en crisis monetarias y mercados financieros, que nos habla sobre la crisis del Euro.

Mas en http://twitter.com/ – !/marcgarrigasait

Para seguir las inversiones y cambios en la cartera de Koala capital sicav, sigue http://twitter.com/#!/KOALASICAV

Marc Garrigasait

Muy buen artículo de hoy mismo del buenísimo Kike Vaquez, en el que explica como algunos de los mayores gestores de inversiones del mundo están muy preocupados por el futuro reciente, por los posibles acontecimientos:

http://www.cotizalia.com/perlas-kike-vazquez/2011/soros-preocupado-fondo-tiene-20110720-5840.html

Marc Garrigasait

Que sepáis todos que he tenido que subir el nivel del antispam en este Blog, debido a que cada día cientos de comentarios-spam inundaban investorsconundrum.com, muchos de ellos provinentes de webs rusas.

Os lo digo porque podría pasar que algún comentario vuestro quede en cuarentena o que incluso quede sin publicar, por lo que os pido paciencia y por favor intentar enviarme un mensaje a investorsconundrum @ gmail.com o bien a info @ koalasicav.com.

Lo siento,

Marc,

Churu

Cómo es que grecia se comió 100.000m de euros, no será q pagó vencimientos de bonos a bancos?

los salvatajes más que a los paises, parece ser que son a los bancos que tienen bonos basura.

Ya vendrá la quita cuando estos se encuentren fuera de riesgo y caiga sobre la población.

Churu

p.d. poné un captcha en los comentarios así evitas el spam

Juan

Bueno no se muy bien como jugaría la opción de la salida del euro de por ejemplo Grecia. En el fondo podría ser una combinación de salida del euro + quitas.

Es decir se anuncia que Grecia crea el dracma2, todos los activos y deudas griegos se convierten a la nueva dracma2, así que las deuda quedarían en la nueva moneda. No se si legalmente es factible para la deuda poder hacer eso convertila en otra moneda. Teoricamente la deuda soberana me parece que no es legalmente exigible, por lo que probablmeente pueden hacer lo que quieran con ella, no se como funcionaría en el caso de la deuda privada.