Gráfico tipos de interés a 2 años de IRlanda, Portugal, España e Italia (fuente twitter de @afi_finanzas y http://twitpic.com/4fcm8x).

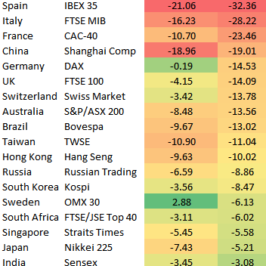

Estos últimos meses los mercados están definiendo ya claramente los países con quien no confían en absoluto y los que posiblemente se van a salvar. Grecia, Irlanda y Portugal, ya podemos decir que han caído en el fondo del abismo sin remisión. En cambio España e Italia, parecen estar acercándose a la superficie para poder respirar. Des del día que Alemania y Estados Unidos (por sus enormes prestamos a bancos españoles) hicieron sus cálculos y vieron que la caída de España suponía el hundimiento del Euro y posiblemente una crisis en el sistema financiero mundial similar al impacto producido por Lehman Brothers (ver el gráfico de deudas cruzadas entre países y bancos). Y esto lo vimos claramente cuando Angela Merkel, cambio completamente de actitud en relación a Zapatero y a España hace solo unos meses (ver el post “tranquilos Merkel ya lo sabe”).

Ayer se produjo algo muy grave en Portugal, los tipos de interés a 2 años si situaron incluso por encima de los a 10 años, lo cual refleja una crisis a punto de explotar. Portugal ya paga cerca del 9% por financiarse a 2 y a 10 años, lo cual es una situación clarísima de impago inmediato.

En cambio los mercados parecen tener claro que España y Italia aguantaran este envite, y los inversores no presionan a la deuda española.

Esto no significa que España pueda estar tranquila, solo significa que posiblemente no tendrá problemas de refinanciación de sus deuda, pero al mismo tiempos estará presionada como nunca a reducir los déficit por lo que difícilmente podrá salirse de una larga crisis económica que nos espera.

Otro de los riesgos para Europa es que el BCE acepta cualquier papel que le lleven los bancos de la zona Euro a descontar. De hecho probablemente, Portugal que no tiene gobierno por la dimisión de Sócrates, y tienen vencimientos de deuda. Quizás la solución será continuar con la misma estrategia de Grecia e Irlanda, los bancos privados acuden a la subasta de deuda publica de su país, o bien emiten cedulas hipotecarias contra sus prestamos hipotecarios de clientes, y van al BCE que le entregan estos papeles con rating de prácticamente bonos basura, a cambio de dinero al 1% sin ningún problema. El riesgo de esta operativa es que los activos problemáticos continúan yendo de las zonas de riesgo, países y bancos privados griegos, irlandeses y portugueses…y españoles al corazón del sistema. De hecho ayer el BCE eliminó la norma por la que no puede aceptar bonos basura en su balance para poder continuar comprando y aceptando deuda de Irlanda y en breve de Portugal.

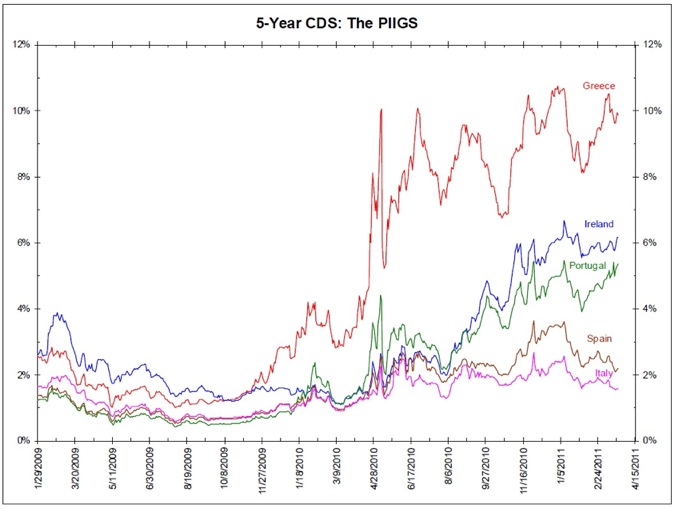

Gráficos del CDS a 5 años de los países PIIGS.

Midiendo esta crisis de los países periféricos, por medio del CDS (Credit Default Swap) a 5 años, es decir las probabilidades de “default” o suspensión de pagos, vemos el mismo comportamiento, con los 3 países periféricos en situación extrema y España e Italia en situación de tranquilidad.

Mas en http://twitter.com/ – !/investorsconund

Para seguir las inversiones y cambios en la cartera de Koala capital sicav, sigue http://twitter.com/#!/KOALASICAV

Alnair

Probablemente la CAM tiene metida toda su deuda con Portugal como contrapartida en el BCE, de forma que si a nosotros se nos ocurre dejar caer esa entidad, como debería pasar si esto fuera una economía capitalista seria, vendrán alemanes y franceses a decirnos que de qué va asumir el BCE el marrón de la CAM.

Y los españolitos de a pié, a cobrar un poquito menos, trabajar un poquito más y a pagar los desaguisados de la CAM.

Pablo Huerta Garcia

El desaguisado de la CAM,el cual lo ha creado Camps el corrupto,pero eso no lo decimos