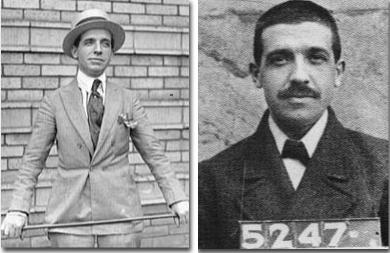

Fotos de Charles Ponzi, el emigrante italiano que en 1920 estafó a muchos ahorradores americanos en un esquema piramidal.

Si te interesa mucho conocer que ha ocurrido en el increíble caso Madoff, no dejes de leerte todos los documentos que os adjunto en este post, son dinamita pura. Quien quiera saber el hilo conductor de cómo se produjo lo inexplicable, no debe perderselo, hasta ahora la mayoría de información publicada era “ruido”.

Todo empezó ayer cuando Ester Montaner escribió en el último post sobre Madoff en este Blog, si miráis en uno de los comentarios, un enlace a un documento clave en toda esta trama. En mayo de 1999 un gestor de Hedge Funds y experto en derivados (solo hay que leer su carta) anónimo (seria el “garganta profunda” del caso Madoff), presento a la SEC un informe-denuncia de 17 páginas que desgrana con una absoluta clarividencia lo que 9 años después ocurriría. Avisó exactamente de lo ha ocurrido.

Este es un pequeño resumen de la carta presentada verbalmente y por escrito en mayo 1999, en la oficina de Boston de la SEC, el regulador o policía financiera en los USA. El título es impactante: “El mayor Hedge Fund del mundo es un fraude”:

El autor no revelaba en la carta su nombre, solo lo sabían los directivos de la SEC que le escucharon en Boston y al máximo responsable que lo estudie en Nueva York, nadie mas. Como parecía claro este secretismo era debido a que a resultas de este caso “muchas carreras profesionales en Wall Street y en Europa quedarían arruinadas”. No cita su nombre en el informe, “porque estoy preocupado por mi seguridad personal y de mi familia”. No subestimaba, “la influyente políticamente familia Madoff” (Bernard Madoff como expresidente del Nasdaq, y Peter Madoff como vicepresidente de la NASD americana.)

Este gestor se declara experto en la técnica de gestión que supuestamente Madoff aplicaba, el llamado “split-strike conversión”, y el defiende como “es imposible obtener los resultados explicados por Madoff, sin perdidas y con ganancias regulares y constantes”. Es mas, preguntó sobre ello a “varios responsables de mesas de derivados de acciones en Wall Street, y todos le confirmaron lo mismo, era imposible, pero claro, ninguno de estos se atrevía a hacer publico que el emperador iba desnudo por la calle…..”.

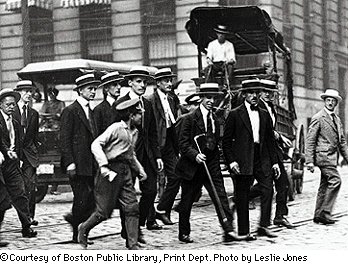

Charles Ponzi delante, acudiendo al juzgado en Boston tras ser denunciado.

Según “garganta profunda”, Madoff securities era la mayor estafa piramidal del mundo (Ponzi scheme como le llaman los americanos en honor a un italiano, quién sino, que en los años 20 engañó a muchos inversores en Boston, que curioso si también en Boston).

“Garganta profunda” se basa en varios avisos o “red flags” como dicen los americanos:

1. “Madoff no cobraba ninguna comisión por su gestión”, es increíble que en un sector de altísimas comisiones, aceptase trabajar sin cobrar comisiones. El decía que a cambio todas las operaciones de ejecutaban con su broker, Bernard Madoff securities. Por tanto renunciaba a un 2% anual sobre patrimonio y al 20% de sus resultados (comisiones normales en el sector).

2. Los creadores y comercializadores de Hedge Funds, como son Fairfield, Acces International Advisors o Tremont, que en realidad gestiona Madoff, lo ocultaban a los inversores finales. ¿Y porque se oculta? Según “garganta profunda”, debe haber algo extraño. “¿Que gran gestor, quizás el mas importante del mundo esconde que gestiona elevados importes?” y mas raro aun, “¿por qué interesa a todos ocultarlo a la SEC americana y al FSA inglés?”

Hay mas “red flags” pero no quiero alargarme demasiado, podéis leerlos todos en la carta presentada a la SEC.

“Garganta profunda” relata como cuando se descubra este gran fraude piramidal, será mucho pero el huracán producido por la quiebra del LTCM en 1998, que mas bien provocará un tsunami en el sistema financiero y especialmente en el sector de Hedge Funds.

Por lo que se ha explicado estos días, parecería que el autor de esta carta, “garganta profunda” seria Harry Markopolos un gestor de inversiones y experto en derivados que trabajo para Rampart Investment Management Co, en Boston.

Este seria “garganta profunda”, se llama Harry Markopolos y supongo que aun está vivo, no existe foto conocida.

Os adjunto también otro autentico tesoro. Sabéis que hizo la SEC americana, inició en 2006 una investigación. Supongo porque en esa época la filial de Madoff de investment management, se dio de alta en la SEC. Pues bien interrogaron a Madoff y sobretodo a Fairfield Greenwich ¡¡¡¡¡¡¡¡¡ y los dos consiguieron convencer a la SEC que no pasaba nada. De hecho, por lo que yo deduzco, Fairfield defendió la tesis que eran ellos y no Madoff, quienes hacian las inversiones, siendo Madoff solo un asesor de inversiones. Este aspecto explicaría por que Madoff no cobraba comisiones de gestión, y como sus comercializadores, Fairfield, Access o Kingate ocultaron a sus clientes que Madoff hacia las inversiones. ¡¡¡¡¡¡¡¡¡¡¡¡

He leído también una interesantísima entrevista en Barron’s a un analista, james R. Hedges (si no es broma este es su nombre) asesor en inversiones en Hedge Funds para la familia Cargill y la familia Rockefeller. James explica como en 1997 estuvo durante 2 horas reunido personalmente con Madoff y no tienen desperdicio. Se quedó sorprendido y su conclusión fue que no se creía nada. Básicamente encontró varios temas. Primero, la custodia de los títulos los hacían ellos mismos, no tenían a un custodio global o “prime broker”, en segundo lugar, no le quiso explicar nada sobre los modelos aplicados y su política de inversión, de hecho no le presentó a ningún otro responsable de inversiones de la sala de inversiones. De hecho no le encajaba en absoluto con la mayoría de grandes gestores que james periódicamente visitaba.

James R. Hedges explicaba esta semana que para el esta historia de Madoff es la mas increíble en mis 15 años de experiencia en el mundo de los Hedge Funds.

Y finalmente declaró que en un fraude tan grande, hacen falta muchos colaboradores para encubrir todo el fraude. Que para el las entidades como Fairfield tenían que ser cómplices.

En mi opinión Fairfield Greenwich, Acces Intl. y Tremont Advisers entre otros son colaboradores en el fraude. Claro, también son perjudicados pero promovieron que todo este monstruoso esquema se mantuviera mas de 20 años, seguramente no sabían exactamente que era un fraude pero quisieron creer que todo era maravilloso, claro si algo te genera $300 millones anuales estando sentado en tu despacho, o en tu yate, tu dirás……..

PD: Ayer apareció muerto en un aparente suicidio el fundador y CEO de Acces International Advisors, Thierry Magon de La Villehuchet, de 65 años ha sido encontrado muerto en su despacho en Madison Avenue. Access Internacional es uno de los mas importantes canalizadores de dinero para Madoff, ya que tenían invertidos $1.400 millones de sus clientes en Madoff. Su fondo luxemburgués LUXALPHA SICAV-American selection, que era ha perdido todo su patrimonio, era el vehículo en el que muchos millonarios europeos tenían invertido dinero.

PD: Hoy se ha publicado una interesante noticia en elconfidencial.com, sobre una muy reciente visita de un equipo del Banco Santander, liderada no por los ejecutivos de Optimal, sino por Rodrigo Echenique, uno de los históricos del banco, a las oficinas de Madoff. ¿Quizás des de Santander empezaban a desconfiar?. Claro que quizás se ha filtrado de forma interesada por parte del Santander para demostrar que no se fiaban del todo de Madoff.

Documentos Relacionados:

Entrevista en Barrons a James Hedges

Entrevista en Barrons a James Hedges

Investigacion de la SEC en 2006 a Madoff y fairfield

Investigacion de la SEC en 2006 a Madoff y fairfield- Email de un inspector de la SEC a Harry Markopolos

- Email de Harry a un directivo de la SEC

- Carta de 1999 dirigida a la SEC denunciando el fraude

…

Garganta profunda” nos explica las claves del caso Madoff

[…] portada votar pendientes corrillos 1 Garganta profunda” nos explica las claves del caso Madoff • investorsconund…por ada hace pocos segundos garganta profunda claves caso madoff Si te […]

Rafelete

Muy buenas Marc,

Excelente post!

Después de haber leído la extraordinarias declaraciones de ¿Mr. Markopolos? a la SEC, de una cosa estoy casi seguro, esto va a ser un terremoto para la SEC. Más de uno lo va a tener muy difícil para aguantar en su silla o incluso para no ir a la cárcel.

También espero que en los próximos meses muchos hedege founds se vuelvan repentinamente transparentes en sus inversiones como cualquier fondo de inversión convencional, más que nada para evitar desaparecer como le ocurrió a Arthur Andersen con ENRON. Lo que me reiría si tuviera acceso a las cartas que estarán enviando a sus acaudalados clientes jurando y perjurando que su dinero depositado no corre peligro…

http://www.mundo.es/1221/noticia-"garganta-profunda”-nos-explica-las-claves-del-caso-madoff

Noticia destacada en Mundo.es…

Si te interesa mucho conocer que ha ocurrido en el increíble caso Madoff, no dejes de leerte todos……

javi

Primero me gustaría resaltar que la figura del ¨anonimo¨ es la mayor perversión con la que puede encontrarse un sistema jurídico.

Esto que digo lo demuestra el hecho de que siempre que han existido conflictos sociales -y aún cuando no existen- han proliferado este tipo de denuncias con el único objetivo ¨real¨ de ajustar cuentas y dar rienda suelta a los odios, las envidias y todos y cada uno de los pecados capitales.

Por estas razones, y es mi opinión, la SEC hizo muy bien en no hacer ni puñetero caso a este tío, otra cosa muy distinta es que no haya funcionado el regulador.

Harlot

A mi me produce risa la noticia de hoy en el confidencial disculpando la incompetencia de los señores de Optimal (o Santander)!!

Si lo que hizo Markopolos es realmente lo que se espera de una due diligence, que narices es lo que hacían los señores de Optimal a cambio de sus comisiones??

oriol2

Supongo que estaban… optimizando *su* esfuerzo…

Steven Spielberg: el dinero no es suficiente | Finanzas

[…] Todo esto nació con Charles Ponzi en los años 20 del siglo pasado, y Marc Garrigasait en este interesante post nos entrega datos que son contundentes. Si se trata de ganancia fácil, el tema no deja de ser […]

Angel

Creo que no se puede decir que es una denuncia anónima a la que no hay que hacer el menor caso por ese hecho.

En realidad, son elucubracuiones de un experto, que las transmite a la FED. En este caso no se trata de un chivato, si no de un transvase de conocimientos al que la FED no hizo el menor caso.

Si hubieran sido un poco más humildes, y hubieran seguido los razonamientos del denunciante, podrían haber solventado el problema.

Para mí., es escandaloso e indignante.

Harlot

Extraido del ABC.es:

Entre todas las cuestiones inexplicables de esta estafa, ayer se conoció que uno de los principales inversores atrapados en el fraude, Kingate Global -que cedió sus activos a Madoff-, advirtió explícitamente a sus clientes del peligro de que el broker «pudiera fugarse con esos activos», pero siguió captando 2.750 millones de dólares (1.970 millones de euros), de acuerdo con los documentos enviados a los inversores, según el «Financial Times».

Ferran

Pues si yo trabajara en el mismo sector que Madoff estaría quemado de ver que por muy bien que lo haga, ellos ganan. Hasta el punto de comenzar a sospechar. El incentivo es ¿cómo compito/gano clientes, si de forma ilícita este tipo ofrece mejores resultados que yo? Eso lleva a la denuncia, con la lógica del anonimato (relativo, pues la SEC si sabía quién era) pues en un sector como ese, en NY, pues no es difícil que te destrocen la carrera o quién sabe, que alguien te meta dos balas en un callejon de una avenida de NY.

Marc Garrigasait

Hola Javi, en realidad no fue anonimo, se presentó personalmente ante dos miembros de la SEC de Boston y solo autorizo a que viesen su nombre ademas el inspector de la SEC en New York. es decir no se escondió ni mucho menos. Solo prohibió expresamente se enviara su informe a otros organismo del mundo. Supongo temia por su integridad fisica

Marco Antonio Moreno

Marc,

el enlace a que hace referencia el comment 7, salió publicado en El Blog Salmón

y se puede ver aquí

Muchas felicidades

Marc Garrigasait

Hola Marco, ¿se trata otra vez de una copia sin ni siquiera citar la fuente?

Garganta profunda nos explica las claves del caso Madoff | Finanzas

[…] » noticia original var addthis_pub = ‘dani77’; […]

"Garganta Profunda" nos explica las claves del caso Madoff

[…] "Garganta Profunda" nos explica las claves del caso Madoffinvestorsconundrum.com/2008/12/24/garganta-profundaâ??-nos-e… por belial1971 hace pocos segundos […]

daniel

Que alguien me corrija, pero no hace mucho (un año aproximadamente) lei un comentario sobre los Hedge Funds muy importante y clarificador, en el que citaba que fué la familia Bush, a principio de los 90, quienes presentaron, presionaron y finalmente aprobaron en el senado, que este tipo de inversiones no tuvieran que pasar por el filtro de los organismos reguladores. En cristiano, que no tuvieran que presentar cuentas final de año. Desde aquel momento, los Hedge Funds basados en materias primas (petroleo principalmente) comenzaron su increible escalada hasta mediados del 2007, con la crisis financiera mundial.

¿Alguien que pueda corroborar esto? ¿tendría sentido?

un saludo!

pd: el articulo del presidente del banco de españa, simplemente, genial :-)

Marc Garrigasait

Hola Daniel,

A mi no me consta, pero no quiero decir que no sea cierto.

Nacho

Lo peor de todo es que en la inspección de la SEC de 2006 pone claramente que se buscaba: Ponzi Scheme ya que era el motivo de la denuncia. Fairfield tiene que estar en ” el ajo” porqué sin su colaboración no se podía ” burlar ” a los funcionarios de la SEC ( unos inconpetentes porqué sabían lo que buscaban y tenían todas las banderas rojas detalladas por Markopolos ). Da que pensar……quizás si pensamos en capitalismo puro y duro, resulta que Fairfield a partir de esa fecha empezó a reembolsar los fondos a medida que entraba por ejemplo el Santander con Óptimal y así recuperaba parte hasta que petara todo………o quizás estaban en la estafa……..lo que no es posible es que su inconpetencia fuera mayor que la de la SEC….

Felicidades Marc, estupendo artículo………………..podriamos buscar a Markopolos en vez de a Wally?

Nacho

Una nota…las inversiones piramidales no suelen cuestionarse mientras todo funciona……..podría ser un ejemplo, forum filatélico o quizás próximamente la propia banca …………ofreciendo fantásticos depósitos al 6 % semestral cuando las letras están al 2,5%……..a nadie de los que hacen estos depósitos lse sorprende, ni se preguntan nada de nada, a cobrar, luego resulta que ese dinero va a tapar unas deudas de señores que no pueden ni parece que podrán pagar…..por ej. promotores inmobiliarios…………………Ponzi Scheme?

Que nadie se lamente a posteriri ………………………. si alguien paga más por algo será!!

Marc Garrigasait

Quizás Nacho algun alto cargo de la SEC americana, paró la investigación que sus técnicos tenian clara debia profunfizarse. Es lo que suele ocurrir. Si pensamos lo que puede conseguir con el 0,1% del importe total gestionado por Madoff, es decir a cuantos personajes poderosos puedes comprar y quizas nos ayudaria a entenderlo.

Onda de Elliot

Chapeau!

Una vez más me quito el sombrero. Gracias Marc. Te deseo lo mejor para 2009.

Nacho, sólo una cuestión. El Ponzi scheme es se caracteriza por que tienes que captar cada vez más en la base (por eso tiene forma de pirámide) para poder repagar el capital de la cúspide; no hay ningún tipo de inversión y por tanto no se genera riqueza alguna. Lo que tú dices de bancos es un poco diferente, hoy en día en todos los bancos se están preguntando sobre qué hacer con las inversiones, mantenerlas, malvenderlas, transformarlas (pisos para alquilar) con tal de optimizar el retorno de los recursos ajenos captados en unos años y a poder ser con plusvalías. No sé si te ha quedado claro.

jorge

Esta el vaticano metido en esto a traves del banco santander?

Jorge Valentin Sanchez

Falta el perfil psicologico de Bernarfdo Madoff, que en estos casos es sumamente importante, un personaje “aparentemente humano”, una especie de Robin Hood, que desafia las normas legales y morales en las cuales se asienta el colectivo social, tan lleno de excepciones.Sobre el Vaticano como Descartes, me apego al principio de la duda., y al proverbio latino que dice:”Nihil novum sub sole “nada nuevo hay bajo el sol “

Jorge Valentin Sanchez

Que dicen loos psicologos, acerca del perfil de este moderno Robin Hood. En el caso del Vaticano y su verticalidad, me apego al principio de la duda. establecido por Descartes.

Sintetia » #SmokeSellers, quiénes son y cómo prevenirlos (I)

[…] extraordinariamente exitoso. Duró más de dos décadas, y pese a que fue denunciado en 1999 por Harry Markopolos ante la SEC, la CNMV estadounidense, continuó operando varios años más. Demasiados años más. […]